【财报深度解读】诺亚京东口水战升级,到底谁最受伤?

作 者 | Han

正文共计4310字,预计阅读时长11分钟

诺亚财富靠保险相关业务增长提振业绩,深陷“承兴系”供应链金融诈骗案4年或仍未走出阴影。

成功登陆美股和港股两大市场的诺亚财富( NYSE:NOAH, 06686.HK ),近日发布了2023年三季报。

诺亚财富掌舵人汪静波在财报中写道:我们的资产管理规模干净利落,没有遗留的私人信贷或住宅房地产风险,这使我们在普通话高净值客户中建立起良好声誉……

不过不巧的是,据《21世纪经济报道》消息,恰恰也是在这个披露业绩的时间节点上,诺亚财富又和京东( NASDAQ:JD, 09618.HK )隔空打起了口水仗,所为之事恰恰是其踩雷的“承兴系”供应链金融诈骗案。

“承兴系”诈骗案至今仍有回响,甚至演变为说不清理还乱的“罗生门”事件,4年前埋下的雷为何至今仍在影响诺亚财富?它为何又与京东再起干戈?公司目前的经营情况怎么样?结合诺亚刚刚发布的三季报,或能透视出“罗生门”背后的根源。

业绩靠保险缓慢回归正轨

2023年11月30日,诺亚控股公布了2023年第三季度未经审计业绩报告。

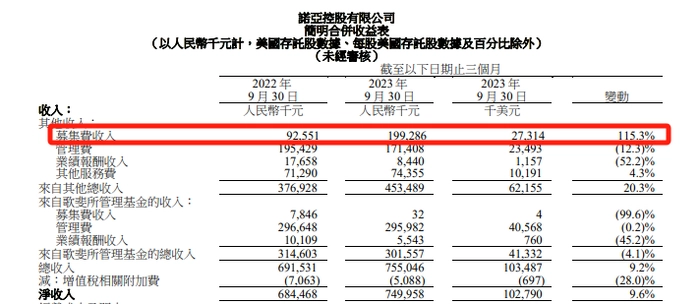

据财报显示,三季度诺亚财富净收入录得7.5亿元,同比增长9.6%。细分到收入板块来看,“财富管理”当季净收入5.49亿元、同比增长17.8%,是诺亚财富体量最大、增速最快的子业务;“资产管理”和“其他业务”三季度收入均出现下滑,拖累了业绩表现,其中前者收入1.91亿元、同比下滑4.4%,后者同比大幅下滑46.2%、但体量相对微小(当季收入980万元)。

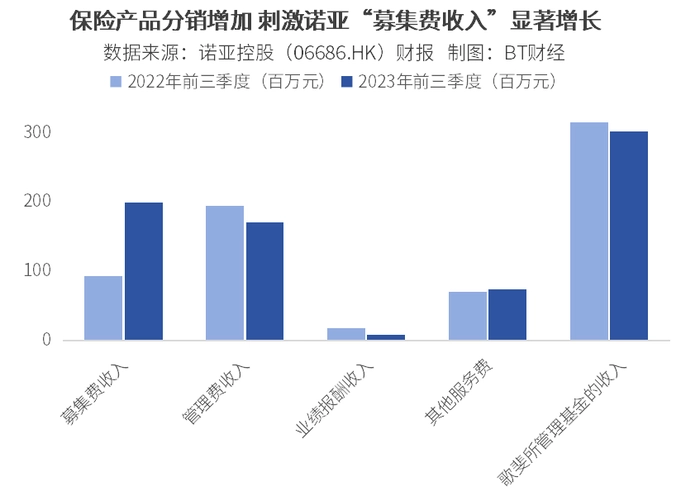

保险产品分销成为诺亚近期业绩变动的关键因素。

据财报显示,环比来看,诺亚三季度净收入较二季度下滑20.4%,公司对此解释称这正是由于保险产品分销减少。不过同比来看收入录得增长9.6%的不错成绩,保险产品分销的募集费收入也是诺亚财富创始人、董事局主席兼CEO汪静波口中的业绩推动力。

BT财经数据通注意到,保险产品分销在诺亚财富财报中被汇集为“财富管理”业务下属的募集费一项。三季度诺亚“其他收入”下的“募集费收入”同比大涨115.3%、至19.93亿元,成为业绩里最闪耀的亮点,业绩贡献的重要程度超越“管理费”一项,仅次于歌斐资产(诺亚旗下资管品牌)。

公开信息显示,诺亚拥有保险业务品牌“诺亚荣耀保险”,在中国香港市场也有保险经纪牌照。据天眼查,上海诺亚荣耀保险经纪有限公司成立于2008年,诺亚CEO汪静波任该公司监事。股权穿透后,这一企业由自然人陈劲、汪静波等人直接或间接持股。

据财报显示,三季度诺亚的盈利方面,趋势与营收一同浮动。当季经营收益2.49亿元,同比增长7.4%,但环比二季度下跌28.8%,对此诺亚在财报中称系因募集费收入减少50.8%。细分到收入板块来看,“财富管理”经营收益1.55亿元、同比增长16.0%,是公司利润的顶梁柱;资产管理和其他业务经营收益同比分别下滑9.6%和36.6%。

美元存款利率上升,也令诺亚受益。三季报显示,当季诺亚股东应占净收益为2.33亿元,同比大增27.9%,主要因为美元现金存款利率上升,拉动利息收入飙升158%。

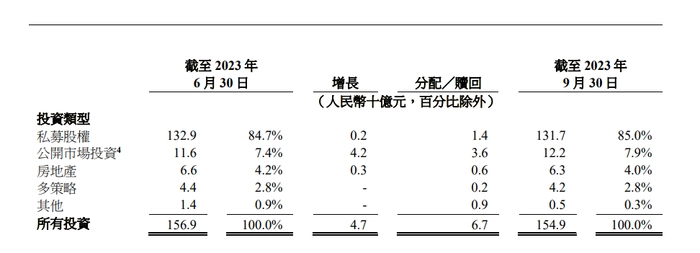

根据刚发布的财报,诺亚最新的总资产管理规模为1549亿元,同比、环比均下滑。其中85%、对应1317亿元投向私募股权,另有7.9%、4.0%、2.8%和0.3%的管理资产投向公开市场投资、房地产、多策略和其他。

据财报显示,三季报中其他值得关注的细节还有,当季活跃客户数为9489名,同比减少58.1%、环比减少17.8%。覆盖的中国内地城市从去年同期的76个减少至59个,反映出其业务布局范围的收缩态势。

“我们继续精简国内业务覆盖,及专注于中心枢纽城市的业务”,诺亚在三季报里这样写道。

如何应对行业转型期?

诺亚财富所处的财富管理和资产管理行业,近些年面临着行业转型和竞争加剧两大难题。

随着中国的持续发展和经济的繁荣,高净值人群的财富管理需求变得越来越强烈。他们不再仅仅满足于财富的保值,而是转向更多元化和个性化的需求,如财富传承、子女教育增值等。这种转变使得财富管理行业进入了一个转型期,需要适应新的市场环境和客户需求。

与此同时,银行、券商等大型金融机构也都在提出财富管理战略,摆在诺亚面前的是日趋激烈的竞争环境。

目前看,这个转型期却遭遇了宏观经济和资本市场的波动期,这使得财富管理行业的压力更加剧了。这种波动性不仅影响了市场的稳定,还对财富管理行业的业绩和声誉造成了负面影响。在这种情况下,传统的财富管理方式已经无法满足客户的需求,需要进行更深层次的改革和创新。

因此,高净值人群需要更加全面和个性化的财富管理方案来应对市场的不确定性和波动性。同时,财富管理行业也需要加强自身的专业能力和服务水平,以更好地满足客户的需求并应对市场的挑战。

最新财报数据也在证明这一点。

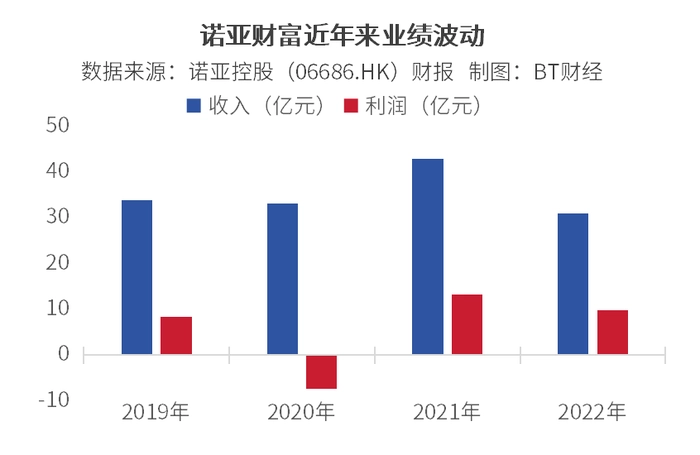

虽然诺亚的三季度多项关键经营指标录得同比增长,但如果将时间线拉长,就能看到诺亚财富业绩的高波动显示出不确定性,比如据财报显示,2022年公司营收还不及2019年和2020年的水平。

利润方面更是“大开大合”,据财报显示,2019年到2022年,诺亚净利润分别为8.29亿元、-7.45亿元、13.14亿元和9.77亿元。给2020年业绩砸出一个“大坑”的,正是当年震惊市场的“罗静案”,也就是“承兴系”百亿供应链金融诈骗案。

2020年的财报显示,踩雷“承兴系”的诺亚在当年8月,与相应产品的投资者达成和解协议,相关的一次性和解费用金额高达18.29亿元。公司将“承兴系”案件和解费用部分计入了当年第四季度的财务数据,因此仅在当季公司净亏损就录得高达15亿元。

此案也给诺亚的股价留下痕迹。据《澎湃》新闻报道,2019年7月8日晚间,诺亚财富CEO汪静波发布内部信透露公司核心产品踩雷“承兴系”,引发在美股上市的诺亚财富股价应声大跌,当日收跌20.43%。

虽然“承兴系”案件主要负责人罗静已经于2022年11月一审被判无期徒刑,但这一事件至今仍在掀起波澜……

踩雷“承兴案”4年仍有回响

据《21世纪经济报道》报道,2023年11月24日庭审的民商事诉讼,再次将多年前的罗静“承兴系”供应链金融诈骗案拉回到公众视线。回溯该案件,是罗静利用“萝卜章”等工具伪造与京东、苏宁等大型电商的账款,借此设计金融工具向非银机构和理财公司等融资,最终酿成暴雷苦果。

报道显示,案件扑朔迷离的地方在于,“承兴系”不仅伪造了“萝卜章”,还混入京东工作场所、冒充京东员工,来接待尽调人员。

报道显示,在这次庭审里,诺亚财富作为诉讼发起方,不仅将诈骗案的始作俑者“承兴系”告上法庭,还将京东列为共同被告,诉请京东连带承担其在罗静“承兴系”案件里的损失。

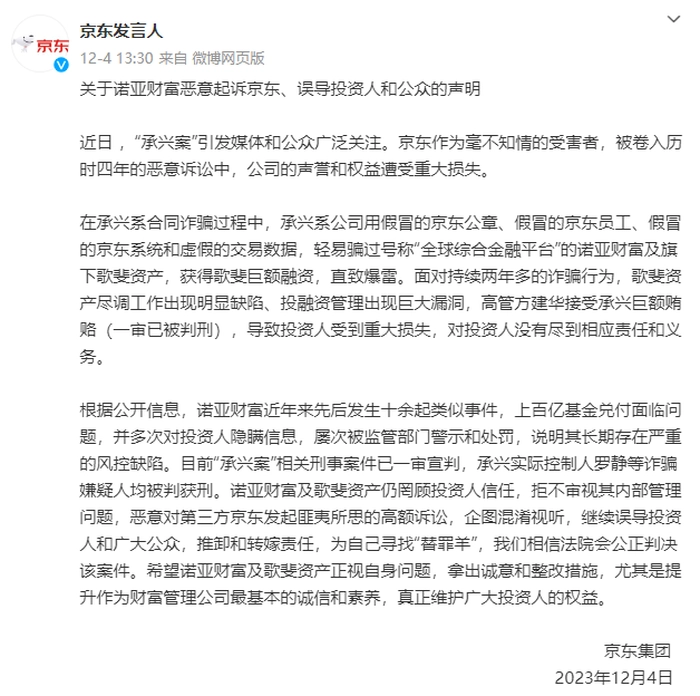

庭审在舆论受到关注后,12月初,京东火速在公开渠道发表声明,表示其自身也为案件受害者,被卷入历时4年的恶意诉讼中,公司的声誉和权益遭受重大损失。

对于京东的声明,诺亚旗下歌斐也作出回应,称该案发于4年前,并于近期开庭审理,在此司法审理的关键时刻,对京东发出该份声明表示不解。同时呼吁,京东集团可以将自己“100%躺枪”的证据递呈法院。

“承兴系”、诺亚和京东等多方在此案中将分别承担如何的责任?这尚待法律判决一锤定音,但多名法律界人士均认为诺亚财富向京东追债不容乐观。

北京清律(深圳)律师事务所江孟醒律师对官方媒体表示,关注签订基础交易合同是否为京东的真实意愿表示,这关系到合同是否成立。《界面》也援引多位法律界人士表示,因“承兴系”诈骗案已明确认定相关合同印章为伪造,所谓京东的员工也是假扮,诺亚诉请或难得到响应。

问题是,“承兴系”诈骗案暴雷一地鸡毛,最受伤的还是付出了真金白银的投资者。

一份署名为“34亿诺亚歌斐投资人实名”、落款于12月5日的声明,在《21世纪经济报道》等媒体的报道中被引用。该份声明透露,上述所谓“18亿(元)和解费,其实是用当时诺亚49美元/股的股票,来换取投资人的投资款……且这部分钱分10年分摊,回来的资金必须放入诺亚在香港的家族信托里,不得中途取用……”

当时诺亚49美元的股票价格,也已经在几年时间里缩水得面目全非,价值早已腰斩还不止。2023年12月初,诺亚股价仅为不到13美元。

截至发稿,诺亚和歌斐尚未对上述声明做出公开回应。

京东在《关于诺亚财富恶意起诉京东、误导投资人和公众的声明》里提到,根据公开信息,诺亚财富近年来先后发生十余起类似事件,上百亿基金兑付面临问题,并多次对投资人隐瞒信息,屡次被监管部门警示和处罚,说明其长期存在严重的风控缺陷。

诺亚歌斐对此回应道,上述京东的描述“严重失实,已侵犯了歌斐资产名誉”。

不过,据中国经济网、《每日经济新闻》等官媒公开报道显示,除了“承兴系”案件,曾经引发较多关注的还有它在辉山乳业和乐视网两个项目上的巨大损失。

2018年5月29日,中国香港证监会官网发布公告显示,诺亚香港因在销售及分销投资产品方面的内部系统和监控缺失,被谴责并罚款500万港元。同年7月,因基金产品未履诚信义务,歌斐资产被江苏证监局出具警示函。2023年8月,江苏证监局再次对歌斐资产出具警示函。

这其实才是投资者对于诺亚较为关心的地方。而且这些担忧已经展现在诺亚业绩中。

最新三季报显示,2023年第三季度来自业绩报酬收入的净收入为人民币510万元,较2022年同期减少46.3%,主要是由于歌斐管理的私募股权投资的业绩报酬收入减少所致。而私募股权投资实际上是诺亚资产管理业务的大头,三季报披露有1317亿元投向私募股权,占总投资额85%。这部分投资业绩报酬减少,或多或少都与投资者的担忧有关。

这也意味着,如果诺亚财富还要把自身打造成一艘稳健致远的方舟,仍要靠合规管理、审慎推出新产品方能行稳以致远。

当然,诺亚也意识到这个问题,开始频繁布局。三季报显示,目前诺亚的资产管理规模干净利落,没有遗留的私人信贷或住宅房地产风险。并且针对高净值人群的需求,诺亚展开在海外的布局,为高净值人群资产全球配置打造深度服务能力。

还好的是,诺亚财富保险业务和海外地产投资的亮点存在,也依然可以保持超过30%左右的净利润率,基本面的稳定性依然存在,这对于接下来诺亚展开的业务调整提供了很好的基础。

毕竟,现在还有时间,诺亚还有机会。

文章系作者个人观点

如有疑问及任何意见反馈

可直接在评论区留言或发送邮件到

btimescaijing@163.com