【金融行业研报】2024年中国的经济增长率将处于领先地位

作 者 | BT财经

来 源 | 巴克莱银行

巴克莱研究的分析师预计,世界经济将在2024年放缓,但将以一种相当温和的方式放缓。主要经济体的失业率将达到较低的峰值,全球通胀将进一步下降。对于全球经济来说,这不是完全的软着陆(soft landing),但明显是软性的(soft-ish)着陆。

-

全球经济一直表现出惊人的韧性

明年第一季度,全球主要经济体的状况将好于今年年初的大多数预测。这将是在两大洲爆发地缘问题、长期债券抛售、美国银行业危机以及多国央行开启了非常激进的加息周期的情况下取得的。

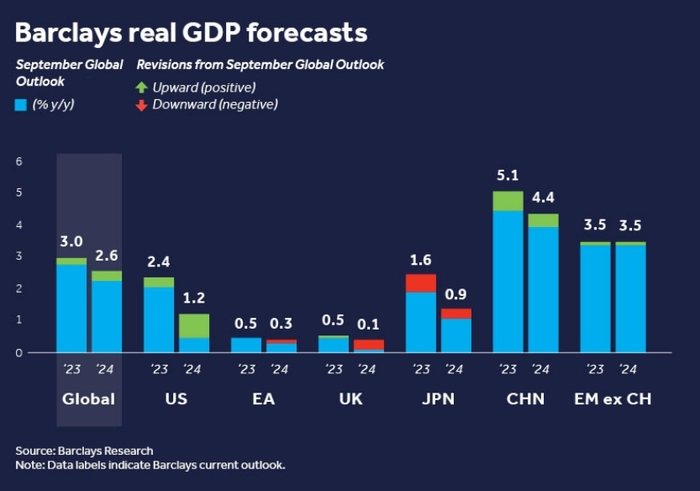

巴克莱研究的分析师预测,到2024年,美国、欧元区和中国的经济增长率将分别为1.2%、0.3%和4.4%。其中,印度将再次脱颖而出,经济增长率远高于6%。巴克莱的研究团队认为,一些结构性因素继续拖累全球经济活动,包括消费者信心不足、人口结构变化以及之前在部分产业的过度投资。但分析师们预计,未来几个月多个国家都将有更多的政策支持措施出台,包括对基础设施和高端制造业的投资,以及货币刺激举措等。

总而言之,巴克莱的分析师预计明年全球经济将增长2.6%。这比他们今年早些时候预计的3%的增长率有所放缓,但这将代表着商业周期的良性的底部。

-

通货膨胀应该会下降,但不会快速下降到引发大规模货币宽松周期的程度

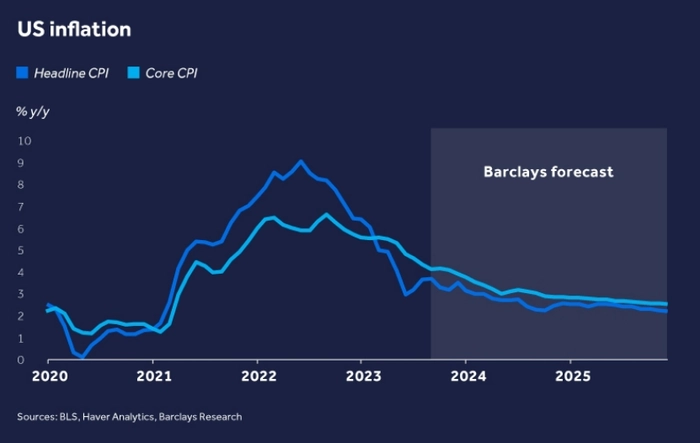

巴克莱研究的分析师预计,由于需求仍然疲软、失业率有所上升,欧元区的价格压力将持续消退。分析师们预计,到2025年,欧元区总体通胀率将达到2.3%。

与此同时,美国的物价应该更加难以控制,到明年年底,美国核心个人消费支出(PCE)的通胀率将达到2.8%。巴克莱的团队认为,美联储(Fed)将使得美国经济过热,并希望美国经济最终能自行降温。而要达到降温的目的,美国要付出的代价是未来的降息。巴克莱的研究团队预计,美联储明年12月只会进行一次加息。

事实上,如果美联储全年都持观望态度,巴克莱的研究分析师也不会感到惊讶。当然,美联储的决定不受政治的影响。在可能非常有争议的美国总统选举周期的背景下,美国央行可能不愿以任何方式参与到政治中去。

-

在预期水平上,股票将比债券更具吸引力

连续两个季度,巴克莱研究的分析师都认为未来现金的表现要优于股票和债券。分析师们现在更看好全球股市,而不是核心债券市场。

诚然,股票并不是便宜得令人难以置信,在名义GDP增长较低的全球环境中,在巴克莱看来,对标准普尔500指数(S&P500)在2024年和2025年实现两位数盈利增长的普遍预测似乎过于乐观。但该行的预期是,如果分析师认为这是周期的底部,那么股市将在2024年放缓。

与此同时,部分发达经济体的财政状况令人担忧。其中就包括美国,在过去10年的主要买家(美联储和经常有账户盈余的亚洲经济体)消失之际,美国可能会在未来数年保持数万亿美元的赤字。在这种情况下,美国的债券似乎没有吸引力。

巴克莱研究的分析师预计,全球股市将在2024年保持中位数至高个位数的回报,并超过核心固定收益。

文章系作者个人观点

如有疑问及任何意见反馈

可直接在评论区留言或发送邮件到

btimescaijing@163.com