【重点解读】华融业绩再次爆雷,为何这次投资者不慌了?

作 者 | Han

正文共计2843字,预计阅读时长8分钟

此次华融亏损和2020年业绩爆雷截然不同。

中国华融( 02799.HK )最近波澜再起——先是它昔日的审计机构德勤收到2.1亿元高额罚单,后是公司公告2022年业绩预亏276亿元。市场对此强烈关注。

2020年华融千亿元亏损“爆雷”后,公司走上自救之路,而这条路必定不会一路坦途。这家中国最大的AMC资产管理机构,未来能否化险脱困?

千亿“爆雷”回声犹在

2018年,华融集团原董事长赖小民案发。经过调查审判,他犯下受贿贪污等罪、涉案金额高达17.88亿元(含1.04亿元未遂)的事实浮出水面。

虽然这位金融巨贪走向了终结,但是他在华融留下的坏账和黑洞却需要漫长的时间来弥补修复。

我们将时钟拨回到2021年的夏天,在经历了四个月的停牌后,在香港上市的华融发出盈利预警,2020年预计亏损1029亿元。市场对千亿元级别的窟窿震惊之余,也感到“终于石头落地了”。天量亏损主要来自于对华融经营和资产情况的全面审视、评估和减值,当时不少业内人士用“华融洗了个大澡”来形容这份财报。

时间回到2023年3月,财政部对华融和其2015年到2019年期间的审计机构——德勤华永会计师事务所(简称“德勤”)作出行政处罚,尤其是后者收到的2.1亿元罚单被广泛传播。

所以说,这次对审计机构的高额罚单,其实是2020年华融爆雷的回声。

3月17日财政部发布的通报有明确说明:自2021年起,财政部就已经对华融会计信息质量及其审计机构德勤的执业质量开展了检查。调查结果显示,华融2014至2019年度不同程度存在内部控制和风险控制失效、会计信息严重失真等问题……审计机构德勤存在严重审计缺陷。除了德勤的处罚,华融和其七家公司也各收到了10万元的依据《中华人民共和国会计法》的顶格处罚。

对此处罚,德勤亦表示“尊重和接受财政部的处罚决定”。

北京大成律师事务所高级合伙人李寿双对此事发表文章,提示市场关注“境外发行上市的境内企业也需遵守境内法规”这一问题,在现行法律条款规定下,不但证监会可以处罚,其他主管部门也可以处罚。

再次亏损,有何不同?

上述爆雷回声事件两天后,华融经营层面的坏消息也接踵而至。3月19日晚间,中国华融发布了2022年业绩预告,全年预计亏损276亿元。

华融怎么又亏了这么多钱?它2022年不是才刚刚扭亏为盈吗?短短两天里,华融再次被推向风口浪尖。3月20日港股开盘后,中国华融股票开盘就下跌超8%。

但很快市场反应过来,此次华融的亏损和2020年的千亿亏损截然不同,公司股价也在随后止跌反弹。

梳理时间线可以发现,在2020年华融给财务情况“洗了个大澡”后,2021年,回归主业的华融完成了扭亏为盈。当年公司净利润录得19.86亿元,归属于公司股东的净利润3.78亿元。

2022年华融的再次亏损,其实来自于经营波动,和2020年的千亿巨亏有所不同。在2022年中报中,华融就已经向市场传达信号:受制于疫情、地缘政治冲突和宏观经济承压等多因素叠加,资本市场波动、房地产市场在2022年下行,这导致公司2022年业绩未达预期。

作为中国四大AMC机构之首,华融在上个世纪诞生之初,就是为了处置对象为四大国有商业银行剥离出来的不良贷款。目前中国四大AMC(信达、东方、长城、华融)仍然是不良资产处置的核心参与主体,发挥着逆周期及救助性金融功能等重要作用。

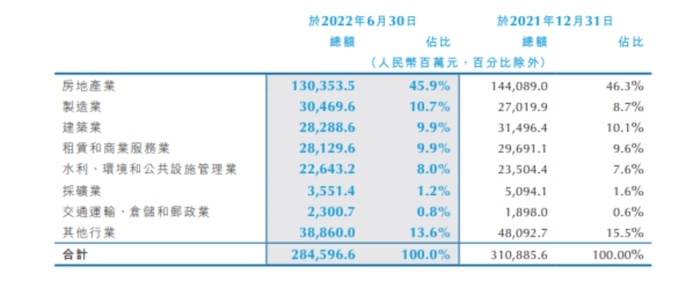

在随后的发展中,四大AMC机构的不良资产处置对象扩大至非金融企业领域。据2022年中报,华融收购重组不良债权资产中,房地产业排名第一,随后是制造业、建筑业、租赁和商业服务业、水利环境和公共设施管理业。

众所周知的是,房地产业在2022年遭遇了周期性下滑,股票市场的赚钱效应也比较弱,这导致华融业绩再次陷入亏损。也正如华融在公告中谈到的影响2022年业绩不佳的三大主要原因:一是2022年资本市场波动影响下,部分权益类金融资产形成浮亏;二是优化调整业务布局,不良债权资产规模和收入阶段性减少;三是宏观压力和房地产业下行带来的减值计提。

据BT财经根据公开报道不完全统计,2022年华融纾困受让了复星、融创、阳光城等多个企业的项目。华融也提到,截至2022年底,公司已投放的房企纾困项目27个,预计相关项目将保障约3.7万套商品房按期交付,带动920亿元项目复工复产。

在2022年的大背景下,像华融这种为了纾困、处置不良资产为主业的公司遭遇业绩上的波动,市场是完全可以理解的。

华融还在公告中表示,2022年下半年已经较上半年实现减亏101亿元左右,形成了整体向好的趋势。有关2022年华融全年经营情况的更多数据,仍待其完整年报的披露。

“三步走”化险脱困能否如愿?

“2023年是本集团「一三五」战略实施的关键之年”——在华融的公告中,公司表达坚定信心、保持战略定力、进一步聚焦主业的决心。

所谓“一三五”战略,就是华融计划一年走上正轨、三年质量效率显著提升、五年成为行业标杆的计划。

为此,力争早日走出困境的华融采取了引战增资重组和改善经营两方面的措施。

引战增资方面的工作,在2022年已经有实质性进展。2022年初,中信集团正式成为华融第一大股东,据当时公告,财政部拟将其持有的华融股份向中信集团增资,在权益变动后后者持有华融26.46%的股份。

改善经营方面,“瘦身”剥离非核心业务成为华融近两年的主要任务,消费金融、证券等业务相继脱手,聚焦回主业发展。

据《长江商报》,华融新闻发言人指出,引入中信等战略投资者近一年来,中国华融通过优化决策、风险管理、审批、组织架构设置、用人、激励约束等六项机制改革,已经在趋势上、结构上、精神面貌上出现可喜变化。

BT财经搜寻海外机构观点发现,全球市场上也不乏对华融中性偏看多的声音。2022年8月,彭博行业研究(BI)分析师曾经指出,尽管上半年华融亏损,但它的优先债或较同业其他资管公司来说,有机会提供额外收益。这份报告还指出,四大AMC资产管理机构在解决房地产困境方便将发挥重要作用。

8月下旬的另一份报告中,彭博行业研究进一步提示,以华融等为龙头的中国AMC机构将在信贷下行周期里发挥出更大的作用。另外分析师还认为,财报中的细节显示出,华融的财务透明度有所改善。

BT财经也注意到,华融也在2023年初“上架”了优质资产,将其重新推回市场。其广东、重庆分公司通过线上等多渠道方式,分别推介了近350亿元、逾20亿元的债权资产,抵押资产业态丰富,其中不乏核心商圈优质资产。

2023年,华融仍走在化险脱困的路上。这条路不会是一路坦途,但好在华融还在一步一个脚印地向前走着。

文章系作者个人观点

如有疑问及任何意见反馈

可直接在评论区留言或发送邮件到

btimescaijing@163.com