美的VS格力,谁才是白电之王?

格力能否顺利完成渠道变革,美的能否成功升级B端业务,它们又能否从家电巨头向工业巨头成功转型,这决定了谁才是最后的王。

文丨庆秋

BT财经原创文章

头图来源丨创客贴

“力与美”相继发布2022年半年度报告,究竟谁才是白电之王?

走多元化道路还是坚持专业化?这是每个企业发展到一定规模时必然会遇到的问题。在中国家电行业,美的和格力称得上是这两条路径完美对标的样本。

美的和格力,经过几十年的行业深耕,面对过无数次的挑战,在政策红利期共同高速增长,也在行业寒冬中寻找新的方向。但在一些关键节点上截然不同的选择,让这两大家电巨头走出了各自的发展道路,也让外界看客们对二者的PK总是充满了期待。

8月31日,美的集团、格力电器双双披露2022年中报,为这场悬疑的竞赛作出了最新解答。

全优生VS偏科生

今年上半年,美的总营业收入达1826.61亿元,同比增长5.04%,归属于母公司的净利润159.95亿元,同比增长6.57%;格力总营收为958.07亿元,同比增长4.13%,归属于母公司的净利润114.66亿元,同比增长21.25%。

可以看到,美的的营收规模是格力的1.9倍,归母净利润是格力的1.4倍。市值更是碾压式的,截至9月5日,美的集团达3765亿元,格力电器则为1879亿元,仅为美的的一半。

营收增速上,美的今年上半年以微弱优势取胜。2014-2021年,美的仅在2017年增速不如格力,其余年份均表现优于格力。2020年,格力营收增速为负的14.97%,美的依然实现了2.27%的增长;2021年,美的营收增速达到20.18%,格力仅有11.24%。

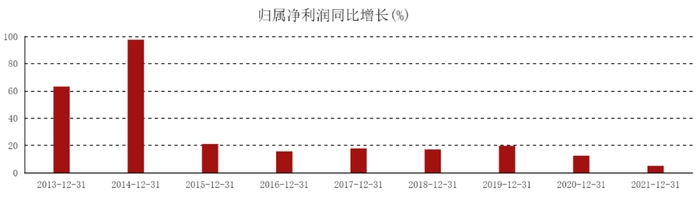

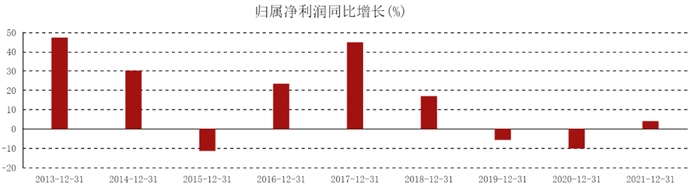

不过,今年上半年,美的的归母净利润增速落后于格力。而在2021年,美的归属净利润同比增长4.96%,还与格力的4.01%相差不大。各自来看,美的的归属净利润同比增速总体在呈下滑趋势,而格力则表现得非常不稳定,要么高增长,要么负增长。这样的表现正是由于它们的业务结构而决定的。

图:美的2013-2021年归属净利润同比增长

图:格力2013-2021年归属净利润同比增长

分拆各自的业务会发现,美的称得上是“全优生”,而格力是典型的“偏科生”。

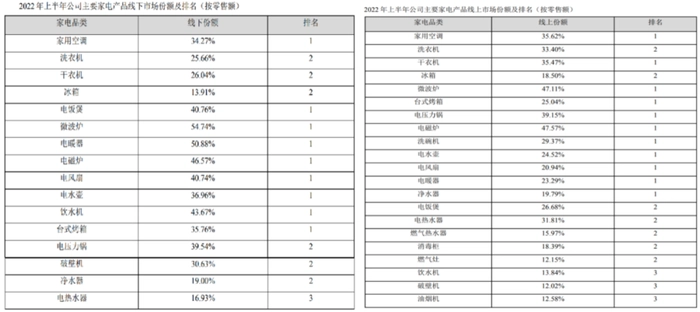

2022年上半年,美的拿下了中国市场多个品类“第一”:据奥维云网数据,在家用空调、微波炉、台式烤箱、电风扇、电暖器、电磁炉、电热水壶等多个品类中,美的系列产品在国内线上与线下市场份额均位列第一。即便不是第一,也都是市场第二、第三的地位,称得上是全面开花。

值得关注的是,美的在财报中表示其家用空调的线下份额34.27%,线上份额35.62%,均保持第一。而格力则引用了其他机构数据,来证明自己行业第一的地位,并强调其全球市场的占有率最高。

但如果以营收为评判维度,那么美的空调业务早在2020年就已经超过了格力。2021年无论是收入还是增速,美的也都大于格力。2022年上半年优势延续,美的空调营收达832.36亿元,同比增长8.94%;而格力空调营收687.46亿元,同比增长5.18%。

美的的反超,对于格力而言,是不小的打击。因为空调业务称得上是格力的命脉,收入占比高达七成,而空调对美的的营收贡献不足一半。

格力有多偏科呢?

从毛利率来看,2022年上半年,美的制造业的整体毛利率为24.43%,格力则多达29.32%。单空调这一项,格力的毛利率达到29.87%,而美的只有21.05%。换言之,格力单凭空调这一拳头产品,在营收只有美的一半的情况下,净利润就赚到了美的的七成,相当强悍,也由此成为今年上半年唯一一家净利润保持着20个点以上正增长的家电企业。

再对比其他家电业务,2022年上半年,消费电器为美的贡献了36.31%的营收,而格力仅有2.29%营收来自生活电器。再结合它们的营收总盘大小来看,可以说,格力除了空调之外,基本上没有一样能打的电器。

为何美的的多元化能够成功,而格力却依然只能依赖空调呢?

多元化的成与败

自董明珠出任格力电器经营部部长后,格力空调业务高速发展,1995年起产销量、营收和市场占有率均居全国首位,1997年更是凭借自研的“冷静王”分体机的降噪技术建立起了产品护城河,将市场优势维持至今。

董明珠没有止步于此,也提出了多元化发展战略。

生活电器业务起步于2004年,格力电器收购了珠海格力集团的小家电业务。2014年成立子公司珠海大松生活电器,正式将生活电器业务纳入囊中。2018年,格力电器收购了晶弘冰箱,在生活电器业务布局上又落下重要一子。

但生活电器没能成为格力的第二增长曲线,近两年的营收占比始终未能突破3%。根据奥维云网数据,2021年格力仅在电暖器、电风扇、除湿机、空气能热水器等产品的线上零售额勉强挤进了行业前二,且大都集中在与空调业务密切相关的领域。

眼见与空调相近的生活电器没有起色,董明珠选择了更大胆的跨界。

2015年3月,董明珠高调宣布进军手机行业,“分分钟超过小米”。

但手机与空调的产品逻辑是截然不同的,空调技术一旦稳定成熟后,几年内产品都不需要太大的更新换代,而手机恰恰相反,市场竞争激烈,每年都要有新技术、新功能去吸引消费者。结果证明,格力手机最终落入自产自销的悲惨境地。

2016年,董明珠又将多元化的目标转向了新能源汽车,想以130亿元的价格收购银隆新能源汽车。这个提案遭到股东反对,但董明珠一意孤行,宣布以个人身份出资10亿元向银隆增资,并又增资两次。

不幸的是,银隆集团暴雷,董明珠与银隆不欢而散,最终还是格力电器出来收拾残局,于2021年通过司法拍卖拍得银隆30.47%的股权,加上董明珠原本持有的股权,将银隆纳为控股子公司,并正式更名为格力钛新能源。

随后,董明珠又表示要投身于芯片制造领域,前期拿出500亿元。据财报,2022年上半年格力电器全资子公司零边界集成电路有限公司营业收入实现260%的增长,格力半导体产品累计出货量突破8800万颗,已在家电上推广应用。

对于格力这些年的多元化举动,家电行业分析师刘步尘形容为“缺乏逻辑”。家电行业分析师梁振鹏则表示,格力这样的打法,其他产品线都只能是空调的“附庸”。

再反观美的的多元化之路就走得顺畅多了。美的创始人何享健曾如此概括他的经营理念:“能学就学,能买就买,能合作就合作,不能只靠自己。”

相比格力,美的多元化起步要早得多。美的以电风扇起家,1985年通过收购进入空调行业,1993年与日本三洋合作电饭煲进入小家电领域,2004年又通过收购完成了微波炉、冰箱、洗衣机的布局。

值得一提的是,早在1997年美的就实行了事业部制改革,相继成立空调、电风扇、厨具、电机、压缩机等事业部,每个事业部拥有经营自主权,独立经营、独立核算。或许正是这种组织架构,使得美的的每个产品线都并非一家独大,又足够强大。1992-2003年,美的的营收从4.8亿增长至175亿,翻了30余倍。

美的之后在家电领域更是高歌猛进。2004年,与东芝合作,又收购华凌和荣事达;2005年,收购吸尘器品牌春花;2008年,收购小天鹅,并将荣事达与小天鹅全面整合。将这些自带品牌效应的企业纳入麾下后,美的如虎添翼,成功从空调巨头转型为白电巨头。

不过,美的的多元化也有失败案例。

2002年,家电市场爆发第一次价格战。美的净利润遭到严重打击,净利润率仅剩1.4%。这一刺激,促使美的将目光转向了家电以外的行业。2003年,美的入主湖南三湘客车集团,结果因2008年金融海啸,出口订单取消,导致欠账供应商,资金链断裂,不得不以停产告终。

各自都有隐忧

对比之下,格力因为偏科而暴露出来的问题更加显而易见——空调阵地如果没有守住,格力将岌岌可危。

格力空调之所以能够一飞冲天,靠的是董明珠创造的股份制区域销售公司营销模式。通过与区域的大经销商结成同盟关系,经销商获得了足够丰厚的利润,格力则拥有对全国市场的控制权,从而攻城略地。

这也导致格力的线下渠道非常强势,线上渠道并不受到重视。2020年新冠疫情,让格力的线下渠道大受冲击,2020年上半年营收同比下降28%,归母净利润下降53.73%。

董明珠这才开始了渠道改革,并亲自亮相直播间带货。2020年,格力实现了476亿元的直播营收,约占全年营收的三分之一。

但线上直播的成绩其实是变相蚕食线下经销商的利益。为粉饰直播数据,经销商甚至被要求只能在董明珠直播间提货。这引发了经销商们的极大不满。渠道改革的矛盾终于在2022年爆发。

6月,格力电器的第三大股东、由大经销商联合成立的京海互联宣布减持格力股份1.1亿股,套现金额35亿元。而京海互联的持股人之一、河北经销商徐自发,8月宣布离开格力,“叛走”飞利浦阵营。格力随后也宣布断供河北。

其实,不止徐自发,山东经销商之前也曾倒戈美的。双方矛盾激化对于格力的业绩会产生如何影响,下半年财报至关重要。

就上半年财报而言,格力销售费用49.2亿元,比去年同期下降近20亿元,由此一些业内人士认为渠道改革已初见成效。这其实是格力玩了个小花样,2022年的销售费用只包含了安装维修费和宣传推广费,而在此之前销售费用还包括了运输及仓储装卸费,如今该项挪到了营业成本中。

经营活动现金流量净额更能反映出格力真实的一面。2021年,该项仅为18.94亿元,较2020年的192.39亿元断崖式缩水九成。2022年上半年则为13.14亿元,有所上升但并未恢复到往期水平。

格力在为渠道改革焦头烂额,美的也并没有高枕无忧。

一向以“高增长”著称的美的慢了下来。2013-2020年,美的的净利润增速均超过10%,2021年只有4.96%,2021年二季度净利润增速还出现了负增长。营收增速也在放缓,今年上半年同比增长5.04%,去年同期增速则达到25.14%,今年二季度同比增长仅有0.97%,比一季度的9.54%下滑明显。

可以看到,美的的营收和净利润增速都下滑到了个位数。而近年来的多元化布局,与家电业务跨度较大,目前也没能撑起美的的营收大盘,反而还需要家电业务输血。

2015年,美的开始布局工业机器人业务,历时七年,耗资292亿元,才成功收购了海外品牌库卡。近年来,美的先后投资了半导体、新能源汽车以及医疗等多个领域。目前来看,家电以外的业务规模较小,总计不过415亿元,而空调及消费电器两项业务营收达到1259亿元。

而且,大笔收购带来的人力成本和高商誉早已反映在财报中了。收购库卡的2017年,美的人均年薪增幅高达72.47%。2021年末,美的商誉总额高达278.75亿元,与当年的净利润相当,在A股位列第二。而库卡在2017年财务并表后收入一直下滑,带来的减值风险不可低估。

还值得关注的是,今年年初,原美的CFO蔡伟定辞职,任期不足一年,而他的前任CFO任期也仅有一年多。这也让外界对其财务状况有些担忧。而就在蔡定伟离职后4个月,美的传出大规模裁员的消息。

对此,2020年年底,美的集团发布了一篇《美的:重新出发》的文章,表示美的多元化策略被分为B端和C端。将原来的四大业务板块调整为五大新业务板块,其中包含空调及消费电器的“智能家居事业群”是唯一的C端业务,另外四大业务分别为机电事业群、楼宇科技事业部、机器人与自动化事业部、数字化创新业务,均面向B端。

“过去30年,中国家电产业发展迅速,但产业进入成熟期后,如果美的把家电作为产业边界,就会在发展中遇到瓶颈,所以我们决定进入工业控制、汽车、3C等领域。”2021年5月,美的集团机电事业群总裁伏拥军接受媒体采访时曾表示。

美的向B端的决心已经明显,也将未来营收冲击5000亿的目标押注在了B端上。

较量仍在继续

正如美的集团在2021年年报中所说:“在大时代里面,没有一条道路是平坦的,也没有一条道路是一成不变的,伟大企业必然经历过周期的轮回与洗礼。”

在家电行业集体下行的大环境下,格力与美的都实现了营收利润双增长,已经足以证明自己是一家优秀的企业。但通往伟大的道路上,必然面临许多挑战。

格力能否顺利完成渠道变革,美的能否成功升级B端业务,它们又能否从家电巨头向工业巨头成功转型,这一切,都值得关注和期待。

(文章系作者个人观点,如有疑问及任何意见反馈,可直接在评论区留言或发送邮件到 btimescaijing@163.com)