股权投资服务第一股要来了!遭资金疯抢超购逾五百倍

文丨梓淇

BT财经原创文章

头图来源 | 清科创业官网

2020年港股新股市场异常热络,多家科技企业、消费企业赴港上市。

日前,国内知名股权投资服务平台清科创业(01945.HK)开始招股,将于2020年12月30日登陆港交所,成为港股中股权投资服务第一股。公司预计发行4000万股(其中公开发售占比10%,国际配售占比90%),募资最多4.4亿。

值得注意的是,在IPO之前,清科曾进行多轮融资,红杉中国、普华资本、海尔集团、龚虹嘉、江南春等均在股东之列。今年5月最后一轮融资后,估值达到18亿人民币(约合21亿港元),以本次发行中间价计市值30亿港元计算,半年时间估值增长了近40%。

另外,这次清科创业上市的基石投资人,包括高瓴资本、盈科资本、IDG资本、尚润圣运等知名机构,它们认购的股份数量占到了全球发售的47%。

由于这些知名投资机构的加持,以及清科这个私募股权服务平台具有的稀缺性,使得清科创业此次上市备受市场追捧,申购期间一路遭到资金疯抢,公开发售部分已经超购逾五百倍。

20年服务7万家知名投资机构

在股权投资行业,VC/PE作为成长型企业的股权投资人,通常为企业提供资金以协助其业务发展,并在企业业务成功及利润增长后退出(将股份出售给其他投资者或通过IPO),实现收益。

清科集团旗下的股权投资服务平台清科创业,则主要为VC/PE提供数据、营销、咨询、指导培训等服务,是国内股权投资行业时间最长的服务商之一。

自成立以来,该公司为七万余家知名投资机构提供过服务,在2019年为国内VC/PE /早期机构投资人100强中的71家提供了服务,占国内股权投资行业服务市场3.1%的份额,且拥有中国最大的股权投资数据库。

从业务模式看,公司主要通过私募通(投资数据库)、投资界(线上资讯平台)、项目工场、沙丘大学等线上线下平台,为行业提供包括数据、媒介、资本、市场评级、研报发布、媒体平台、咨询指导、培训、线下定制活动在内的"一条龙"服务。

相较于创投圈传统的资管业务,清科创业更类似于股权投资行业的"服务生",具有底层基础设施的属性。其中,私募通是国内最大的股权投资数据库,此有逾21万名注册用户。

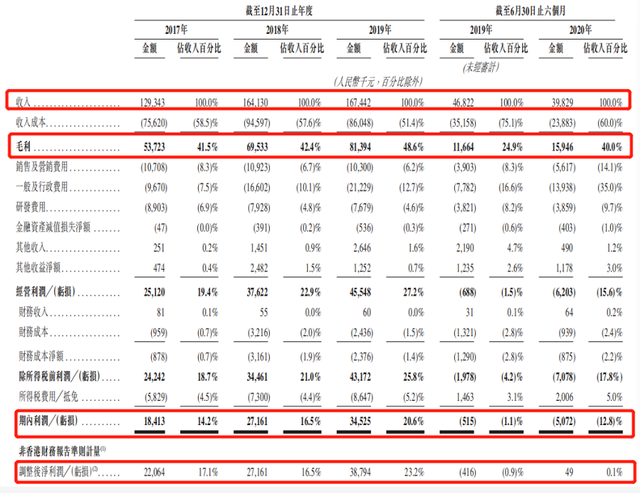

从经营业绩看,报告期内,清科创业的营业收入从2017年的1.29亿元增至2019年的1.67亿元。净利润也逐年上涨,由2017年的1841万元增至2019年的3452万元,利润率分别为14.2%、16.5%、20.6%。在毛利率方面,公司的综合毛利率基本维持在40%左右的水平。

从主营收入构成来看,营销服务是公司最主要的收入来源,主要通过线上资讯平台(投资界)及线下行业活动进行全渠道营销获得收入,但占比有下降的趋势(2017年至2019年分别为54.3%、48.6%和40.5%);数据服务收入(主要来自私募通及研究报告)占比超过31%,这两者是国内股权投资服务细分市场增速最快的两大领域。

另外两大收入,咨询服务(主要通过线上项目工场提供线上服务套餐和路演,以及线下咨询费或佣金)和培训服务的收入占比分别超过13%,均呈现稳定上升的趋势。

力学系出身的创始人

提到清科创业,一个必须提到的人物就是知名投资人、公司创始人倪正东。

倪正东是清华大学力学专业的研究生,原与做投资完全不沾边。

1998年,正在为出国留学备战的倪正东看到一则新闻,说美国麻省理工学院在搞创业大赛,奖金五万美元。倪正东觉得这是一个特别好的点子,当时国内尚没有高校开展过创业类大赛,清华大学作为中国第一等的人才聚集地,理应成为优质企业家的摇篮。

在学校的支持下,倪正东跟几个同学拉到了7万元的赞助,清华大学在各高校中启动了第一届创业计划大赛--清华大学创业计划竞赛,后来演变成一项全国性的官方赛事--"挑战杯"大学生创业计划竞赛,在高校圈内颇具知名度。

1999年,研究生毕业的倪正东和几个清华同学成立清科公司,开始了在创投行业的创业,成为国内最早一批创投行业的入局者和推动者。

随后的20年里,倪正东和清科公司经历了2001年的美股互联网泡沫、2008年的金融危机、以及2009年后全民VC/PE的时代,见证了大众创业、资本涌动的繁荣,也见过了募资艰难、监管趋紧的资本寒冬。

在这个过程中,清科成为中国非常有影响力的创业投资和私募股权投资服务机构,对互联网行业的发展产生了重要作用,倪正东本人也成为投资圈的风云人物。

至今,倪正东自己直接和间接投资的公司多达200家,其中就包括红衫资本、奇虎360、爱康国宾、博纳影业、三夫户外、百合网、融360等知名企业,同时还投了50多个基金。

倪正东曾笑称,有时候刷朋友圈看到哪个项目融资成功或者上市,以为跟自己没关系,但其实他也是股东之一。

在见证了众多企业的融资和上市后,如今倪正东自己也加入了上市融资的行列。

为了准备本次上市,清科集团在2019年对公司业务进行重组,在开曼群岛主城成立了清科创业,将集团的股权投资服务平台装入了离岸企业构架的清科创业,主要业务为数据服务、营销服务、咨询服务、培训服务。

集团旗下的清科投资,则包括了清科创投、清科母基金、清科资管这些涉及资金管理及私募股权投资业务,保留在清科集团其他子公司中。

2020年6月重组工作完成后,清科创业迅速向香港联交所提交了招股书。

股价或有亮眼表现

有分析认为,当前随着中国经济加快转型,创新潮愈演愈烈,股权投资正成为最重要的创富手段之一,股权投资时代加速来临。

在科技进步、注册制开闸、资本市场持续扩容等积极因素的带动下,创业投资行业的发展前景十分可期。有预测显示,我国的股权投资市场规模,有望从2019年的1.11万亿人民币增长至2024年的1.73万亿元,复合年增长率达9.3%。

伴随股权投资规模的不断扩大,2019年市场规模仅为130亿元的股权投资服务行业,相较于万亿级的股权投资市场,还有相当大的增长空间。

据灼识咨询的预计,2024年股权投资服务市场的规模将达到288亿元,2019年至2024年复合年增长率达17.2%。其中,股权投资数据服务行业的复合年增长率将达到19.6%,营销服务的复合年增长率将达到22.9%,咨询服务行业及培训服务行业复合年增长率分别达到13%和16.4%。

作为股权投资市场的"基础服务商",清科创业凭借在股权投资行业的多年积淀和品牌影响力,对股权投资服务的全产业链布局,以及资本市场的加持,在未来的股权投资大潮中有望进一步扩大市场份额和行业话语权,获得更多行业红利。

此次公司上市融资,得到多个优质基石投资者助阵,叠加公司在股权投资服务领域具有的品牌稀缺性(公司所处赛道在A股还没有同类型的上市公司),以及创始人倪正东本人的影响力,引来了市场的高度关注,公司股价或有亮眼表现。

BT财经将持续关注。