一年提交12次招股说明书,这家公司为何如此着急赴美上市?

资本运作比业务本身精彩。

文丨初霁

BT财经原创文章

头图来源 | CC0

一年发布了12版招股说明书,东方文化终于在今年11月24日拿到了纳斯达克批准上市的文件,上市代码OGC。

美东时间12月16日,东方文化正式登陆美股,IPO发行价4美元,开盘价6.25美元,上涨56.25%,截止收盘上涨50%,市值1.2亿美元。

前世

东方文化是一家收藏品在线交易平台,是江苏旸谷文化发展有限公司的境外运营实体。

可能几乎没有人知道旸谷文化,但熟悉网上收藏品交易、特别是邮币卡电子盘交易的人,一定知道南京文化艺术产权交易所(简称"南京文交所")。要评价东方文化的投资价值和风险,还要从南京文交所说起。

所谓邮币卡电子盘,就是将邮票、钱币等交易品数字化,通常不交割实物,而是交易实物的价格。这种交易方式类似于现在的场内交易标的期货或纸黄金,也类似于前两年因炒鞋而出现的"鞋交所"。

南京文交所是全国首家钱币邮票实物挂牌交易平台,全国首家公开集中的钱币邮票线上交易平台。当时正赶上电子商务腾飞初期,南京文交所正式挂牌仅一年多,其文化产权交易额就已经高达250多亿元,日均交易额5亿元。

"像炒股一样炒邮票"是南京文交所打出的标语。然而,邮币卡电子盘交易不受涨跌幅限制,且有庄家操作,起初的当日回转交易让投资人很容易承受巨额损失。2017年6月,有投资人在面对《中国经营网》的采访时称:"90%来这里的人本金亏损达到95%。"这可比炒股风险大多了。

为了保护投资人利益,国家发布了《关于做好清理整顿各类交易场所"回头看"前期阶段有关工作的通知》(清整联办[2017]31号文),要求注册地省级人民政府于2017年6月30日前,按照国发(2011)38号文件中"任何投资者买入后卖出或卖出后买入,同一交易品种的时间间隔不得少于5个交易日"等要求,清理整顿各类交易场所。

"630"大限到来,依然采用T+0交易的南京文交所被要求整改升级并暂停交易,至今未重新开放交易。

就在南京文交所暂停交易的不到两个月后,旸谷文化成立了。"巧"的是,南京文交所的董监高中,有三位都出现在旸谷文化的董监高名单中。

更"巧"的是,2017年8月,有一家名为"南京金网艺购电子商务科技有限公司"(简称"金网艺购")与旸谷文化前后脚成立。

而金网艺购的大股东中,再次出现了高华军、孔爱民、张建兵等熟悉的名字。另外,曾任南京文交所市场部总经理的万红侠女士,也出现在该公司的名单中,并任该公司法定代表人。

总之,在南京文交所暂停交易前,金网艺购成功地将南京文交所原有的客户和业务都收入自己囊中。

那问题来了,南京文交所迟迟没有恢复交易,业务该如何开展呢?他们把目光瞄向了香港。

2017年9月,香港"奥盛有限公司"更名为国际文化艺术产权交易所(简称"国际文交所"),不久后在大陆交易圈高调招商。

国际文交所采用的是大陆明令禁止的 "T+0"交易模式,却因地处香港可以规避监管。

据《中国经营报》调查,2018年3月中旬开始,有自称是原南京文交所会员单位、经纪商的人员联系自己手头的投资者,推介国际文交所业务。部分业务员甚至对外宣称"南京文交所持仓平移至香港平台",并需要通过金网艺购才能进行提货转移。

如今在百度"南京文交所"贴吧的讨论中,还能看到疑似业务员的人指导投资人如何"平移"。其中明确指出"先开通国际文交所账户"。

张建兵曾在接受媒体采访时否认与国际文交所的联系。但是在各种股权安排盘根错节之下,还是能看出国际文交所与南京文交所千丝万缕的联系。

当时,国际文交所董事为尚领,持有100%股权,他还同时任大贺文化金融集团CIO等职务。值得一提的是,大贺集团,正是南京文交所的控股股东。

插句题外话,港股上市公司大贺传媒入股南京文交所,也是一场资本逐猎的游戏。要知道,南京文交所火爆时日均交易量30亿,若以收费比例千分之三粗略估算,仅交易手续费一项一年收入就高达32亿元!不巧的是,大贺刚拿下南京文交所51%股权没多久,南京文交所就被关停了。本想以此大赚一笔,结果引火上身,资金链断裂,大贺传媒已于今年5月退市,6月进入破产清算。

回归正题,前期铺垫完成后,后续工作就简单得多了。

2019年1月,国际文交所宣布与包括东方文化和自己在内的香港金融资产交易集团有限公司全面达成战略合作。而东方文化的境内运营实体,正是旸谷文化。

2019年11月,东方文化向美国证监会递交第一版招股说明书,其中孔爱民、高华军的名字再次以控股股东的身份出现。

今生

最后一版招股说明书中的股权相较于第一版有所变化。

董事局主席尹满华不再直接持有国际文交所股权,还是通过他100%控股的公司傲扬集团控股持股国际文交所,且持股份额从22.42%降至18.75%;孔爱民、高华军的持股比例也从14.46%降为12.1%;公众投资人的持股比例则从10.33%上升至25%。笔者猜测,这样的改动可能是为了通过纳斯达克的上市审核。

拟募股数量从250万股(如有超额配售,则不超过37.5万股)增长至506.5万股(如有超额配售,则追加不超过795,790股)。根据最新招股说明书,东方文化拟IPO价格为4美元/股,预计扣除各项费用后募资净额1780万元。

募集资金的用途说明也略有修改,主要比2019年初版增加了国际战略相关部分。最新公布的用途为:

- 500万美元用于信息技术基础设施建设、专利软件研发、改进系统和平台以 满足国际客户的需求;

-300万美元用来开展新业务,包括国际文交所在线平台的交易服务业务;

-130万美元用来提升品牌和服务,以及其他一些用途;

-550万美元用来开发国际市场,特别是美国市场,这些措施包括在美国建立一个运营中心、一间仓库和适合艺术和收藏品的物流体系;(新增)

-300万美元留作并购等用途。(新增)

通过用途的改变,东方文化着急要在美国上市的目的就比较明确了--开拓美国市场。

根据巴塞尔艺术和UBS联合发布的《2020艺术市场》报告,2019年国际艺术市场总交易额高达641亿美元,其中,美国独占44%的市场份额,中国只占18%。美国市场的吸引力可见一斑。

从营收角度看,东方文化前两年的基本面还不错。从2018年3月开始运营,国际文交所在2018和2019交易额分别高达4亿和15亿美元,增长迅速;净利润分别为260万和910万美元;2018年和2019年参与交易的人数分别为3.8万、9.1万人次。

2020上半年,受疫情影响,国际文交所的交易额、净利润和参与交易人数与去年同期相比有大幅下降,分别为8.47亿美元、40万美元和2.7万人次。其中净利润下降超过95%。

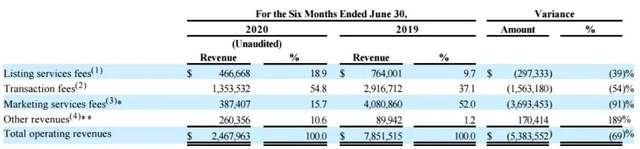

东方文化的营收来源主要有挂牌服务费、交易费用、市场服务费和其他四项,其实都可以归为中介费用。交易服务费按交易总额的0.15%至0.3%分别向买卖双方收取;艺术品和收藏品的挂牌费用标准为2.3%-5.3%,其他商品的初始挂牌费用为6%。

从现金流来看,2018和2019年现金均为净流入,而2020年上半年,现金净流出额为-38.9万美元,相当于今年上半年的净利润。

有意思的是,东方文化并不直接控股境内运营实体旸谷文化,而是进行了两层嵌套:由旸谷文化所有股东把全部股权质押给南京嵘科商务咨询服务有限公司,东方文化再通过圈子控股嵘科商务,实现对旸谷文化的控制。

在招股说明书中,东方文化对这样的嵌套方式进行了说明:虽然现在公司境内经营实体的业务范围不在中国外商投资负面清单中,但日后旸谷文化可能将为在线市场进行内地市场调查,而这属于负面清单限制的业务。为了在内地的管理运营集中化,避免因法律限制影响业务开展,就采用了上述安排。

未来

知前世,看今生,才能预测未来。东方文化如果真的是从零开始,两年有现在的用户规模,的确业绩不错。

但从上文可知,国际文交所的客户有很大一部分是南京文交所数年积累的,2018至2019年的激增受迁移用户数量的影响,再看现在的参与人数,就显得有些增长不足。

面临中美冲突、中概股环境恶化、美国众议院已经通过中概股法案等问题,东方文化依然频繁改动招股说明书以谋求上市,在开拓美国市场之外应该还有别的考量和诉求。

再看东方文化的总资产,现在只有1329万美元,未达到纳斯达克2500万美元的最低上市要求;加上拟募资金额,总资产才能勉强达到3109万美元。

低市值公司在美股的交易量很小,极易被庄家操控,个人股东认购或参与交易后,很可能被大股东割韭菜。

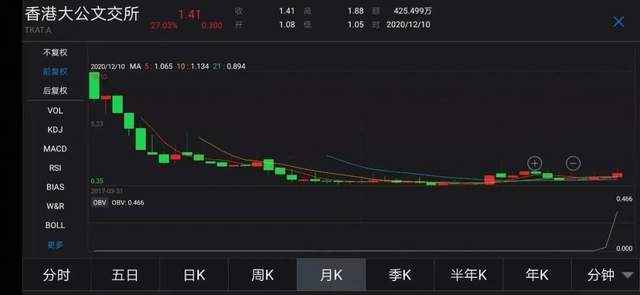

2017年率先在纳斯达克上市的另一家文交所--香港大公文交所(截至2020年12月10日美股收盘市值1589万美元)的股价走势一泻千里,上市后已经比发行价跌去超过85%,能很好地说明投资此类公司的风险。

东方文化的另一个巨大风险是来自国内的监管。T+0模式在内地被整顿后,不止一家文交所逃往香港。香港的监管环境现在类似于整顿前的内地,但规范市场是大势所趋。一旦香港也被纳入监管范围,国际文交所又会重演南京文交所的故事。

东方文化两层嵌套的VIE结构,也给监管的态度增加了不确定性。现在的监管体系都是穿透核查,旸谷文化真的能避免受负面清单的限制?

到监管出拳那天,国际文交所会怎么应对?这次向国际(特别是美国)扩张,是否就是为了建成第三个"南京文交所",以便再次转移阵地?而这次,又会割谁的韭菜呢?

BT财经将持续关注。