【BT财报瞬析】西藏珠峰2023年报:探寻业绩波动背后的深层因素

西藏珠峰(股票代码:600338)作为一家以有色金属矿山采选生产为主业,并积极推进盐湖基础锂盐产品开发的公司,其2023年年报数据近日揭晓。本文将对这份财报进行详细剖析,从资产负债、利润、现金流量等多个维度探讨公司的经营状况及未来趋势。

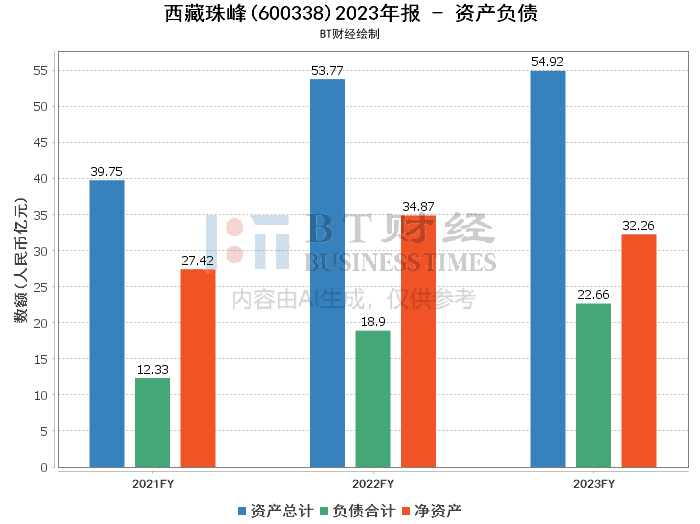

在资产负债方面,西藏珠峰的总资产期末余额达到54.92亿元,相比期初的53.31亿元略有增长。然而,净资产却呈现下滑态势,由期初的34.61亿元降至32.26亿元,这主要受到净利润亏损的影响。值得关注的是,公司的资产负债率从期初的35.08%上升至41.26%,表明在过去一年内,公司的负债规模相对于资产有所扩大。这可能与公司为了推进盐湖项目开发而增加的资金投入有关。

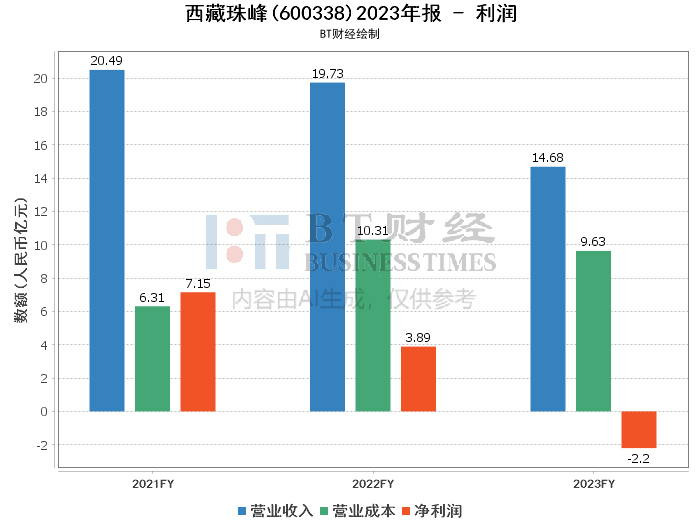

深入到利润层面,西藏珠峰2023年的业绩表现并不乐观。营业收入同比下滑25.56%,至14.68亿元,这主要是由于产品产销量下降所致。同时,营业成本虽然也因销量下降而减少,但单位成本的上升导致营业成本的降幅低于收入。此外,公司在管理费用和财务费用上的支出分别增加了20.29%和257.88%,后者主要受子公司记账货币贬值影响,这些因素共同导致了净利润的大幅下滑,本期净亏损达到2.14亿元,与上年同期的盈利形成鲜明对比。

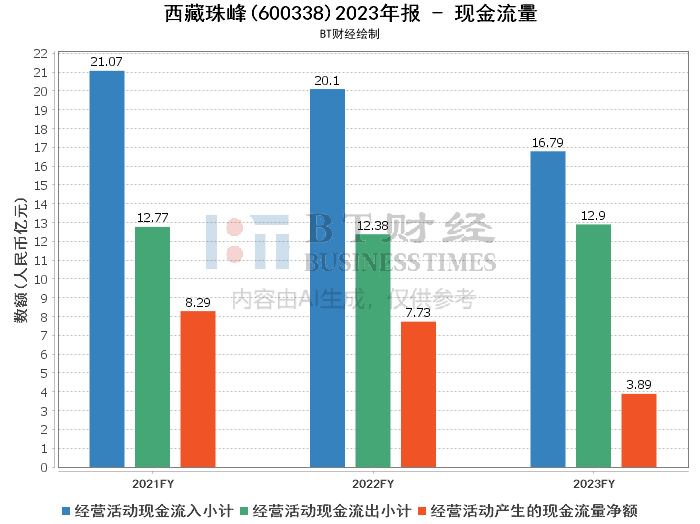

在现金流量方面,经营活动产生的现金流量净额较上年同期减少了49.69%,至3.89亿元。投资活动和筹资活动的现金流量也呈现出不同程度的变动。其中,投资活动现金流量净额的增加主要系公司本期工程项目货款支付减少所致,而筹资活动现金流量净额的锐减则主要系公司本期银行贷款及其他融资比去年同期减少所致。

客户与供应商方面,公司高度依赖少数客户,前五名客户销售额占比高达99.86%,这既显示了公司与核心客户的紧密合作关系,也提示了潜在的市场风险。供应链稳定性同样不容忽视,前五名供应商采购额占比为59.28%,任何供应端的不稳定都可能对公司的正常运营造成影响。

总体来看,西藏珠峰2023年的年报反映出公司在经营上面临不小的挑战,特别是净利润的亏损和资产负债率的上升,都提示着公司未来需要更加审慎地管理财务风险。然而,考虑到公司在盐湖基础锂盐产品开发方面的布局,以及有色金属行业的长期市场需求,投资者或许可以期待公司在经历短期波折后,能够迎来新的发展机遇。