【财报深度解读】给特斯拉压力的,不止比亚迪?

作 者 | 梦萧

正文共计5580字,预计阅读时长14分钟

比亚迪进军海外市场势头凶猛。

近日,比亚迪在巴西建设电动汽车工厂上了热搜。据《经济观察报》报道,该工厂将是比亚迪在亚洲之外的第一家工厂,比亚迪将与巴西伊亚州政府在卡马萨里市设立由三座工厂组成的大型生产基地综合体,总投资额达30亿雷亚尔(折合人民币约45亿)。

这是在“比亚迪纯电车销量超越特斯拉”这则劲爆新闻之后不久曝出的。但是王传福对此没有任何回应。

2024年伊始,各大车企都在晒2023年的成绩单,其中最引人注目的是比亚迪的“四个第一”,这四个第一分别是全球新能源车市场销量第一、中国汽车市场车企销量第一、中国汽车市场品牌销量第一,第四个第一则是中国第一大汽车企业。

就在比亚迪晒成绩单的同时,上汽集团销量也传来捷报,全年累计销售汽车502.09万辆,这是上汽集团连续十八年成为国内汽车制造商销量第一。

但是,不是所有的车企都有传来好消息。据财联社消息,华尔街对特斯拉的前景预期正逐渐变得黯淡,两天之内至少有两位分析师对特斯拉表达了较为谨慎的态度。投资银行Tudor, Pickering, Holt & Co.的分析师Matt Portillo表示,预计特斯拉在2023年最后三个月的交付量将低于分析师的平均预期。

在2024年,带给特斯拉压力的不止比亚迪一家?新能源车市场格局究竟会有怎样的变化?

1

对特斯拉销量的“两连杀”

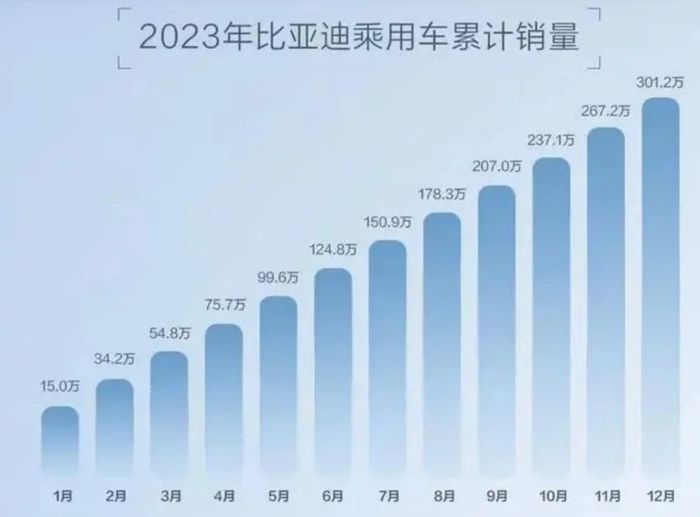

比亚迪自2022年反超特斯拉成为新能源汽车领域销量王者之后,2023年继续保持对特斯拉的领先,并将优势继续扩大,2022年,比亚迪新能源汽车全年销量186.85万辆,同比增长152.46%。同期特斯拉全年销量为131万辆,比亚迪领先特斯拉55.85万辆,成为全球新能源汽车“销冠”。

2023年,比亚迪新能源汽车销量达302万辆,同比增长61.8%。同期特斯拉的销量为181万辆,同比增长38%。比亚迪将2022年保持的55.85万辆的优势扩大到121万辆,坐稳了新能源汽车一哥的宝座。同时比亚迪凭借2023年的优异表现,在全球汽车市场中一举杀到全球第九的位置,成为前十榜单中唯一一家新能源车企,也是唯一一家中国车企。

其中值得一提的是,2023年12月,比亚迪单月销量超过34.1万辆,同比增长45%。特斯拉的销量为9.4万辆。一直仅次于比亚迪的老二位置也被上汽通用五菱以11.8万辆的销量反超。

在中国市场比亚迪的销量为25.68万辆,特斯拉的销量为7.6万辆,特斯拉在国内市场的销量仅为比亚迪销量的29.6%。而中国市场是全球新能源市场最重要的市场,占比一度达到六成左右,特斯拉在中国市场远不是比亚迪的对手。

而特斯拉在追赶比亚迪无望的情况下,身后的理想悄然追赶,以2023年12月数据为例,理想的销量为5.05万辆,仅落后特斯拉2.55万辆,而以理想137.1%的高增长,加上新车型理想MEGA和理想L6的上市,2024年理想汽车月销量可能会超过7万辆,特斯拉随时有可能被理想反超。

比亚迪的销量强势,甚至倒逼特斯拉不得不多次降价来促销。早在2022年年末特斯拉就已经多次降价,2023年1月又开始带头降价,对其热销车型Model Y和Model 3实施了2.9万元至3.6万元的降价。这一降价行为引发了新能源汽车企业间的价格竞争。说明特斯拉迫于销量被比亚迪越拉越大,只能通过降价来促销,也说明特斯拉品牌力的下降,同时侧面反映了比亚迪品牌力的提升。2024年新能源车企中,特斯拉又是第一家降价的企业。这更是反映了特斯拉宁愿牺牲利润也要和比亚迪抢占市场,这也是特斯拉股价持续下跌的因素之一。

2022年和2023年的销量强势,让比亚迪一个月的销量或单一车型的年销量相当于其他车企一年的销量,说明比亚迪在新能源汽车市场的影响力巨大,比亚迪通过这几年的高速发展,已经成为中国第一大新能源车企。中国汽车工业发展70多年后,比亚迪终于杀入全球车企销量前十(此榜单包含燃油车),超越铃木集团位居第九位。

2

被忽视的巴士和卡车业务

比亚迪家用车销量夺冠,但是比亚迪的巴士和卡车业务在海外的表现却被忽视了。虽然特斯拉刚刚交付了第一批电动卡车Cybertruck,让特斯拉忌惮的,是比亚迪的卡车业务。

华尔街分析师 Nick Cox认为比亚迪是支优秀的股票,自2016年7月以来,比亚迪的股价回报率高达329%。在他看来比亚迪的市值被低估,即使是比亚迪股价遭遇持续下跌的阶段仍是绝佳的买入时机。“从基本面来看,比亚迪并没有达到峰值,不像许多受青睐的公司那样。影响其股价下跌的原因是大股东伯克希尔哈撒韦公司(巴菲特)的减持和投资者对未在美国交易所交易的股票持谨慎态度。”同时Nick Cox指出不应忽视比亚迪的巴士和卡车业务在海外的表现。

比亚迪创始人兼董事长王传福曾公开表示,“电动车一定要分领域、循序渐进地发展。正如比亚迪的规划,公交一定要先行,公共交通领域一定是首先进入全面电动化的领域。因为一辆公交车每天运行近18个小时,每天的排放相当于35辆私家车的排放,所以PM2.5的很大一部分来自于公交车的尾气。”可见电动大巴在比亚迪的新能源汽车战略中占有十分重要的地位。

比亚迪的电动大巴甚至被很多行业人士认为是比亚迪新能源汽车的起家之作。比亚迪总部深圳的公交大巴的成功也为比亚迪大巴的发展提供了样本。2013年3月,比亚迪中标长滩运输署的10台电动巴士订单,经历近4个月的 “魔鬼测试”之后,比亚迪纯电动大巴K9成为全球首辆通过Altoona测试的12米纯电动大巴,要知道Altoona是美国最严苛的公交大巴测试,拿下它,相当于拿到美国市场的准入证。有了要求严苛的美国准入证,比亚迪电动大巴获得了全球的认可。2015年4月,比亚迪再获50台大巴的追加订单,成为美国当时最大的电动大巴订单记录。

Nick Cox分析称,比亚迪计划未来三年在中国、欧洲和日本等市场推出新的商用车车型,并为商用车部门到2025年的发展拨出了折合逾200亿美元的预算,主要用于研究、产品开发和扩大产能。

目前,比亚迪还向日本、英国、澳大利亚等数十个国家和地区交付了数以万计的纯电动巴士,并在北美、南美和欧洲拥有卡车和公共汽车组装厂,全球各地的员工总数多达22万。

不只是电动大巴,在2021年的比亚迪商用车新品亮相会上,比亚迪还推出了纯电动的轻型卡车比亚迪T5。这台轻型货车采用一块85kWh的磷酸铁锂电池,拥有130kW的后桥电机,后轴最大载重1.5吨,载重续航为200公里。目前比亚迪电动卡车的销量尚未有准确数据,但一样成为和电动大巴一样不可忽视的业务构成。

在Nick Cox眼中,比亚迪是世界领先的电动巴士和电动卡车制造商。尽管这些产品不如汽车那么引人关注,但它们却是巨大且快速增长的市场,未来有望成为比亚迪新的增长点。

3

最会赚钱的车企是谁?

不久前,比亚迪发布了2023年三季报,这份财报非常亮眼。

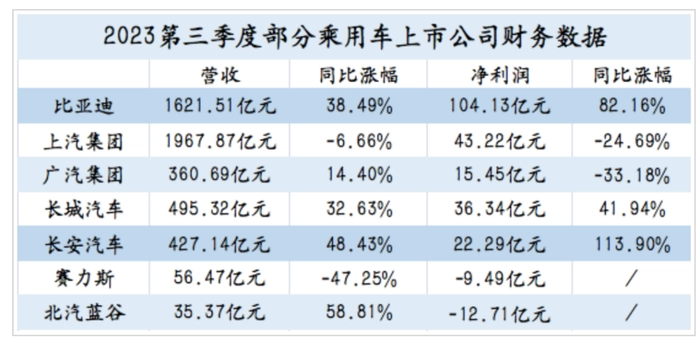

财报显示,2023年三季度比亚迪营收1622亿元,增幅达38.49%。净利润首次单季度突破百亿元,达104.13亿元,同比增幅高达82.16%。结合2023年中报数据,比亚迪在2023年第三季度单季度的净利润和上半年109.54亿元只有5亿元左右的差距。前三季度比亚迪总营收4222.75亿元,同比增长58%,净利润213.67亿元,同比大幅提升约130%。无论是营收还是增幅,在国内众多车企中或是较为赚钱的一家。

BT财经对比上汽集团和广汽集团以及长城汽车等知名车企营收数据后发现,2023年第三季度,比亚迪1622亿元的营收仅次于上汽集团的1968亿元,比亚迪和上汽集团也是众多车企中唯二单季度营收过千亿元的企业。

但和比亚迪营收和净利润均有较大增幅不同,上汽集团的营收下滑了6.66%,净利润下滑了24.69%,录得营收和净利润的“双滑”。且上汽集团的总营收高于比亚迪346.36亿元,但净利润却只有43.22亿元,反而落后比亚迪60.91亿元。其他几家头部车企,在2023年第三季度净利润都不足40亿元,甚至还有多家出现亏损。

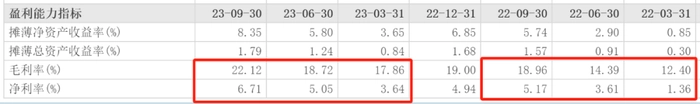

营收不如上汽集团,净利润却是上汽集团的2.4倍,根本原因在于比亚迪毛利率和净利率的大幅提升。2023年三季度综合毛利率上升至22.12%,2023年的前三个季度比亚迪的毛利率分别为17.86%、18.72%和22.12%,而2022年前三季度的毛利率分别为12.40%、14.39%和18.96%。2023年前三季度毛利率分别提升了5.58个百分点、4.33个百分点和3.16个百分点。毛利率的大幅提升带来净利率的提升,2023年前三季度的净利率分别为3.64%、5.05%和6.71%,上一年同期分别为1.36%、3.61%和5.17%,分别提升了2.28个百分点、1.44个百分点和1.54个百分点。众所周知,当毛利率和净利率达到极值时,哪怕想提升0.01个百分点都极为困难,比亚迪的毛利率和净利率都有不同程度地提升。

2023年前三季度同期,原本全球最会赚钱的特斯拉毛利率却由上一年的25%左右出现不同程度的下滑,毛利率分别为19.34%、18.19%和17.89%。此消彼长后,比亚迪的毛利率已经连续两个季度超过特斯拉,但特斯拉8.04%的净利率依然高于比亚迪1.33个百分点,其盈利能力依然高于比亚迪,在净利率方面,比亚迪尚有不小的提升空间。

4

特斯拉压力不止来自比亚迪

近年来,中国本土的电动汽车品牌如蔚来、小鹏、理想等迅速崛起,凭借其对中国市场的深入了解和本土化策略,逐渐在市场中占据了一席之地。这些品牌在产品设计、价格、服务等方面更加贴近中国消费者的需求,对特斯拉构成了巨大的威胁。

2024年初,各大车企统计去年全年销量,比亚迪在去年第四季度纯电车销量总计526409辆,超过特斯拉484507辆,成为全球最大的纯电动车制造商。这4万多辆的差距,让特斯拉股票在当地时间1月3日美股收盘时,报收238.45美元,跌超4%。总市值7580亿美元,一夜蒸发了324亿美元。

同时,这也意味着自2018年起一直保持着全球电动汽车销量第一名,霸榜6年之久的特斯拉,向比亚迪让出了头把交椅。

但是,这不代表特斯拉的压力只来自比亚迪。公开资料显示,上汽集团已经由一家传统车企,逐渐转型为拥有传统燃油车和新能源汽车多种车型的企业。

1月4日,中国最大的汽车制造商——上汽集团披露2023年销量数据:全年累计销售汽车502.09万辆,同比下降5.31%,降幅比前11个月收窄2.71个百分点;其中去年12月汽车销量为63.70万辆,同比增长18.75%,继11月之后,再度创下了去年的单月新高。至此,上汽集团连续十八年成为国内汽车制造商销量第一。

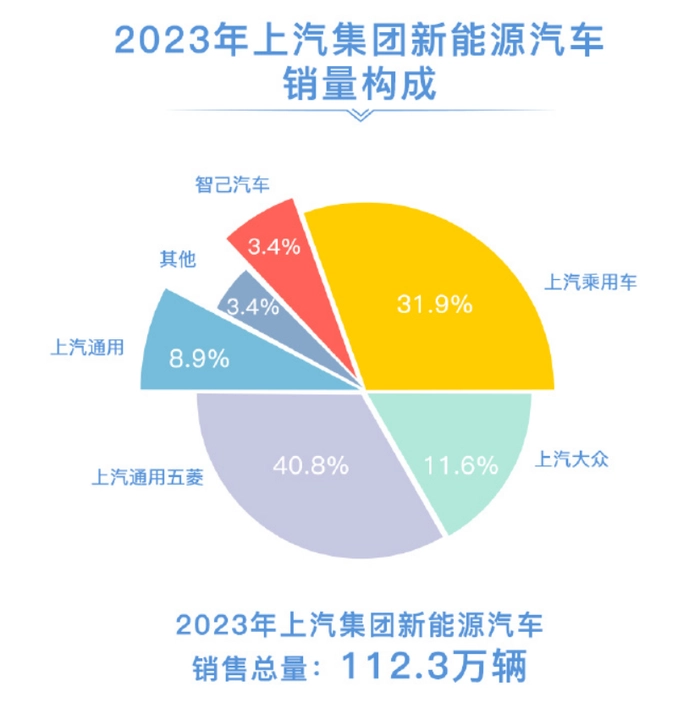

值得强调的是,在新能源汽车和海外业务两大领域,上汽集团在2022年率先站上“双百万辆”台阶后,于2023年再创下历史新高。此外,上汽集团去年新能源车累计销售112.29万辆,同比增长4.61%;其中12月销售21.94万辆,同比增长53.16%。

上汽集团在出口及海外基地业务表现也持续良好。在过去的2023年,上汽海外销售120.82万辆,同比增长18.75%,超额完成了120万辆的年出口量目标;其中12月销售14.13万辆,同比增长5.36%。

具体来看,在上汽集团旗下各整车公司中,作为上汽集团主要利润来源的合资企业,在年末呈现出明显复苏的势头:2023年年末,上汽大众成为国内首个产量突破2700万辆的车企。

上汽通用去年累计销售汽车100.1万辆,同比下降14.45%;但12月销售汽车10.48万辆,同比增长11.21%;上汽通用五菱去年累计销售汽车140.31万辆,同比下降12.31%;但12月销售汽车20.17万辆,同比增长4.16%;此外,上汽集团自主品牌继续保持显著增长势头,全年自主品牌销量达277.5万辆,占集团销量比重超过55%,较2022年提高了2.5个百分点。

进入2024年,比亚迪率先发布了四个第一的业绩海报,上汽集团几乎同时在发布的业绩海报中(官微发布),清晰突出了其销量502万辆,并强调了连续18年保持国内汽车销量第一。

乘联会数据显示,2023年1—11月中国出口新能源车总计约160万台,同比增长87%,全球市场份额占比为62.6%,2023年11月单月中国所占份额高达68%。以市场份额计算,2023年全球新能源汽车排名前10的汽车品牌中,中国品牌占据6席,分别是比亚迪、上汽集团、吉利汽车、长安汽车、广汽集团和理想汽车。上汽集团仅次于比亚迪位列第二位,其中新能源汽车销量112.3万辆,尽管和比亚迪的302万辆差距较大,却成为国内新能源汽车行业的另一家头部企业。

汽车媒体人张智勇认为,中国车企现在面临走出去的关键时刻,上汽集团和比亚迪都是国内优秀的车企,友商之间展开良性竞争是好事,面对海外市场错综复杂的环境,中国车企仍要秉持合作共赢的基调,面对中国如此强大的对手,海外的一些新能源车企压力更大了。

比亚迪的股价虽然遭遇低迷,但在众多分析师眼中,比亚迪却依然被追崇。在毛利率和净利率不断提升的情况下,其大幅增长的销量为比亚迪带来更多的利润。进入2024年以来共有东吴证券、民生证券等六家机构对比亚迪作出了“买入”评级,东吴证券预测比亚迪2023—2025年归母净利润预测为334亿元、442亿元和540亿元,同增101%、32%、22%。

海外市场的大门已经打开,这对比亚迪和国内各大车企来说,长征才刚刚开始。

文章系作者个人观点

如有疑问及任何意见反馈

可直接在评论区留言或发送邮件到

btimescaijing@163.com