【财报深度解读】谁来挑战蒙牛和伊利

作 者 | 梦萧

正文共计4290字,预计阅读时长11分钟

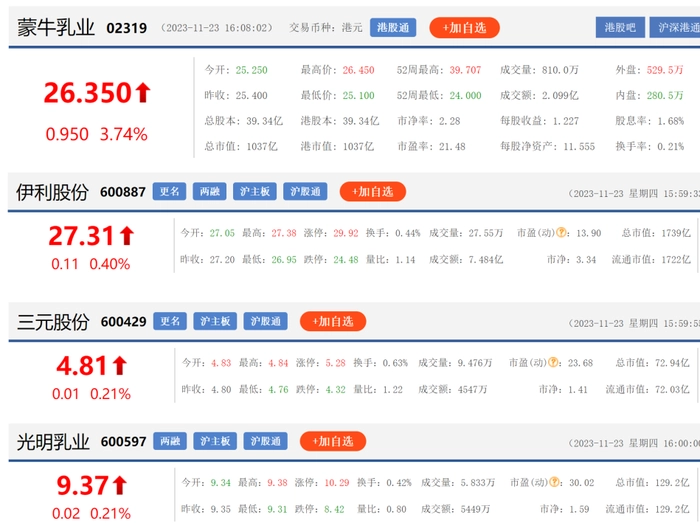

近期国内乳业股集体看涨,伊利和蒙牛成为市场关注焦点。

中国乳业品牌众多,但一直是蒙牛和伊利在唱“二人转”,其他像君乐宝、飞鹤、三元以及光明这样的品牌,在一定区域上或能对蒙牛和伊利造成一定威胁,但无论是市值还是营收或利润都和蒙牛伊利的差距巨大,短期内很难撼动这两者的地位,通过近期财报来分析,未来到底谁能更接近蒙牛或伊利,成为新的挑战者?

行业领头者蒙牛、伊利

2023年前三季度伊利总营收974亿元,同比增长3.77%,归母净利润93.8亿元,同比增长16.36%。因蒙牛未出三季报,两家以半年报对比较为合适,同样下文其他乳业公司因有的发布三季报有的未发布,本文均以半年报数据对比。

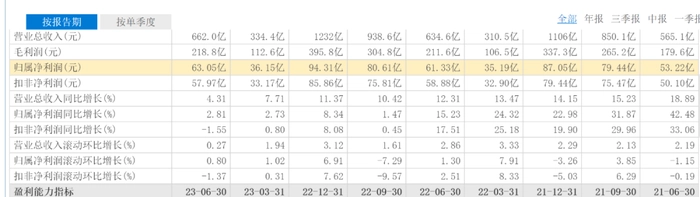

2023年上半年,乳业营收第一的依然是伊利。上半年伊利营收622亿元,同比增长4.31%。归母净利润63.05亿元,同比增长2.81%。其中毛利率为33.15%,净利率为9.57%。去年同期伊利的毛利率和净利率分别为33.48%和9.71%,今年毛利率和净利率均有一定的下滑。2022年,伊利总营收为1232亿元,同比增长11.37%。归母净利润94.31亿元,同比增长8.34%。无论是营收增幅还是净利润增幅,今年上半年均有较大幅度下滑。但上半年伊利的毛利率和净利率均高于去年的32.26%和7.59%。

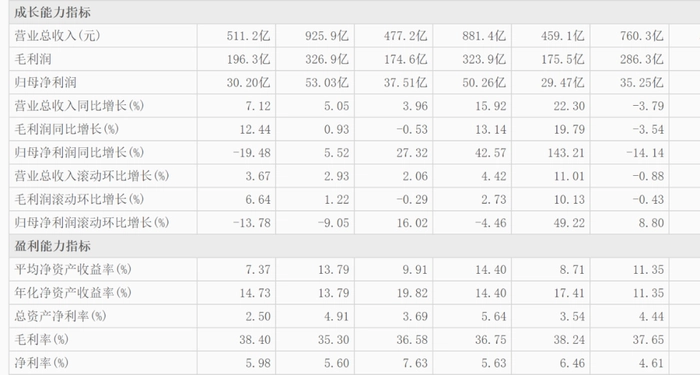

蒙牛2023年上半年总营收511.2亿元,同比增长12.44%,和伊利有111亿元的差距。归母净利润30.2亿元,同比下滑19.48%。2022年蒙牛全年营收925.9亿元,同比增长5.05%。和伊利的差距为306亿元。归母净利润53.03亿元,同比增长5.52%。需要注意的是,2022年蒙牛的毛利率为35.3%,净利率为5.6%,而今年上半年的毛利率为38.4%,净利率为5.98%,在毛利率和净利率均有大幅提升的情况下,净利润却出现了19.48%的下滑。去年同期的毛利率和净利率分别为36.58%和7.63%,相比之下,上半年毛利率提升了近2个百分点,但净利率却下滑了1.65个百分点。

伊利在2021年营收突破千亿元,全年总营收为1105.95亿元,成为亚洲首个营收破千亿的乳品企业。此时蒙牛的总营收为881.4亿元,和伊利的营收相比有224.56亿元的差距,但在2022年这一差距被扩大到306亿元,伊利国内第一乳业的地位难以撼动。

在Rabobank公布的“2022全球乳业20强”排名中,伊利位居全球乳业第五,而老对手蒙牛则是第七。值得一提的是,蒙牛在2021年的排名为全球第九,一年内蒙牛提升了2个排名。

截至11月23日收盘,伊利的市值为1739亿元,蒙牛市值为1037亿港元,以实时汇率计算约合931亿元,在市值方面,伊利是蒙牛的1.81倍,蒙牛虽然以超越伊利为目标,但从近年的营收、净利润以及相关增幅来看,伊利行业老大的位置暂时较为稳固。33家上市乳业总市值约4600亿元左右,伊利和蒙牛的市值占一半以上。

千年老三是光明

光明乳业(以下简称光明)曾是国内知名的乳业品牌,但由于伊利和蒙牛之间过度的竞争,光明成为了受损最严重的“老三”

伊利和蒙牛的竞争无处不在,伊利和蒙牛的“爱恨情仇”由来已久,伊利所触及业务都少不了蒙牛的竞争,伊利出了优酸乳,蒙牛就出了酸酸乳,伊利推出谷粒多,蒙牛就出个真果粒,伊利推出高端奶金典,蒙牛就出个高端奶特仑苏,伊利推出儿童奶QQ星,蒙牛也出个儿童奶未来星……尤其是双方重磅押注“常湿酸奶”上,伊利刚推出了安慕希,蒙牛就推出了纯甄,而最早推出莫斯利安“常湿酸奶”的光明,在两家的炮火竞争下举步维艰,直接败给了实力更为雄厚的一哥和二哥。

自打伊利和蒙牛入局后,光明就成了“老三”,在伊利和蒙牛两大巨头的夹击下,在赛道只能屈居第三,到了2021年市场份额仅剩下不到4%,2021年伊利营收为1101.04亿元,蒙牛为881.41亿元,而光明的营收只有292亿元。2022年,伊利营收为1232亿元,蒙牛营收为925.9亿元,光明的营收不进反退至282.1亿元,在伊利和蒙牛营收增幅分别达到11.37%和5.05%的情况下,光明的营收却出现了3.39%的下滑,除归母净利润下滑61.08%外,经营活动产生现金流也下滑67.59%。至此光明和伊利、蒙牛的差距再度被拉大。

今年上半年光明的营收为141.4亿元,同比下滑1.88%,归母净利润3.38亿元,同比增长20.07%。在营收规模以及净利润方面,光明已经远远落后伊利和蒙牛,从近几年财报来看,想要逆袭的可能性并不大。

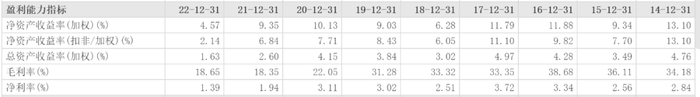

而在毛利率和净利率方面,光明同样落后,近3年光明的毛利率分别为22.05%、18.35%和18.65%。同期伊利的毛利率分别为30.12%、30.62%和32.26%,蒙牛同期毛利率分别为37.65%、36.75%和35.30%。光明毛利率和两位老大哥相比过于偏低。净利率方面,光明更是惨不忍睹,近三年的净利率分别为3.11%、1.94%和1.39%,不仅偏低还呈逐渐下滑趋势。同期伊利的净利率分别为7.35%、7.93%和7.59%,蒙牛同期净利率为4.61%、5.63%和5.60%,伊利和蒙牛的净利率变化不大,略有升降,只有光明是一路下滑。

其实光明的毛利率并不是一直这么低,在2015年和2016年的毛利率分别高达36.11%和38.68%。伊利同期的毛利率为35.89%和37.94%,蒙牛同期毛利率为31.36%和32.79%,此时光明的毛利率均高于伊利和蒙牛,但净利率同样不高,仅为2.56%和3.34%,而3.34%的净利率却成近9年的最高,通过近9年的毛利率和净利率对比来看,尤其是近三年净利率还出现不断下滑的趋势,即便今年上半年光明的净利率提升至2.96%,光明赚钱的能力相比伊利和蒙牛差得太多。

分析师王一然对光明的现状并不奇怪,“伊利和蒙牛有强力的品牌效益为支撑,相比伊利和蒙牛,光明的品牌力要弱很多,光明需要在营销上投入更多,这就造成了光明的净利率相对偏低,且在伊利和蒙牛的夹击之下,这种情况很难改变,也就是说光明的处境未来更加艰难,甚至有可能老三的位置都不保。”

截至11月23日收盘,光明市值为129.2亿元,仅为伊利的1/13、蒙牛的约1/8。想跻身前二,几乎没有可能,尤其是在三季度营收和净利润再度出现3.37%和12.67%下滑的情况下。

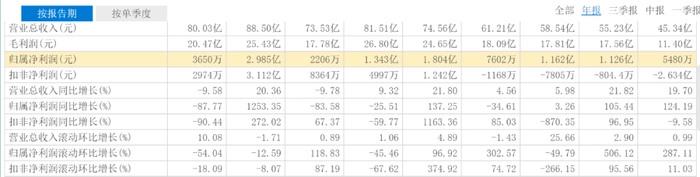

三元和君乐宝

2021年营收实现20.36%增幅的三元,在2022年却出现了较大波动,实现营收80.03亿元,同比下滑9.58%。三元一度被市场寄予厚望,在2014年和2015年,连续以20%左右的营收增幅引起市场注意,但三元的营收增幅不够稳定,随后两年营收增幅分别只有5.98%和4.56%,2018年营收增幅再度增长至21.8%,却在随后两年增幅分别只有9.32%和-9.78%,营收增幅波动巨大。

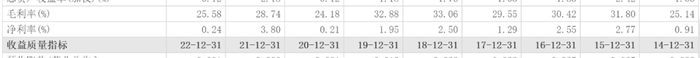

三元的毛利率比较平稳,9年前的毛利率为25.14%,2022年的毛利率为25.58%,中间有几年一度突破30%,但整体上还是在30%以下为主。三元和光明一样,净利率同样偏低,以近三年为例,净利率分别为0.21%、3.80%和0.24%,波动巨大,其中2021年3.80%的净利率为三元近9年最高,但同样不及伊利的一半,也比蒙牛低很多。

2023年上半年,三元营收为42.56亿元,同比下滑0.15%,归母净利润为2.149亿元,同比增长131.22%。其中毛利率为24.25%相比去年同期下滑2.6个百分点,但净利率却由去年同期的1.88%提升至4.29%。

在营收和净利润方面,三元不仅无力和伊利、蒙牛抗衡,甚至还被光明远远甩在身后,截至11月23日,三元市值为72.94亿元,为国内前四乳业中,市值最低。

而在酸奶领域,不得不提的是君乐宝,君乐宝是华北地区最大的酸奶生产基地,酸奶市占率位居全国第四,年营业额12.6亿中,酸奶业务贡献了84%。但在全国来看,君乐宝的市场占有率并不高,华经产业研究院披露的数据显示,2020 年,君乐宝酸奶市占率只有7.2%,不光远低于蒙牛、伊利,甚至已被光明反超。

因为君乐宝没有上市,计划在2025年上市,其营收数据只能根据官网相关数据推算,官方资料显示,2021年,君乐宝奶粉销量破10万吨,占总营收的50%左右。按此测算,君乐宝奶粉业务的营收或在百亿元上下,公开资料显示,君乐宝在2021年官宣营收超过200亿元。但君乐宝董事长魏立华在2021年奶粉行业专家电话会议上曾透露,2020年君乐宝5-6线城市占比43%,3-4线城市占比46%,1-2线城市占比11%,可见君乐宝走的是“低价”路线,在高端市场中占比偏低。

为迅速上市,君乐宝开启“买买买”模式,2022年1月,耗资2亿元收购皇氏集团子公司云南来思尔乳业20%股权及云南来思尔智能化乳业20%股权,借此拥有来思尔乳业旗下的稀缺性的水牛奶资源;同月,还将思克奇食品科技(上海)有限公司纳入旗下,着手布局儿童奶酪业务;同年11月,又收购了陕西龙头乳企西安银桥乳业,加码羊奶粉领域。

并购规模不断扩大,但以君乐宝自身的营收和盈利能力来看,其财务杠杆率随之飙升。根据上市公司皇氏集团公告披露,2020年君乐宝负债总额却达到了118.69亿元,其资产总额仅为134.56亿元,负债率高达88.21%,净资产仅为15.87亿元,同期其他乳业品牌的负债率情况大致如下,伊利为57.09%;蒙牛为53.53%;飞鹤为32.26%。君乐宝的负债率最高。过高的负债率或影响君乐宝的上市,自去年7月宣布IPO,计划2025年上市,至今离计划时间不足两年,君乐宝的负债率成为一大硬伤。即使上市成功,也算“带病”上市,会遭受到相关监管部门重点问询。

飞鹤或能挑战格局

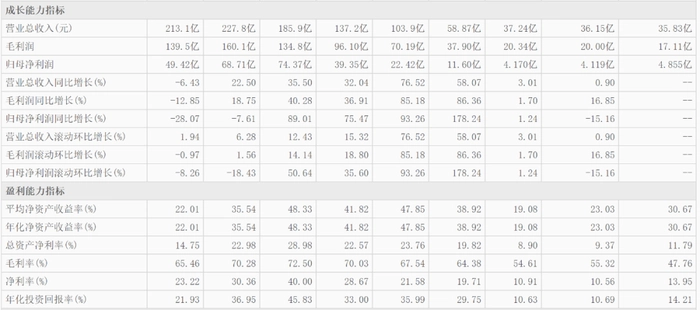

飞鹤乳业在液态奶领域不如伊利和蒙牛,甚至不如光明和三元,但在奶粉领域却几乎家喻户晓。飞鹤在疫情期间的营收实现了大幅增长,2020年营收达到185.9亿元,同比增长35.5%,2021年营收227.8亿元,同比增长22.5%,此前的2017年、2018年和2019年营收增幅分别达58.07%、76.52%和32.04%,是同期年复合增长率最高的乳业公司。2022年营收213.1亿元,同比出现6.43%的下滑。

在归母净利润增幅方面,飞鹤在2017年至2020年,净利润增幅分别为178.24%、93.26%、75.47%和89.01%。其净利润增幅在国内乳制品企业中同比最高,但近两年飞鹤的净利润出现一定程度的下滑,2021年和2022年净利润增幅分别为-7.61和-28.07%。

今年上半年,飞鹤营收97.35亿元,同比增长0.65%,归母净利润16.96亿元,同比下滑24.82%。但飞鹤的毛利率和净利率均在行业处于高位,其中毛利率为65.32%,净利率为16.63%。毛利率和净利率相比去年同期的67.58%和23.49%下滑明显,但依然处于行业高位。近5年飞鹤的毛利率分别为67.54%、70.03%、72.50%、70.28%和65.46%,同期净利率分别为21.58%、28.67%、40.00%、30.36%和23.22%,毛利率和净利率不仅远高于光明和三元,更是高于伊利和蒙牛两大巨无霸。

2022年,飞鹤的资产负债率仅为26.14%,同期伊利、蒙牛、光明、三元分别为58.66%、57.52%、56.86%和56.50%,飞鹤的资产负债率不及其他四家乳企的一半。截至11月23日收盘,飞鹤市值为438.9亿港元,仅次于伊利和蒙牛,成为市值第三高的乳业公司。

乳业行业研究员李日红认为虽然飞鹤也属于乳业行业,但他们和伊利、蒙牛以及光明和三元有较大不同,“飞鹤以奶粉产业为主,而其他企业则不是,虽然伊利和蒙牛也都有奶粉产业,但其营收占比均不过半,还是以奶业为主。”李日红同时认为,未来极有可能在市值和营收上挑战伊利和蒙牛的只有飞鹤。“飞鹤近几年的复合增长率很高,虽然去年营收和净利润都有所下滑,但整体上看飞鹤由2016年的不足40亿元的营收到200多亿元只用了不到6年,这种增幅很高。”但李日红同时指出,严重依赖奶粉产品的飞鹤未来将面临婴幼儿减少以及奶粉领域竞争加剧的难题,“飞鹤只有顺利挺过难关,才有机会挑战伊利和蒙牛。”

目前整体行业上看,伊利和蒙牛两家独大的格局短期内很难改变,但老三的位置随时可能会有变数,光明千年老三的位置并不稳固,光明和三元需要解决净利率低下的问题,飞鹤在奶粉领域有巨大优势,也因市场大环境的影响出现波动,有能力挑战一下伊利和蒙牛的行业地位,但依然道阻且长。

文章系作者个人观点

如有疑问及任何意见反馈

可直接在评论区留言或发送邮件到

btimescaijing@163.com