【BT财报瞬析】合力泰2023三季报:市场需求放缓导致营收下降及资产负债率上升

合力泰科技股份有限公司(股票代码:002217)是一家在智能终端领域部件研发、生产和销售方面具有专业能力的企业。公司的主要产品包括新型显示产品、光电传感产品、柔性线路板等,这些产品在消费电子、智能穿戴、智能零售、智能汽车及智能工控等多个领域有着广泛的应用。作为多家知名品牌厂商的合格供应商,合力泰采取直销模式,确保了产品的市场渗透。公司在触控显示领域的深耕使其成为行业内最早的进入者之一,拥有三星、小米、OPPO等手机品牌客户。同时,公司也是国内最早布局TN/STN液晶显示模组和E-ink电子纸生产的企业之一。

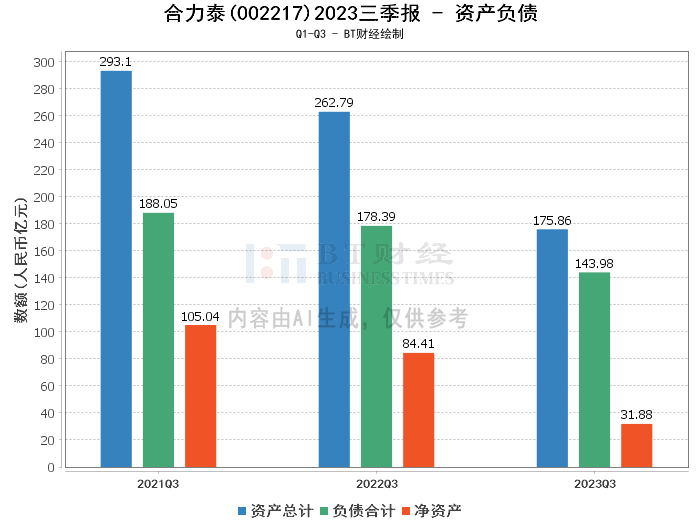

从资产负债方面来看,合力泰2023年三季度的总资产为175.86亿元,相较于上年度末的232.51亿元减少了24.37%。负债合计为143.98亿元,较上年度末的167.31亿元减少了13.93亿元,净资产从上年度末的65.2亿元降至31.88亿元,下降了51.06%。资产负债率从上年度末的71.96%增至81.87%,这一变化反映了公司财务杠杆的上升。商誉方面,报告期末为16.26亿元,略低于上年度末的16.77亿元。

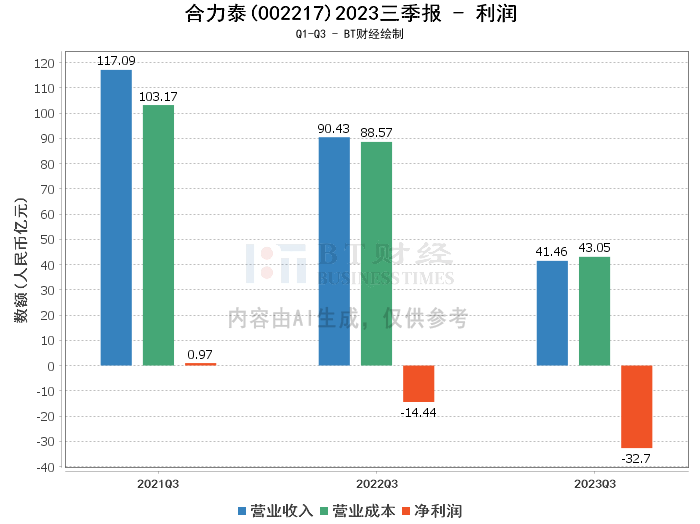

在利润方面,合力泰的营业收入从上年同期的90.43亿元减少至41.46亿元,下降了54.16%,营业成本也从88.57亿元减少至43.05亿元,下降了51.40%。毛利率由上年同期的2.06%转为-3.83%,显示出公司在成本控制方面面临挑战。归属于上市公司股东的净利润和扣除非经常性损益的净利润分别为-32.93亿元和-33.14亿元,较上年同期分别下降了116.93%和111.00%,这一显著的亏损增加主要是由于电子消费市场需求放缓,出货量和价格下降,单位成本增加、减值增加等综合影响所致。

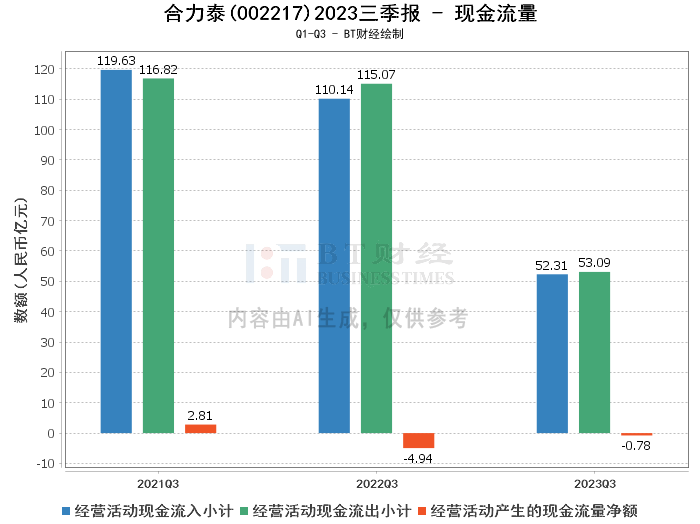

现金流量方面,经营活动产生的现金流量净额为-7802.49万元,相比上年同期的-4943.51万元,现金流量净额实现了84.19%的增加。经营活动现金流入小计为52.31亿元,较上年同期的110.14亿元下降了52.50%,主要是由于电子消费市场需求放缓,出货量和价格下降,以及收到的退税和政府补助减少等综合影响所致。经营活动现金流出小计为53.09亿元,较上年同期的115.07亿元下降了53.86%,这主要是因为电子消费市场需求放缓、出货量下降,采购减少,薪酬支付减少等综合影响所致。

综上所述,合力泰2023年三季度的经营状况面临较大挑战。市场需求的放缓直接影响了公司的营业收入和净利润,导致亏损增加。资产负债率的上升也反映了公司财务压力的增大。尽管现金流量净额有所增加,但在营业收入和净利润大幅下降的背景下,公司的财务状况仍需密切关注。

对于投资人而言,建议密切关注合力泰未来的市场策略调整以及成本控制能力。在当前市场环境下,公司能否有效应对需求放缓带来的影响,以及如何优化产品结构和提升运营效率,将是决定其长期发展的关键因素。投资决策应基于对公司未来发展方向和市场环境变化的深入分析。

本文仅代表分析师本人或者分析师在AI分析基础上作出的判断,并不能作为任何投资指标,也不构成任何投资建议。本文初衷是帮助投资人以最直观、最快速的方式,用最专业的视角对资本市场数据进行分析与研判。