公牛,反垄断后还能“牛”吗?

比起垄断与否的争议,增长乏力和新业未起,才是公牛集团真正的危机。

文丨庆秋

BT财经原创文章

头图来源丨创客贴

在民用电工领域这一遍布各类品牌和企业的蚂蚁市场做到龙头地位,公牛集团是有些本事的。然而,自从2020年上市后,这门生意被摊到了阳光之下,公众这才知道,公牛集团的千亿市值,靠的不仅是质量过硬的产品,还有强势定价的垄断行为。

2021年9月,公牛集团收到浙江市场监管局开出的垄断罚单,处罚金额高达近3亿元。这记重拳之后,公牛集团不仅市值跌破千亿,股价一度几近腰斩,业绩也受到影响,营收和净利润增速明显放缓,其中营业利润同比还出现负增长。

失去垄断优势,公牛集团还能“牛”起来吗?

垄断者的诞生

“10户中国家庭,7户用公牛。”公牛至今仍在用的这句宣传语,简洁地展示了其强势的市场地位。

2020年报显示,公牛集团在全国范围内建立了110万多家终端网点,其中包括75万多家五金渠道售点(含五金店、日杂店、办公用品店、超市等)、12万多家专业建材及灯饰渠道售点及25万多家数码配件渠道售点。从城市到农村,从商超到小卖部,公牛集团构建起了一个较难复制的紧密的线下营销网络。

线上,公牛集团进驻了多个电商平台,2020年度转换器(即插座)、墙壁开关插座两个品类的天猫市场占有率均为第一,分别为62.4%和30.7%。B端渠道方面,公牛集团已与保利发展、融创集团、金地集团、建业地产等20余家TOP战略房企达成合作,与近30家全国及区域知名装饰公司建立了稳固合作。

不过,市场份额大并不能界定其在该市场具有支配地位。公牛集团的垄断行为主要发生在经营者之间达成了垄断协议。

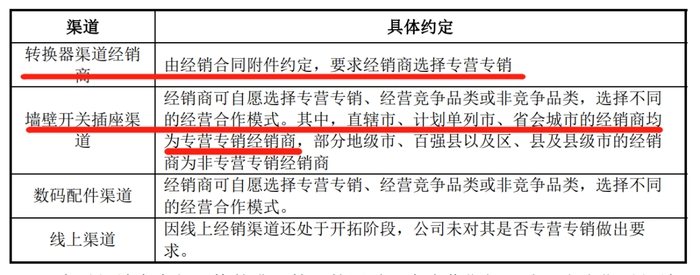

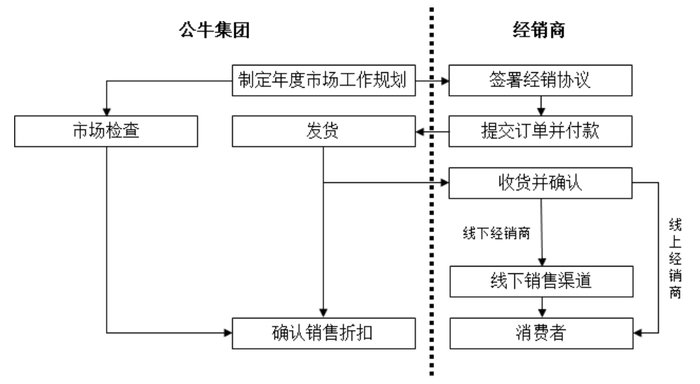

据浙江省市场监督管理局行政处罚决定书披露,公牛集团有一套严密而庞大的制度体系,制定了《产品信息及价格发布表》,直接确定产品的终端零售价格,要求经销商必须按照价格表中标识的“销售价格”进行销售。而且,针对其最核心的产品转换器,更是要求经销商排他性地“专营专销”,墙壁开关插座则要求直辖市、计划单列市、省会城市的经销商也均为专营专销。

一位五金店主表示,公牛集团插排类产品在全国采用区域代理制度,以地级市为单位,每个地级市仅有一家代理商,代理商给全区所有终端铺货,不能跨区,不能变价。线上平台价格也被强制限制,所有线上经销商要给公司交保证金才可获得授权,否则会面临重罚和取消资格。“如果在淘宝低价出售,总部会找上门来威胁封店,或者投诉商标侵权,或者售假。”

官方调查显示,公牛集团不仅自身成立了市场督查部,还委托多家第三方公司对经销商变价或窜货的行为进行督查,一旦发现,处以扣分、收取违约金、取缔经销资格等方式。2020年,公牛集团线上线下共发出违约通告1000多份。

2020年财报显示,公牛集团经销商违约收入达31.99万元,供应商违约收入114.41万元,侵权赔偿款113.64万元。虽然数额不多,足见公牛集团在行业上下游的横行无忌。

如此一来,虽然是市场常见的“全国统一零售价”,但由于公牛集团市场份额之大、话语权之强,导致市面上消费者几乎没有过多的选择余地,侵犯了消费者权益,由此构成了垄断行为。浙江市场监管局对公牛集团处2020年度中国境内销售额98.27亿元3%的罚款,计2.9481亿元。

那么,公牛集团交完罚款后,垄断行为是否有所收敛呢?

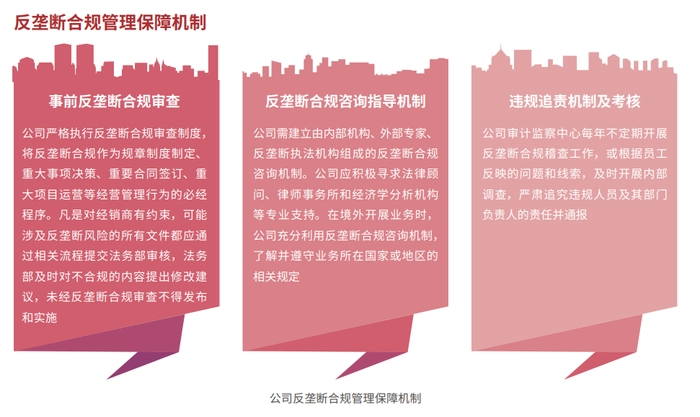

在2022年4月公布的《公牛集团股份有限公司2021年度环境、社会及管治报告》中,公牛集团表示,正在推进“反垄断合规体系”建设,并专门通过了《反垄断合规管理制度》。但并未透露是否取消了“专营专销”及终端定价要求。

在行业中依然强势

从财报数据来看,虽然在推进反垄断合规管理,但公牛集团的渠道优势和产业链强势,依然坚挺。

2021年财报显示,B端渠道与圣都、业之峰、贝壳等120余家全国及区域知名装饰公司及平台建立了稳固合作,销售收入同比增长175.20%;C端装饰渠道的终端网点增长至18万余家;公司转换器、墙壁开关插座两个品类在天猫市场占有率继续保持第一,且电商渠道销售收入同比增长31.82%。

2022年半年报显示,公牛集团启动了新业务智能无主灯的市场导入,完成了8000多家网点布局,还进一步渠道下沉,完成乡镇专卖区布局7000多家,还开辟了锁匠店、门业店和集成吊顶店、3C数码店、潮玩店、精品书店、高端超市等新网点,此外B端渠道销售收入同比增长69%。

相比于2020年的数据,无论是B端C端的渠道数量、类型拓展还是各渠道的销售收入,公牛集团在2021年和2022年上半年都取得了显著的增长。然而,在渠道总数上却含糊地表示还是“110多万家终端网点”。

而根据2019年财报描述,2019年网点为100万家,意味着2020年一年就增长了10万家。令人玩味的是,在2020年上市的招股书中,公牛集团表示将为渠道终端建设及品牌推广项目投资9.91亿元,IPO募集资金将投入8.47亿元,是所有项目中调用IPO资金最多的一项。如此大的投入力度,却在垄断处罚后的两年里,网点总数没有得到进一步的增长,似乎有些不太合理。

与此同时,2021年仍然存在违约收入,其中经销商违约收入36.25万元,供应商违约收入93.14万元,侵权赔偿款225.45万元。

再从预收账款和应付账款来看,会发现公牛集团在产业链中的话语权得到了进一步的加强。

公牛集团曾在招股书中披露,线下和线上经销商均从公司“买断式”购入经销产品,未完成销售任务所产生的剩余产品与公司无关,而且公司对于经销销售主要采取“先款后货”的结算模式,因此经销销售形成的应收账款相对较小。

公牛集团自2012年开始推进下沉经销网络,经销收入的主要来源为2015年之前合作的经销商。从2015年至2022年前三季度,公司应收账款一直保持着较为平稳的状态,可见即便遭到垄断处罚的打击,其经销网络依旧稳定。

与此同时,公牛集团的应付账款一直都超过了应收账款和存货之和,这意味着公司仅凭借着应该给供应商的资金,就可以维持基本的经营运转了。

再看公牛集团的应收账款周转天数,基本上维持在一周以内,基本上属于不赊账的状态,可见现金流之好。事实上也确实如此,2021年,公司货币资金为43.77亿元,较2020年同比增长16.6%,较2019年增长将近5倍。

垄断往往意味着高利润。2015-2021年,公牛集团的毛利率一直维持在40%左右的高位,与苹果手机的毛利率相差无几。那么,和苹果手机相比,插座和墙壁开关的技术含量能有多少呢?

事实上,公牛集团的研发投入占比非常低。据2022年三季报可知,前三个月的营业收入104.74亿元,研发费用4.07亿元,占比为3.86%。从历年情况来看,公牛集团的研发投入占营业收入的比例从来没有超过4%。

尽管如此,公牛集团依然凭借龙头企业的地位,成为当地政府的重点扶持对象。在被罚2.95亿元的2020年,慈溪市政府就给出了高达1.26亿元的补助金额。2021年的政府补助更是高达3.91亿元,已经抹平了公牛集团的垄断损失,约占当年净利润的七分之一。

业绩隐忧不断

在垄断罚单之后,被束缚住手脚的公牛集团逐渐暴露出了业绩暗雷。

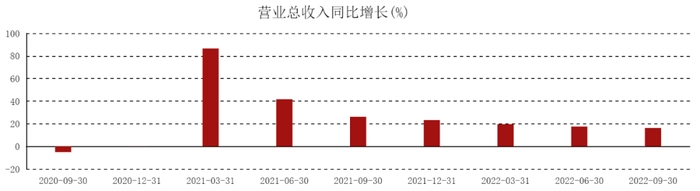

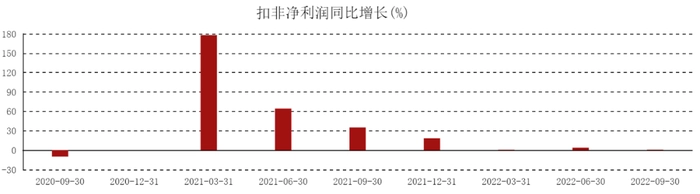

最新财报显示,公牛集团第三季度营收36.36亿元,同比增长13.89%,归母净利润8.54亿元,同比增长8.76%,归母扣非净利润7.4亿元,同比减少4.56%;前三季度营收104.74亿元,同比增长16.22%。归母净利润23.61亿元,同比增长7.03%,归母扣非净利润21.12亿元,同比增长仅为0.79%。

可以看到,公牛集团尽管业绩在增长,但营收和净利润的增速在明显地下降,近两年来可谓接近于停滞。

不仅如此,现金流方面也出现了消极的信号。截至2022年9月30日,公牛集团经营活动产生的现金流净额为19.81亿元,同比减少8.85%;短期借款为10.96亿元,较2021年底增加了5.96亿元。

从目前的主营业务来看,电连接产品、智能电工照明产品和数码配件产品是公牛集团的主要产品。2021年,电连接产品和智能电工照明产品分别为公司贡献了51.98%和44.99%的营收,然而二者的毛利率都遭遇下滑,分别减少了6.18和1.13个百分点。

当然,有一部分原因可以归结为受市场环境影响。

华经产业研究院数据显示,近五年来,中国插座/插排应用市场规模增速一直徘徊在10%以下。截至2021年底,中国插座/插排应用市场规模约为145.71亿元,较2020年也仅增长4.39%。

这其中与房地产业的下行也脱不了干系。公牛集团曾获得过“中国房地产开发企业500强首选供应商”称号,借助房地产的繁荣吃了不少红利。如今楼市萎靡,公牛集团的B端渠道也受到一定的影响。

内忧外患之下,公牛集团必须做出调整,找到新的赛道。由此,公牛集团瞄准了新能源,目前主要的业务为新能源汽车充电枪及充电桩。

财报显示,公牛集团从2021年6月开始布局充电枪/桩,2022年3月组建了新能源线下渠道。目前,公牛集团已有多款充电桩产品在电商平台销售。C端渠道方面,重点拓展新能源车销售商、汽车美容装潢店等专业售点上千家;B端渠道方面,重点对机关事业单位、企业、物业、充电场站等客户进行开发试点。

公牛集团表示,目前产品销量快速增长,销售额在第三方品牌中已居于领先地位。董秘还透露,目前公司充电枪/桩业务产品线从低功率到大功率基本实现了全覆盖。据悉,公牛集团的充电桩分为交流和直流,当前销售主要来自充电枪和交流桩,未来会逐步转向小直流和交流桩为主的业务结构。

业内人士表示,公牛的传统电连接技术可以较好地迁移到充电桩上来,与原先业务仍算得上是强关联,研发成本相对节省了。公牛集团也确实是将新能源汽车充电枪及充电桩并到了转换器所在的电连接大业务组下。

公牛集团盯上这门生意,一是近水楼台先得月,二是确实有利可图。国元证券分析称,在2030年车桩比1:1的目标约束下,未来十年充电桩市场总投资额近万亿元,预计2020-2025年累计市场空间超千亿元。

公牛集团能否吃下这个市场呢?目前来看,强敌林立。

据《互联网周刊》发布的2021中国充电桩设备制造商排行榜,广东省属国资恒健控股旗下上市公司易事特排名第一,国家电网系统内首家上市公司国电南瑞排名第二,排名第三的特锐德旗下的特来电是中国第一大充电桩运营商。

这一次恐怕不再是公牛集团所熟悉的靠强硬手段就能控制一切的市场了。

(文章系作者个人观点,如有疑问及任何意见反馈,可直接在评论区留言或发送邮件到 btimescaijing@163.com)