青瓷游戏,只靠一款游戏活着?

青瓷游戏可以说是被《最强蜗牛》推上市的,得益于2020年上线的爆款产品《最强蜗牛》,青瓷游戏迎来爆发式增长。

文丨BT财经 言念

2021年末,凭借爆款游戏《最强蜗牛》一战成名的 $青瓷游戏(06633)$ 青瓷游戏成功登陆港交所,成为2021年唯一上市的游戏公司。

作为"元宇宙"概念股,青瓷游戏这个上市节点的确有天时之助,青瓷游戏上市前夕,腾讯、阿里、B站、博裕资本等一众大佬"突击"入股,彼时青瓷游戏估值约30亿元。12月16日,青瓷游戏正式登陆港交所,但是遭遇开盘破发,至当日港股收盘,青瓷游戏报收10.68港元,跌4.64%,总市值降为73.16亿港元。

一家公司最核心的竞争力从来不是外在因素赋予的。青瓷游戏能否给投资者带来高额的回报,要从行业和公司的角度去分析。不要被"上市"两个字迷惑,上市只是起点,青瓷游戏面对的问题仍需投资者慎重考量。

营收严重依赖单一产品

近十年来人们对精神生活的追求促使文娱产业飞速发展,游戏行业则是整个文娱产业中最亮眼的一环。

随着游戏行业影响力的扩大,好的游戏完全可以走出国界,对外做文化输出的同时吸纳大量资金,是当之无愧的"现金奶牛"。在这样的行业背景下青瓷用了九年时间,一步一步由小变大,由大变强,在移动游戏中休闲放置类这个细分领域取得不错的成绩。

(图片来源:青瓷游戏招股说明书)

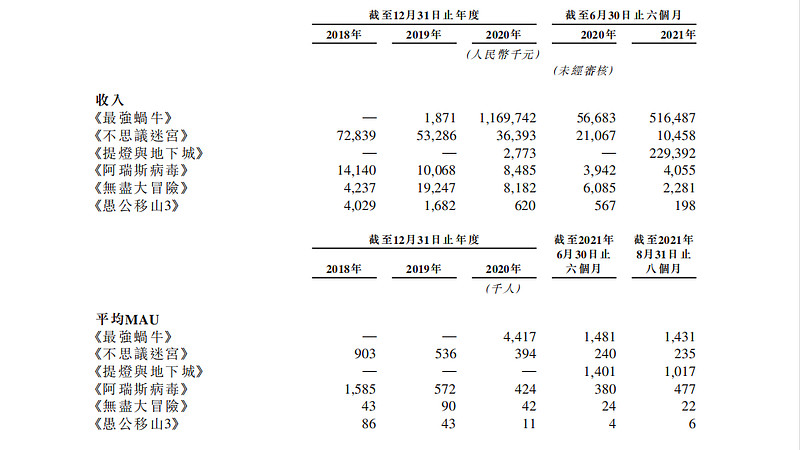

截至8月31日青瓷运营六款移动游戏,且拥有10款移动游戏储备。标志性移动游戏《最强蜗牛》在2020 年中国iOS游戏畅销榜上排名第二。2021年上半年,来自游戏运营收入占青瓷总收入比重为95.6%,可见青瓷的主营业务非常专一。

(图片来源:青瓷游戏招股说明书)

青瓷在游戏方面运营得怎么样?我们看一组数据:2018年、2019年、2020年以及截至2021年8月31日止的前八个月月活跃用户人数分别为169万人、124万人、345万人和294万人。整体来说增速还是比较快的,游戏行业最大的魅力在于,一款好游戏可以带来非常高的人气和回报。

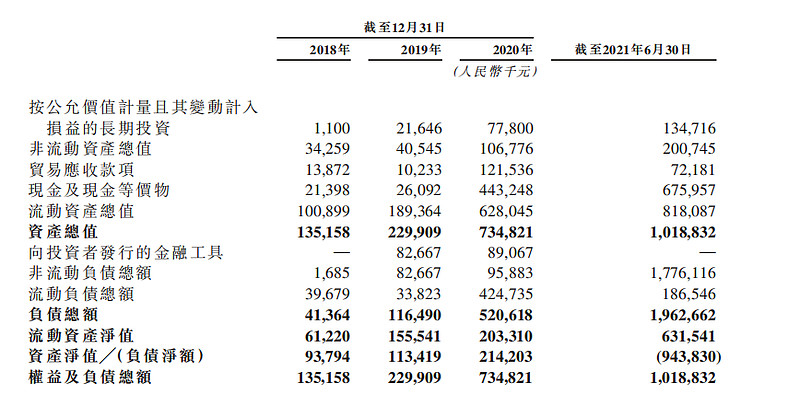

活跃用户的增长能直观地体现在财务上:青瓷在2018年、2019年、2020年以及截至2021年6月30日止的前六个月收入分别为9842万、8870万、12.3亿和7.6亿元人民币。

2020年以来收入暴涨 原因主要来源于核心手游《最强蜗牛》的贡献,该游戏于2020年和2021年上半年贡献收入约92%和68%。净利润方面,2018年、2019年、2020年以及截至2021 年6月30日止的前六个月分别为2486万、1963万、1.04亿和亏损9379万元人民币,剔除可转换可赎回优先股的公允价值变动损益和金融工具公允价值变动损益后,2018年、2019年、2020年以及截至2021年6月30日止的前六个月净利润分别为2486万、2292万、1.10亿和2.99亿元人民币。可以说青瓷能够在港交所上市,《最强蜗牛》功不可没,但是也引发了市场对营收严重依赖单一产品这种业务模式的担忧。

爆款游戏带来了丰厚回报,表面看短期内,青瓷不必为钱发愁。但是游戏行业的内卷也极为严重,近两年无论是端游还是移动游戏都很少出现生命力非常强的经典爆款。优质的游戏产品同时大批出现,残酷的竞争环境消耗了彼此的运营周期。另外青瓷游戏的优势在放置休闲游戏领域,这类游戏的粘性和生命线更短,一两款游戏只能缓解僵局,远达不到高枕无忧。行业既然无法改变,青瓷应对方式是找"大树"乘凉。

2021年4月,腾讯、阿里巴巴、哔哩哔哩风分别向青瓷游戏注资1.01亿,一个月后,三家公司又与博裕资本一起,再次向青瓷分别注资1.01亿。青瓷在上市聆讯前就已经拿到了7.07亿的融资,一口气找了三棵"大树"来靠。这轮融资下来,青瓷的估值已经跃升到接近30亿元,较最初的4000万估值翻了近乎75倍!

有了这个融资确实对青瓷是个好事,对资方的选择可以看出青瓷在下一盘棋。这三家资方在互联网领域都有大量的用户基础,并且用户肖像和青瓷的用户高度吻合,尤其是腾讯和B站,同时还具备强大的推广能力。青瓷此举更容易借助资方的资源优势扩大自身产品的影响力和辐射范围。但是融资还不足以解决青瓷的问题,一边是利润来源单一,另一边是巨大的债务压力。青瓷游戏中报资产负债率高达192.64%,如果这放在房地产、重机械制造业还可以理解,但游戏行业本就是轻资产的属性,完美世界同期资产负债率33.13%,中青宝34.86%,即使这样还是近年有所上升。

青瓷发展态势不错,但不能露出一点疲态,精良游戏都不够,必须不断产出爆款,不然就很容易陷入资金困境。自己破局太难,那青瓷能否借三家大厂的势扶摇直上?不否定这种可能,但是难度仍然很大,我们来看看游戏行业是怎样的情况,虚拟中是玩家与玩家对战,现实中是不同的公司在拼杀。

来自监管的风险

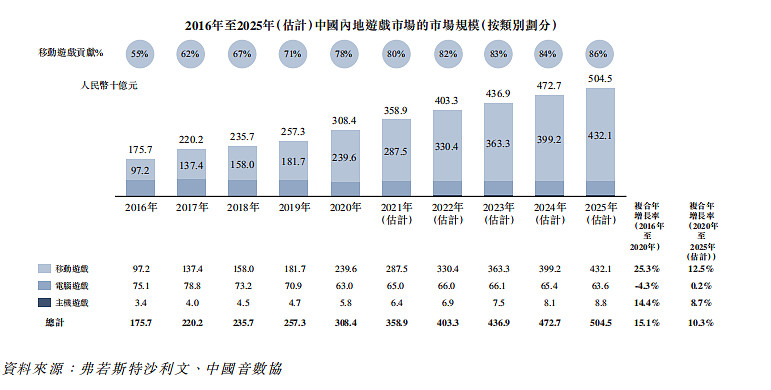

为什么游戏行业会卷得这么厉害?中国游戏市场已经成为全球最大的游戏市场。2020年的市场规模达到了3084亿人民币,预期中国游戏市场在2025年攀升至5045亿人民币。

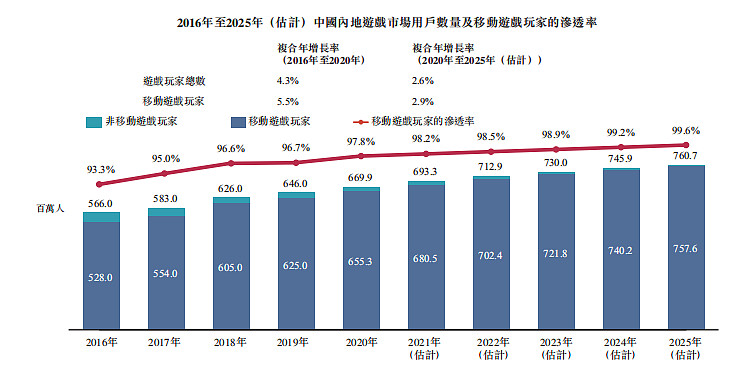

这期间,年复合增长率为10.3%,超过全球游戏市场7.3%的平均增速。其中,电脑游戏市场已经近乎成熟了,在整个游戏行业中,移动游戏的贡献度越来越大。中国移动游戏市场由2016年972亿人民币增加到2020年2396亿人民币,年复合增长率达到25.3%,预计2025年达到4321亿人民币,2020到2025年复合增长率预计为12.5%。这样一个高增速的千亿级别市场,自然会吸引很多创业者和投资者。

(图片来源:青瓷游戏招股说明书)

一个行业高增速发展能吸引投资者关注,同时会引起监管部门的注意。鉴于现在的青少年群体普遍视力下降,并且冲动消费的现象较多,2021年8月国家新闻出版署近日下发《关于进一步严格管理切实防止未成年人沉迷网络游戏的通知》。

通知要求,严格限制向未成年人提供网络游戏服务的时间,所有网络游戏企业仅可在周五、周六、周日和法定节假日每日20时至21时向未成年人提供1小时服务,其他时间均不得以任何形式向未成年人提供网络游戏服务;严格落实网络游戏用户账号实名注册和登录要求,不得以任何形式向未实名注册和登录的用户提供游戏服务。

毫无疑问,游戏的用户增长会减缓,尤其是活跃用户增长,这对游戏公司本身的估值增长是不利的。未成年人的消费能力有限,对公司营收的影响整体来说没有对估值影响那么大。

监管游戏行业的措施还不止这些,通知的内容是因为和普通玩家用户相关才广为流传,其他的管理办法我们可能没意识到,但却真切地可以感受到。

自2017年以来,游戏包括版号审批、游戏备案、内容审查以及管理虚拟货币交易等方面全面收紧。2021年上半年有572款游戏过审获得版号,激烈的竞争势必会缩短游戏的运营周期,目前移动游戏平均运营周期在72个月左右,极好的游戏在96个月左右,随着越来越多高质游戏的上市,玩家的目光也更容易被其他竞品吸引。

端游方面2016年有300余款获得版号,2021年上半年仅有16款获得版号。随着移动游戏市场日趋成熟,游戏版号的过审难度也必然随之提高,未来的游戏市场很有可能和今天的电影市场,耗费大量的成本却不一定能盈利甚至可能无法过审,以小博大的经典爆款越来越罕见。

国内的市场虽然还保持较高增速,不过相较之前的确肉眼可见地在放缓,开拓海外市场是端游和手游都必须面对的问题,不同的文化、审美对游戏策划和美工的要求更高。

除了行业潜在竞争风险,游戏公司在经营过程中的通病在青瓷身上同样可以见到。

研发费用高却不敢停下

中国游戏市场参与者前五合计占市场份额的72.5%,而排名前二的市场参与者合计占市场份额的60.4%。青瓷的市场份额仅占0.4%,排在第20名。

排名并不靠前的游戏公司,靠一款爆款游戏就可以风靡一时,让公司赚的盆满钵满,甚至上市敲钟的确不常见。

目前的青瓷游戏可以说是被《最强蜗牛》推上市的,得益于2020年上线的爆款产品《最强蜗牛》,青瓷游戏迎来爆发式增长:2020年营收暴涨12倍,成功迈入"10亿元俱乐部"。

好在2021年3月上市的《提灯与地下城》表现也不错,不然游戏公司本就业务单一,而大部分盈利又集中于单一产品,抗风险能力较差。虽然青瓷还有十款游戏储备,没经过市场的检验谁也无法保证游戏的盈利如何。

一两款好游戏对一家公司来说还是不够,研发的脚步却完全不敢停下来。想做好游戏,研发费用支出是极其夸张的,优质的游戏在研发阶段是毫无疑问的"吞金巨兽"。

一家游戏公司持续产出优质游戏才能不断获得现金然后投入研发,从而继续保持高质量的产出这是一个良性循环,但是想保持这样的循环难度非常大。强如暴雪、育碧都曾有过因研发投入而资金窘迫的经历。

青瓷游戏肯定也意识到这样的恶性循环,想寻找新的突破口,元宇宙就是计划中的方向之一。

青瓷游戏计划通过为游戏开发原创而标志性的IP(包括通过融合文化元素),辅以周边产品及泛娱乐内容(例如漫画、视频及其他商品),从而构建青瓷宇宙,并探索将青瓷多个IP间的协同,从而增强玩家粘性及变现能力。

但需要注意的是,现阶段的青瓷游戏并没有足够的强力IP,并且天下秀、中青宝、盛天网络等在内至少有10家的公司收到了有关部门监管函或关注函,这或许也是青瓷游戏蹭了元宇宙热点,股价却仍不理想的原因。

可以看出,元宇宙现阶段还不足以成为青瓷游戏的下一个"增长点"。

游戏行业一直是集中度非常高的市场,一旦不能持续产出好的作品,青瓷会非常轻易地被取代。反之如果想杀入前十甚至前五,则可能性比较小。持续输出好的游戏青瓷才能生存下去,要想更进一步青瓷游戏就必须被行业的车轮裹挟着不断前进。

【BT财经温馨提示】本文章仅供参考,不构成投资建议。投资者不应将本报告作为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。