【大宗期货】期货橱窗 | 锌:多头力量占据优势,价格维持宽幅震荡

作者:

宋歆欣 中国金属矿业经济研究院高级研究员

刘显杰 五矿期货研究中心研究员

李立勤 五矿期货期权事业部投研高级经理

卢品先 五矿期货期权事业部投研经理

来源:

五矿经济研究院

(摄影:赵志霄)

根据中国五矿经济研究院金志峰院长创立的“至简交易”价格实战理论,期货市场和现货市场拥有各自不同基本面,期货价格产生的原点在期货盘面。本栏目聚焦期货市场自身基本面,重点分析期货市场资金博弈的背后力量与主要影响因素,通过期权市场研判市场情绪和预期变化。

8月,沪锌期货盘面多头增仓拉升价格,但国内主力略微收缩多头敞口;伦锌空头资金撤离带动价格反弹,国际金融和产业资本多空对减。目前,沪锌和伦锌价格分别处在长期价格区间中部和中部偏低位置,短期价格走势维持宽幅震荡。从期权市场看,看涨情绪增强,预期锌价9月主要在22000-25500元/吨宽幅震荡运行。

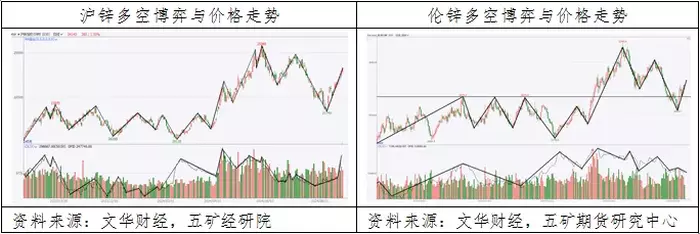

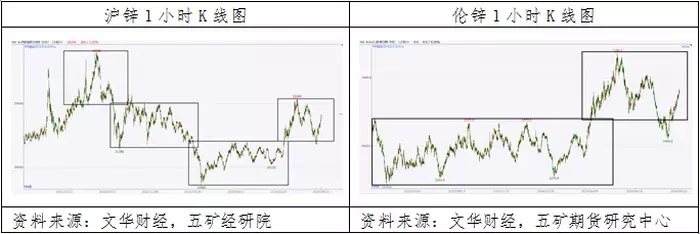

沪锌多头增仓,伦锌空头撤离。沪锌盘面,7月下旬至8月上旬,空头小幅增仓导致锌价跌至21780元/吨;8月中旬,多头小幅增仓成功拉升价格,空头尝试增仓反击但未能将锌价重新砸至前期低点;8月下旬,多头大幅增仓带动锌价加快上涨至24000元/吨以上。伦锌盘面,7月下旬多头撤离导致锌价回落至震荡区间下沿2615美元/吨;8月空头小幅增仓进一步打压价格至2549美元/吨,之后空头快速撤退,带动锌价大幅反弹至2800美元/吨以上。8月19日,沪锌收盘价23345元/吨,较上月同期23450元/吨下跌0.45%;伦锌收盘价2790.5美元/吨,较上月同期2774美元/吨上涨0.59%。

图1:沪锌多头增仓,伦锌空头撤离

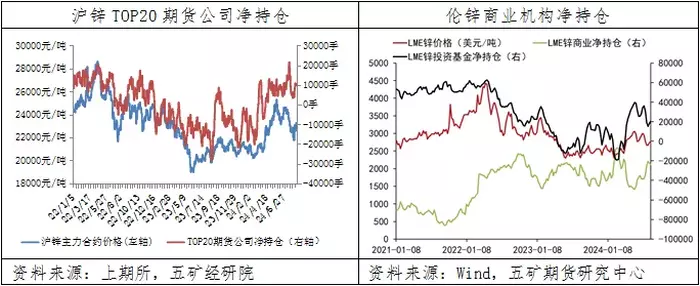

国内主力收缩多头敞口,国际金融和产业资本多空对减。8月19日,沪锌持仓量TOP20期货公司持有净多头10708手,较上月同期净多头21775手有所收缩;伦锌商业机构持有净空头26522手,较上月同期空头敞口收缩10960手,投资基金持有净多头头寸20623手,较上月同期收缩9978手。

图2:国内主力收缩多头敞口,国际金融和产业资本多空对减

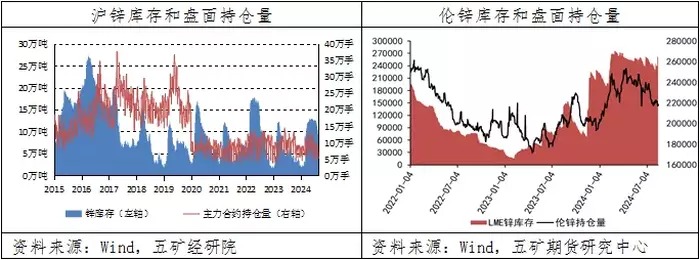

市场炒作风险处在中等水平。8月19日,沪锌主力合约持仓量5.4万手,一手5吨,上期所指定交割仓库锌库存8.7万吨,盘面持仓规模与库存之比为3.1倍,处于历史均值偏低水平;LME3个月期锌持仓21.7万手,一手25吨,库存26.1万吨,月均可交割产量73万吨,未来3个月内持仓量与交易所库存和产量之和比值为2.21,综合考虑伦锌Cash/3M贴水,市场炒作风险处在中等水平。

图3:市场炒作风险处在中等水平

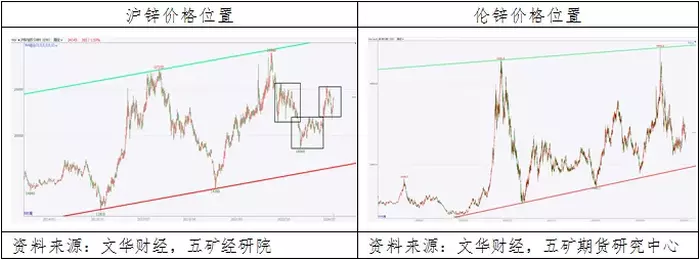

沪锌和伦锌价格分别处在长期价格区间中部和中部偏低位置。沪锌期货价格长期运行区间在16000-30000元/吨,伦锌期货价格长期运行区间在1900-4900美元/吨。8月19日,沪锌主力合约收盘价23345元/吨,处在长期价格区间52%分位;伦锌期货收盘价2790.5美元/吨,处在长期价格区间30%分位。

图4:沪锌和伦锌价格分别处在

长期价格区间中部和中部偏低位置

锌价维持宽幅震荡。8月上旬,沪锌价格下跌至下方18500-22000元/吨价格区间上沿附近,获得有效支撑,价格仍维持在22000-25400元/吨区间宽幅震荡运行。7月下旬至8月,伦锌价格短暂向下突破2700-3200美元/吨价格区间后快速反弹,延续区间宽幅震荡。

图5:锌价维持宽幅震荡

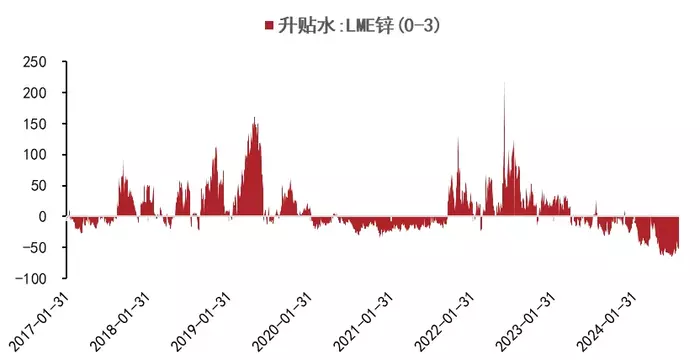

市场对锌远期价格走势预期中性,近期现货资源维持宽松。8月19日,沪锌远月合约价格较近月合约价格贴水4.3%,伦锌远月合约价格高于近月合约价格50.95美元/吨,折合小幅升水1.8%,市场对远期价格走势预期中性;伦锌Cash/3M贴水53.86美元/吨,较上月同期回升5.96美元/吨,处于升贴水波动区间低位,近期现货资源维持宽松。

图6:伦锌Cash/3M贴水53.86美元/吨反映现货资源维持宽松

资料来源:Wind,五矿期货研究中心

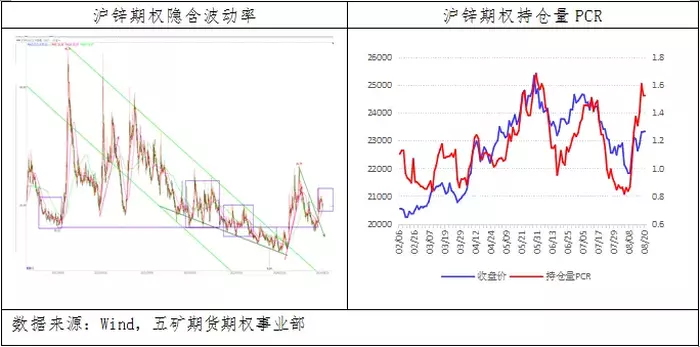

市场看涨情绪增强,预期锌价9月主要在22000-25500元/吨运行。5月底至7月底,伴随沪锌价格持续下跌,期权隐含波动率由26.74%的较高水平逐渐下降至15.43%的较低水平;8月伴随沪锌价格反弹,期权隐含波动率小幅反弹,8月20日报收于21.51%,表明市场认为锌价持续下跌和持续上涨概率均较低,维持宽幅震荡运行概率较大。从沪锌期权最大持仓量所在行权价来看,8月20日,zn2410合约看跌期权最大持仓量所在行权价为22000元/吨,期权费149元/吨,看涨期权最大持仓量所在行权价为25500元/吨,期权费58元/吨,市场预期9月锌价主要在22000-25500元/吨运行。从期权持仓量来看,8月20日,看跌期权持仓量57320手,较上月同期增加22257手;看涨期权持仓量37445手,较上月同期增加9188手;持仓量PCR报收于1.53,卖出看跌期权持仓量大幅增加,反映市场看涨情绪增强。

图7:期权隐含波动率小幅反弹,持仓量PCR快速回升

免责声明

上述内容仅代表研究员个人观点,不代表经研院观点和立场,并非给他人所做的操作建议。内容仅供参考之用,读者不应单纯依靠本资料信息而取代自身独立判断,应自主做出投资决策并自行承担风险。主编:金志峰 责任编辑:陈琦