【ESG报告解读】ESG管治亮红灯,无锡银行为何忽视中小股东声音?

【编者按】ESG报告一向被认为是投资领域新话题,但是很多投资者其实都读不懂。目前,多达近40%的A股上市公司会定期发布ESG年报,但也不排除一些上市企业把发布ESG报告当做例行公事。到底问题出在哪?银行业一向被认为是ESG做得最好的行业,无论是信披率还是评级都较为优秀。但光环之下,也有黯淡的角落,尤其是中小型银行的ESG工作仍有很多待提升之处——无锡银行就是其中之一。

无锡银行( 600908.SH )全名为无锡农村商业银行股份有限公司,截至2024年一季度末,总市值约120亿元,排在A股10家上市农商行的第六名,资产总额约2500亿元。

在整个银行板块来看,无锡银行的体量远远没有办法和国有大行、股份制银行、头部城商行比肩,但在数千家农信机构里又排名靠前,是一家非常典型的中小型银行。

对于关注银行业ESG管治的投资者、学者而言,研究的对象不应仅仅是头部耀眼的大型银行,数量成百上千的中小型银行也需要重视和聚焦。它们的ESG管治水平怎么样? 无锡银行正是一个极具代表性的缩影和样本。

ESG评分拖尾,股价也颓靡

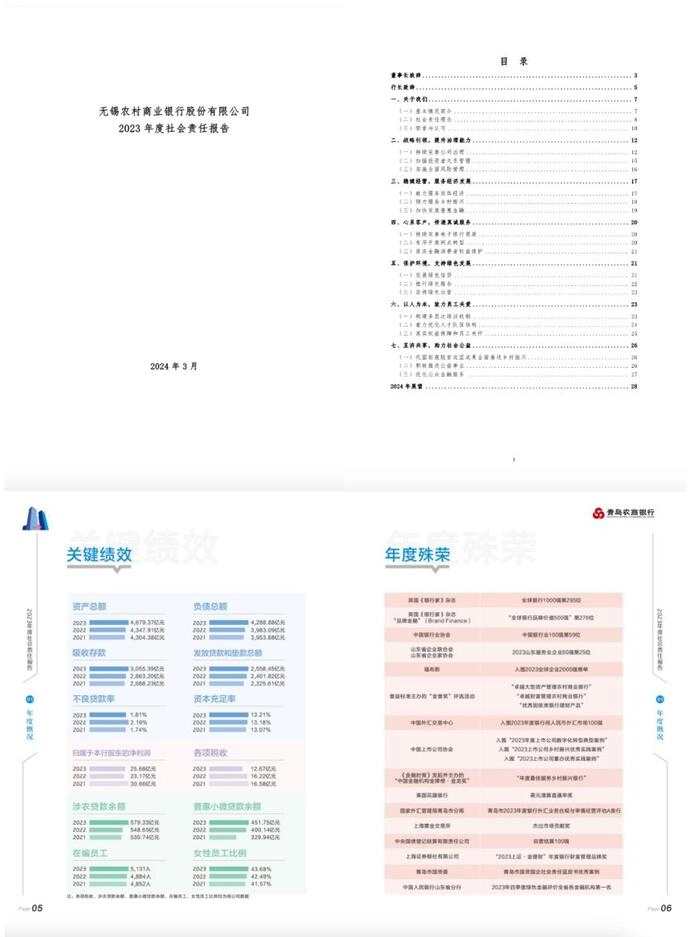

市场普遍认为银行的ESG报告写得都很好,但翻看无锡银行的《2023年度社会责任报告》,第一印象便是朴素,甚至有些简陋。

报告全篇共30页,是一份篇幅较短的ESG报告。这份报告以文字居多,缺乏图表的表现,也没有美编排版。会是因为无锡银行体量较小、没有精力来做好ESG报告吗?对比另外一家市值百亿元的青农商行( 002958.SZ ),后者的《2023年社会责任报告》图文并茂且排版精美。这说明,无锡银行在ESG报告的打磨上,还要多费一些工夫。

无锡银行(上)和青农商行(下)ESG报告阅读体验对比

据无锡银行的ESG报告介绍,编制依据参考了中国银监会《关于加强银行业金融机构社会责任的意见》、中国银行业协会《中国银行业金融机构企业社会责任指引》和上交所《<公司履行社会责任的报告>编制指引》等多份文件。

报告共分为七大部分,主体介绍了治理能力、稳健经营、心系客户、保护环境、以人为本、社会公益六方面的内容,覆盖了ESG框架里环境保护、社会责任、公司治理三大方向。

无锡银行的ESG报告数据较为匮乏,不够详尽。 除了贷款余额等在财报中已经有的数据外,这份报告里并没有补充碳排放等其他指标,也没有ESG关键绩效表,并没有很好地发挥出ESG报告“第二份财报”的信披作用。

ESG评级也反映出无锡银行的ESG管治工作有提升空间。 同花顺ESG数据显示,无锡银行ESG评级为“BBB”,评分为69.77分。在申万一级银行分类的42家银行里排名第24,在十家农商行里排名第三。华证指数截止4月底的数据显示,无锡银行ESG在十家上市农商行里只能排名第七,秩鼎给出了第九。

无锡银行股价走势也不佳。从2024年初到六月中旬,无锡银行股价虽然上涨超过5%,但是是42家A股上市银行里表现倒数第八名。尤其是六月以来,公司股价从5.65元接连阴跌至6月14日收盘的5.34元,跌幅约5.5%。

疲弱的表现与基本面关系并不太大,公司2023年和2024年一季度的经营都保持了稳健。2023年,无锡银行营业收入45.38亿元,同比增长1.28%;净利润22.00亿元,同比增长9.96%,对此太平洋证券发表于5月8日的研报点评“营收增速保持稳健增长,盈利增速放缓小幅下降”,另外整体规模稳步扩张、普惠贷款增长亮眼,资产质量优、拨备覆盖率高,风险水平维持低位。后来2024年一季度的业绩也保持较好的表现,营收增速回升,利润增速小幅回落。

既然不是基本面问题,那股价萎靡的原因在哪?问题可能出现在消息面上的利空。在ESG框架下分析,近期的讨论与争议,暴露出无锡银行在社会责任和公司治理方面的短板。

被指忽视小股东利益

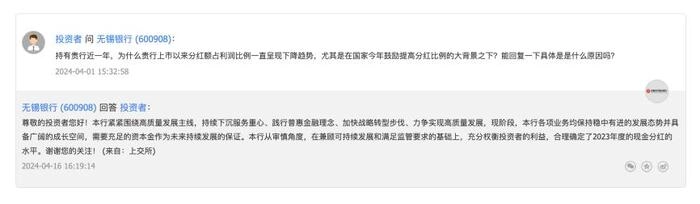

在监管倡议上市公司积极分红、增强投资者体验,且银行作为传统分红大户积极响应号召的大背景下, 无锡银行却被曝分红方案遭中小股东投票反对,显得尤为格格不入。

据证券之星报道,无锡银行本计划按照每10股派息2元(含税),今年现金分红约4.39亿元。按照这样的计划,分红比例是当期归属上市公司普通股股东净利润的不到21%,且近三年来分红占比逐年下滑。

对于这一分红方案,不少小投资者在股东大会审议环节投下了反对票。5月11日,无锡银行公告的现金分红分段表决情况结果显示,有3.38%的持股1%以下普通股股东、13.73%的市值50万元以下普通股股东提出反对意见。

小股东提出反对意见,是因为对比全行业,无锡银行的分红比例确实较低。据证券之星盘点,42家A股上市银行中,分红比例在30%以上的有二十多家,无锡银行的分红比例排名靠后。在投资平台上,有自称已经持有公司股票一年的投资者咨询,为什么分红比例一直下降?对此无锡银行回应,确定分红水平是出于审慎角度,在兼顾可持续发展和满足监管要求,并充分权衡了投资者的利益。

在ESG的视角和框架里看,小股东对公司分红决议提出质疑和反对票,是行使了他们身为股东的权利,这也是公司治理的基本原则。无锡银行对投票结果的如实信披,也体现出其作为上市公司,决策保持了透明度。

事实结果和舆论反馈反映出,中小股东的反对票是对公司风险、尤其是ESG管治风险的一种警示。尽管此次反对票对公司决策没有造成实质性的影响,但是仍提醒了无锡银行应当尊重所有的利益相关者,并反思公司决策的质量是否足够明智。

在ESG框架里,“股东权利”被视为社会责任(S)管治水平重要的一项。在上述华证指数和秩鼎对无锡银行的ESG评级里,社会责任都是三方面里得分最低的一项。

涉房贷款高速增长

无锡银行另一个与行业趋势相反的动态,是在2023年加大了对房地产行业的投放。 多家媒体注意到,2023年末,该行对房地产业的贷款投放余额为125.99万元,较2022年末的70.59万元大幅增加了约75%。

不过需要的是,虽然变动幅度显得较大,但对房地产行业贷款的绝对值并不高,即便升高至125.99万元,也只占无锡银行总贷款的0.88%,风险相对可控。

从ESG视角来看,舆论对无锡银行逆势加速投放房地产业贷款的关注,也表明了市场关注银行对房地产市场的风险暴露情况,提示投资者需要评估潜在的信用风险和市场风险。这样的风险管理工作,是公司治理(G)里的重要组成部分。

好在机构对无锡银行的风险管理情况仍较为放心。 国信证券发表于5月28日的研报指出,公司一季度末不良贷款率和年初一样持平在0.79%,仍处于较低水平;常被视为银行资产“安全垫”的拨备覆盖率高达515.35%,较年初下降7.22个百分点。反映不良认定严格程度的关注率在一季度录得0.51%,较年初提升0.09个百分点。“整体来看,公司资产质量保持优异”,这份研报这样写道。

股权分散,近期被险资举牌

无锡银行ESG管治里的另一个问题,也在公司治理(G)部分,在于它的股权架构稳定性。

无锡银行是一家股权比较分散的银行。天眼查数据显示,暂没有超过持股比例超10%的股东。目前国资背景的无锡市太湖新城资产经营管理有限公司是其第一大股东,持股比例为8.9%。此外,国联信托股份有限公司、无锡市兴达尼龙有限公司等均为持股比例较高的股东。

对于一家公司的ESG管治而言,如果没有持股比例较高的股东,意味着公司控制权的不确定性,有可能影响公司的长期战略规划和执行。在抵御敌意收购上,也会更有可能陷入被动。另外没有大股东的支持和协同效应,如何展示出公司长期价值创造的能力,是难度更高的挑战。但凡事都有两面性,尽管没有持股比例较高的股东可能导致公司治理结构更加分散、增加决策的复杂性,但是分散的股权结构可能减少单一股东“一言堂”对公司决策的影响,有助于实现更平衡的治理。

无锡银行股权的变动,也是会影响ESG工作表现的不确定性因素。2024年1月,长城人寿完成了对无锡银行的举牌,对无锡银行的持股比例已经大幅超过了5%。一季报显示,“长城人寿保险股份有限公司-自有资金”这一实体对无锡银行的持股比例在6.97%。

长城人寿近期在资本市场动作频繁,在2024年已经频频举牌多家上市公司,除了无锡银行,还有赣粤高速( 600269.SH )等。天眼查数据显示,长城人寿的主要股东有北京国资背景的北京华融综合投资有限公司,以及北京金昊房地产开发有限公司等。

市场还注意到,无锡银行的这家持股比例迅速提升的股东,自身经营情况恐怕并不乐观。2023年以来,长城人寿陷入亏损。

这对于关注ESG投资者的启示是,一家公司的大股东实力和影响力,对公司治理结构(G)有重要影响。如果大股东能够发挥协同效应,无论对业绩还是ESG表现都是裨益;但反之,倘若大股东无法有效参与公司治理,则可能导致公司决策缺乏透明度和长期规划前景不明。

利益相关者信任也是ESG框架里被关注的重点。大股东的行为和决策对建立和维护利益相关者信任至关重要,影响到公司社会责任(S)方面的表现。以上种种分析具体到无锡银行上,新晋大股东能否为其带来一些经营上的协同效应?仍需要更多时间去观望。

无锡银行深耕经济富庶的苏南地区、并围绕长三角一体化等区域经济发展战略开展业务,“小而美”的农商行路线被多家机构看好仍将延续。但在ESG管治水平的提高上,尤其是重视中小股东声音、平衡各方利益参与者权益上,仍须要再多花费一些工夫做得更好。

作 者 | Han