【BT财报瞬析】藏格矿业2024一季报:资产、利润与现金流量全面解析

藏格矿业股份有限公司(股票代码:000408)是一家主要从事化工行业的企业,主要产品包括氯化钾和碳酸锂。公司以实物销售为主,遵守《深圳证券交易所上市公司自律监管指引第3号——行业信息披露》的相关要求。报告期内,公司氯化钾产品库存量同比下降72.07%,主要由于销售量增加导致库存减少;而碳酸锂产品库存量同比增长346.14%,主要由于生产量增加所致。公司在2023年度纳入合并范围的子公司共15户,比上年度增加了3户,未减少子公司。境外业务对公司整体营业收入或净利润的贡献较小,不超过10%。公司在报告期内签订了多项重大销售和采购合同,并且合并范围有所扩大。

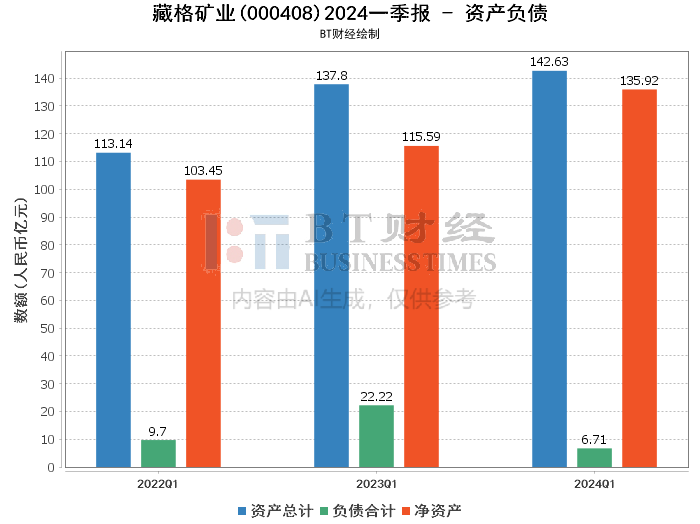

报告期末,藏格矿业的资产总计为142.63亿元,较期初的140.92亿元增长了1.22%。负债合计为6.71亿元,较期初的10.41亿元下降了35.54%。资产负债率从期初的7.39%下降至期末的4.71%,显示出公司在降低负债方面取得了一定的成效。然而,净资产收益率(ROE)从期初的7.77%下降至期末的3.96%,这表明公司在利用股东权益创造利润方面的效率有所下降。

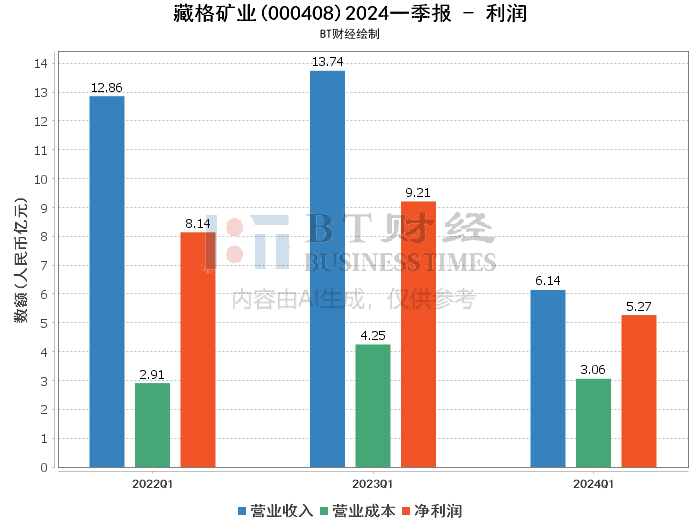

在利润方面,藏格矿业的营业收入为6.14亿元,同比下降55.28%。营业利润为5.66亿元,同比下降48.31%。净利润为5.27亿元,同比下降42.75%。毛利率从上年同期的69.07%下降至本报告期的50.14%,净利率则从上年同期的67.02%上升至85.8%。尽管净利率有所上升,但营业收入和净利润的显著下降反映出公司在市场竞争和成本控制方面面临挑战。

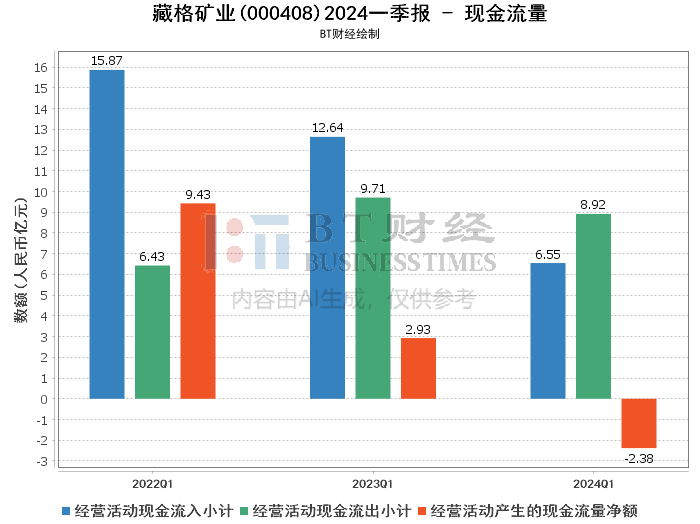

现金流量方面,经营活动产生的现金流量净额为-2.38亿元,同比下降181.04%。经营活动现金流入小计为6.55亿元,同比下降48.21%;现金流出小计为8.92亿元,同比下降8.11%。负现金流量净额表明公司在经营活动中面临较大的资金压力,这可能对其未来的运营和投资活动产生不利影响。

总体来看,藏格矿业在2024年第一季度面临较大的经营压力,主要体现在营业收入和净利润的显著下降以及经营活动现金流量净额的负值。尽管公司在降低负债方面取得了一定成效,但在市场竞争和成本控制方面仍需进一步努力。未来,公司需要在提升产品竞争力、优化成本结构和加强现金流管理方面采取更为有效的措施,以实现可持续发展。