【财报深度解读】这家区域银行因为ESG变得不平凡?

作 者 | Han

正文共计3576字,预计阅读时长11分钟

【编者按】ESG报告一向被认为是投资领域新话题,但是很多投资者其实都读不懂。目前,多达近40%的A股上市公司会定期发布ESG年报,港股公司的ESG信息披露率更高达74%,但也不排除一些上市企业把发布ESG报告当做例行公事。到底问题出在哪?本期ESG报告解读将聚焦天津银行。它是一家体量中等的港股上市城商行,虽然无论资产规模、市值、成交量都并不拔尖,但却拿到了较好的ESG评分。

天津银行( 01578.HK )2016年登陆港股IPO的时刻,并不是风光热闹的回忆,而是一段黯淡的灰色回忆。

当年3月30日,天津银行正式在香港市场挂牌交易。这一宗IPO没有受到资本市场的热烈追捧,最终发售价逼近定价区间下限,在港公开发售部分的认购也并未足额。上市首日,虽然收于与发行价持平的7.39港元,但盘中一度破发。

坏消息接踵而至。上市没几天,公司就公告称上海分行票据买入返售业务发生一起风险事件,涉及风险金额高达7.86亿元。中国经济网历史文章写道,由上市的“大喜”转变为“大悲”,天津银行仅用了十天。

这还是当时天津银行一年内曝出的第二起上亿元大案,不禁让它的风险控制被指存在漏洞。

转眼八年时间过去了。在这八年里,天津银行每年都会发布《社会责任报告》,公司要“做诚信合规的银行”的决心也经常见诸报端。看似平凡的天津银行,想要用ESG走出一条脱颖而出的不凡之路。它能够做到吗?

1

小银行拿到高评分

市值上来看,折合人民币,在香港上市的天津银行市值约为100亿元,和宁波银行、江苏银行、北京银行等头部城商行的千亿元市值不在一个等级上。

从成交情况来看,天津银行也快成为了资本市场里的“小透明”,经常可以看到其股票日成交额只有寥寥数千港元的情况,不过也偶尔有成交额超千万元的表现。

从资产总额来看,天津银行尚未跻身“万亿俱乐部”。3月5日公布的业绩快报显示,截至2023年末,该行资产总额为8407.7亿元,较上年末增加10.5%。这样的资产规模体量在城商行中大致能排到15名左右。

经营情况规模方面,2023年中,天津银行一度“增收不增利”,当期营业收入同比增长3.7%,净利润却同比大幅下降72.4%。幸而这样的业绩表现在年报里扭转,全年营收和净利润分别同比增加4.4%和5.7%。

不过天津银行这两年的ESG工作得到了评级机构的认可。例如Wind ESG给该行A级、7.55分的较高评价,在同业67家商业银行里排名高居第六名。

2023年10月,天津银行2022年社会责任报告还在第37届国际ARC年报大奖中获得“非英语类ESG报告”金奖及“ESG报告封面设计”银奖,这也是它首次在这一大奖中斩金。

自从上市以来,天津银行就持续发布社会责任报告,至今已经发布7份。编制指南公告,ESG报告遵循港交所上市规则附录27《环境、社会及管治(ESG)报告指引》,同时参考了国际和国内的相关要求。

这份近百页的报告内容也比较详实,沿着G、E、S的顺序铺陈讲述,分为企业管治、改革+创新、服务环境、回馈社会和专题五大部分。在报告开篇的关键绩效表里提供了经济绩效、社会绩效和环境绩效三个维度的指标,并有近三年的数据可供读者横向比较。

这家典型的中小型银行,在ESG的实践里做出了哪些亮点?又还面临什么掣肘?

2

绿色金融想要“小而美”

因为银行本身并非碳排放大户,因此在评价其环境治理工作表现时,市场除了观测其耗能、排放,更关注绿色金融的进展。

天津银行资产体量不大,所以其绿色信贷余额在2022年末也只有164亿元。但从公开报道可以看出,天津银行的绿色之路正在朝着两个方向做出特色。

其一是背靠大树好乘凉,天津银行积极与大型银行签署合作协议。2024年3月,天津银行和农行天津分行签署战略合作协议,双方将聚焦重点领域和薄弱环节,就12项内容展开合作。据央广网报道,农行天津分行表示将发挥绿色金融等方面的优势,与天津银行共谋高质量发展。

其二是做出一些小而美的创新绿色金融产品。2024年2月,天津银行滨海分行为一个工业区生态环境导向综合开发运营项目发放贷款5.15亿元,是天津银行发放的首笔EOD(生态环境导向的开发)模式项目贷款。据中国新闻网2022年报道,天津银行还与天津碳排放交易所等客户合作,先后开展了天津市法人银行首笔碳配额质押贷款和天津市首笔碳表现挂钩贷款。

3

因不合规被罚等构成社会责任风险

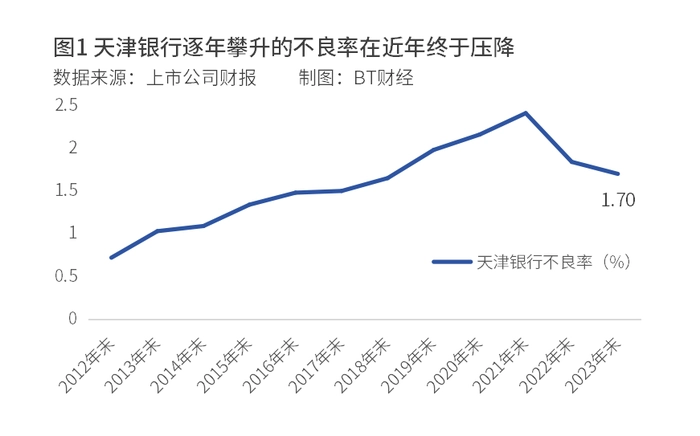

在社会责任方面,天津银行暴露出不良率攀高的风险。

令人咋舌的是,回顾近十年,天津银行的不良率几乎只增不降。2012年末,天津银行不良率为0.72%,随后逐年攀升到1.03%、1.09%、1.34%、1.48%、1.50%、1.65%、1.98%、2.16%、2.41%,一直到2022年才终于出现了下降的势头,至1.84%。

最新公布的2023年业绩快报显示,天津银行的不良贷款率进一步下降到1.70%,同比降幅为0.14个百分点;拨备覆盖率167.86%,同比上升8.59个百分点。

天津银行压降不良率的脚步依然不能停下,因为它的数据表现仍显著高于行业平均值。国家金融监督管理总局发布数据显示,2023年末,商业银行整体的不良贷款率为1.59%。天津银行较之行业仍高0.11个百分点。

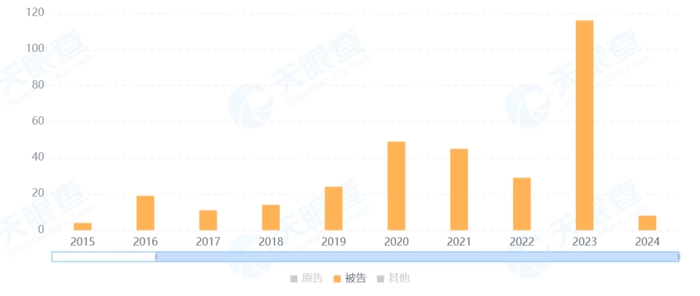

虽然在ESG报告中写道要做“诚信合规的银行”,但是天津银行数次因合规问题被罚,既说明它在公司治理方面有待提升,也令其社会责任形象折损。

2023年末,中国人民银行天津市分行公开披露对天津银行的行政处罚信息:因违反账户管理规定,对天津银行处以34.6万元罚单。

几乎每过两年,天津银行就会被曝出大额处罚。2019年3月,当时的银保监会官网公告了天津银保监局辖区的开年一号罚单,显示该行存在12项违法违规事实,依据《关于规范金融机构同业业务的通知》等相关规定对其罚款660万元。2022年9月,天津银行上海分行被罚款710万元,涉“14宗罪”中包括向资本金不足的房地产项目提供固定资产贷款等。

还有舆论注意到,2024年开年以来,天津银行又卷入了多起案件,主要涉及建设工程合同纠纷、房屋买卖合同纠纷、储蓄存款合同纠纷等。天眼查数据显示,截至2024年3月17日,公司主体天津银行股份有限公司涉及司法案件1199宗,其中约40%的涉案案由为信用卡纠纷;2023年是公司作为被告方卷入案件最多的一年。

4

不分红成公司治理隐忧

在ESG的公司治理框架下,不仅关注组织架构、如何制定和执行决策、如何管理风险等,还有重要的一项,就是如何保护股东和其他利益相关者的权益。分红政策是无法避免的话题。

很多银行板块的投资者也正是看中了银行稳定的高股息率而来。监管对此曾发声:就在3月15日,证监会发布被称为“监管18条”的《关于加强上市公司监管的意见(试行)》,其中就提到了加大分红监管,多措并举提高股息率,督促财务投资较多的公司提高分红比例,增大分红权重,鲜明体现鼓励分红导向。甚至还提到,要督促不分红或分红偏少的公司提高分红水平。

作为一家连续盈利的企业,天津银行已经连续三年没有分红,甚至在投资论坛中被指是“铁公鸡”。

据天津银行公司章程,有五种减少分红或不分红的情形,包括资本充足率不符合监管要求或偿付能力不达标、公司治理评估结果低于C级或监管评级低于3级、存在重大风险事件或重大违法违规情形等。但停止分红的几年间,天津银行并未出现上述情形。

不过大型银行在年报季又将组成“最壕天团”热闹分红之际,天津银行并非唯一一家捂紧钱袋子的中小型银行,浙商银行和郑州银行等近几年也曾暂停分红或连续多年未分红。

天津银行的股东治理也出现了一些不稳定迹象。据《证券日报》统计,2023年初,全国产权行业信息化综合服务平台公示了天津银行等4家H股上市行股权挂牌公示,且都没有第一时间顺利完成转让。

如今,ESG已经是每一家银行都在着力追求的工作重点,但因为资产体量、社会责任定位、业务重点乃至区域背景等诸多因素不同,具体的ESG践行实际情况也已经出现了分化。也就是说,天津银行与国有大行、股份行乃至头部城商行都是很难有横向可比性的。

那么作为一家典型的中小型银行,天津银行要怎么把ESG给做好呢?2023年末,该行董秘董晓东在一场公开活动上的发言提供了思路。据中新经纬报道,董晓东指出,中小银行践行ESG理念应走差异化道路。

什么是差异化?董晓东的发言与天津银行的实际行动有所契合,可以概括为四点——其一,是要扬长避短,实现与大型银行的差异化互补。比如中小银行可以在绿色金融和小微金融方面找到契合点,开发绿色供应链金融等创新产品。其二,是扎根区域经济,因地制宜。其三,是先行先试,推动ESG前沿领域探索,发挥中小银行的灵活性,主动开展信息披露实践。其四,是与其他中小银行互联互通,在合作里应对挑战、发现广阔机遇。

中小银行要想通过践行ESG理念实现自身的蜕变,无疑是一条充满挑战且漫长的道路,但这个方向顺应了可持续发展的时代潮流,更符合社会对企业的需要和期望。投资者也期待看到天津银行的推进ESG治理与长期稳健经营形成互相促进的正向循环,写出从平凡到不凡的篇章。

文章系作者个人观点

如有疑问及任何意见反馈

可直接在评论区留言或发送邮件到

btimescaijing@163.com