【财报深度解读】资本似乎正在远离英特尔?

作 者 | David Moadel & Rickzhang

正文共计3495字,预计阅读时长10分钟

英特尔好像遇到大麻烦。

近期,市场上似乎弥漫着对英特尔(Intel)股票的厌恶情绪。这种市场情绪的多变性,虽然令人咋舌,但在分析师看来,投资者应保持冷静,以更宏观的视角来审视这一局面。

英特尔作为一家知名的芯片制造商,其业务范畴并不仅限于芯片生产,还涉足代工领域。尽管代工业务存在一定的风险性,但这也正是英特尔在竞争激烈的市场中寻求差异化发展的一个缩影。

然而,英特尔股票近期的暴跌,似乎成了投资者情绪反复无常的一个典型案例。在过去的一年里,英特尔的股价经历了从被冷落到受热捧,再到如今被抛弃的过山车式变化。面对市场的剧烈波动,很大程度上是由投资者的非理性行为所驱动的,而这种情绪波动往往会孕育着新的投资机会。

问题是,尽管英特尔近期公布了一系列利好消息,但其股价仍在近日遭遇了重挫,一度下跌了12%。而在1月25日发布年报后,其股价再度下滑超过5%。

这让投资者感到异常困惑。

1

历史性崩塌的财报

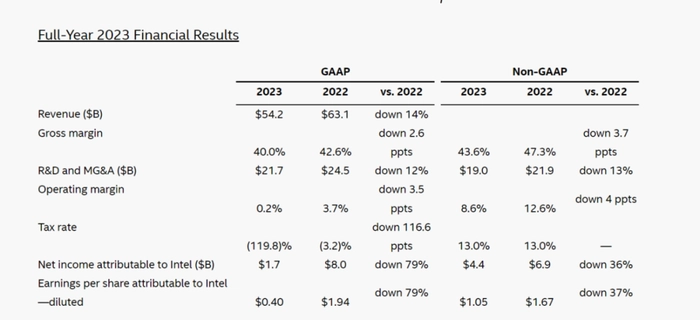

英特尔最新公布的财报显示,公司在第四季度遭遇了营收和净利润的双重打击。

营收锐减至140.42亿美元,较上年同期暴跌32%;净亏损达6.61亿美元,而上年同期却录得了46.23亿美元的净利润。即使排除一些非经常性项目,按照非美国通用会计准则计算,英特尔的调整后净利润也暴跌92%,仅为4亿美元。

更加令人担忧的是,英特尔对未来业绩的预期同样黯淡。

公司预测2023年第一季度的营收将介于105亿至115亿美元之间,远低于市场先前预期的140亿美元。同时,英特尔还预计新一季度将继续陷入亏损境地。对于这一业绩和预期,英特尔CEO帕特·基辛格坦承,公司面临的艰难经营环境因芯片库存过剩而进一步恶化,导致第四季度业绩和一季度业绩指引均低于预期。

这一惨淡的财报表现引发了国际媒体的广泛关注。《华尔街日报》和路透社等权威媒体在报道中纷纷援引分析师的观点,将英特尔的现状形容为“历史性崩塌”。据标普全球市场财智的数据显示,在过去至少30年的时间里,英特尔从未出现过连续两个财季亏损的情况,这使得当前的困境显得尤为严峻。

从具体业务部门来看,英特尔原本最大的盈利部门——客户计算业务在第四季度也遭受重创,净营收同比下降36%,仅为66.25亿美元;数据中心和人工智能(AI)业务的营收也同比下滑33%,降至43.04亿美元。此外,网络及边缘业务的营收也小幅下滑1%。

尽管基辛格在财报电话会议上对个人电脑业务的发展持乐观态度,并预计市场份额增长势头将在2023年延续,但分析师们似乎并不买账。分析师汉斯·摩西斯曼直言不讳地表示:“无法用任何语言来描述或解释英特尔这一历史性的崩塌。”他对英特尔的悲观预期也在市场中引起了共鸣。

他也是给出下调英特尔目标价格的21位分析师之一。

值得注意的是,基辛格上任后主推的英特尔代工业务和汽车芯片部门(Mobileye)业务虽然取得了小幅增长,财报显示,第四季度,英特尔代工服务事业部营收为3.19亿美元,相比之下上年同期为2.45亿美元,同比增长30%;运营亏损为3100万美元,相比之下上年同期的运营利润为300万美元。同时,汽车芯片部门(Mobileye)业务当季营收为5.65亿美元,同比增长59%。

但因为两个业务规模相对较小,业务的营收增长也无法对英特尔的整体财报情况起到决定性的影响。

有分析师进一步指出:“英特尔的恶化程度令人震惊,随着时间的推移,公司的现金状况也引发了潜在的担忧。”这一观点凸显了市场对英特尔未来前景的悲观预期,投资者对于公司的盈利能力和现金流状况保持高度警惕。

2

利好消息的背后

在寻求业务复兴的道路上,英特尔将代工业务视为关键一环。在这一战略下,公司计划加大对先进制程工艺的投资,并同时寻求外部产能和开放代工合作。分析师指出,这一策略反映了英特尔在应对市场竞争和财务压力时的积极调整。

近期,英特尔位于新墨西哥州Rio Rancho的工厂开业,被公司视为转型的重要里程碑。该工厂被标榜为“英特尔首个批量半导体业务的起点,也是美国唯一一家大规模生产世界上最先进封装解决方案的工厂”。英特尔执行副总裁兼首席全球运营官Keyvan Esfarjani对此表示,这一举措将显著提升公司在全球半导体市场的竞争力。

同时,英特尔还宣布与中国台湾联华电子展开合作,共同研发“12纳米半导体工艺平台”,旨在满足移动、通信基础设施和网络等高增长市场的需求。公司内部代工模式的推行也被基辛格视为提高效率和节约成本的关键。他在财报电话会议上表示:“这将使我们的制造团队和各个部门更加灵活,做出更好的决策,并在实施过程中实现更高的效率。”

然而,《华尔街日报》等媒体并不完全看好英特尔的代工业务转型。他们指出,在制造体积更小、运算更快的芯片的竞赛中,英特尔已经落后于亚洲的竞争对手。这一观点凸显了英特尔在追赶行业技术前沿方面所面临的挑战。

另一个值得关注的问题是英特尔在中国市场的表现。基辛格在财报会议上坦承,尽管全球数据中心业务需求去年全年疲软,但在中国市场,英特尔的下滑程度更为严重。不过,他也表示预计今年中国市场会出现一定程度的复苏。分析师认为,中国市场对于英特尔的复苏至关重要,但公司暂未对外透露具体的业务规划,这使得投资者对于英特尔在中国市场的未来表现持谨慎态度。

还有,在充满挑战的经济环境和不断恶化的业绩压力下,英特尔新任掌门人帕特·基辛格上任后便着手进行内部大调整。

为了迅速止血,裁员成为英特尔的首要选择。2022年10月,基辛格在对外媒体交流中透露,公司将启动有针对性的裁员计划,并同步实施其他节支措施,包括缩减工厂工时,以应对日益严峻的全球经济形势。他强调:“我们正在积极应对成本挑战,全面提升业务运营效率。”

英特尔方面宣称,其目标是在2023年内实现30亿美元的成本削减,并计划到2025年底前,将年度化成本削减和效率提升的总效益提高到80亿至100亿美元。这意味着,在未来三年内,英特尔最多将削减高达130亿美元(折合人民币约940亿元)的成本。

除了大规模裁员,基辛格还对英特尔的业务版图进行了大刀阔斧的改革。2022年12月,公司宣布将拆分图形芯片部门,旨在加速从竞争对手英伟达和AMD手中夺回市场份额。此外,在基辛格的领导下,英特尔已先后对六大业务板块进行了调整优化,包括出售不盈利的Optane和McAfee业务,以及彻底撤销从未实现盈利的无人机项目。

总体来看,英特尔的代工业务转型、开源节流和在中国市场的表现都面临着一定的挑战和不确定性。尽管基辛格对于公司的长期战略和正在取得的转型进展表示乐观,但分析师普遍认为,英特尔要实现其财务预期还有很长的路要走。

3

投资者在用股价说话

在英特尔股价从24美元翻倍涨至50美元之后,市场原本期待其出色的季度业绩能继续推高股价。然而,英特尔却未能如愿实现这一“上涨”预期。在发布财报后,1月27日英特尔股价暴跌6.4%,市值蒸发了约80亿美元(约合543亿元)。

究其原因,英特尔给出的当前季度营收指引远低于分析师的普遍预期。具体而言,英特尔预计的营收区间为122亿美元至132亿美元,而分析师此前普遍预期为142亿美元。此外,在每股收益方面,英特尔管理层的预期也仅为每股0.13美元,远低于华尔街预计的0.32美元。

业内人士指出,英特尔最重要的两个市场——PC和数据中心业务——在疫情期间经历了两年的强劲增长后,目前正面临疲软。消费需求放缓导致英特尔客户面临库存压力,进而压缩出货量。同时,全球经济衰退也导致企业客户放缓对数据中心的支出。

更为严重的是,英特尔的预计收缩趋势似乎仍将继续。该公司预计第一季度收入在105亿美元至115亿美元之间,远低于分析师平均预计的139.3亿美元。此外,英特尔的利润率也从2020年第四季度的58.4%下降到2022年第四季度的43.8%,且未来要恢复到60%的利润率还遥遥无期。

路透社评论称,英特尔惨淡的业绩预期不仅让华尔街陷入困境,也引发了人们对个人电脑市场业务低迷的担忧。糟糕的业绩预期更凸显了首席执行官基辛格所面临的挑战。尽管他正试图通过扩大合同制造和在美国欧洲建立新工厂来重塑英特尔的主导地位,但英特尔面临的挑战可能仍无法解决。

从行业角度看,英特尔正面临AMD、英伟达等竞争对手的夹击,并不断失去市场份额。在技术上,英特尔的反应也开始落后,正面临台积电等企业在技术领域的赶超。即使在数据中心市场预计在2022年下半年触底反弹的情况下,英特尔也处于劣势地位,因为届时该公司将失去更多份额。

鉴于此,许多分析师对英特尔的股票持谨慎态度。例如,Bernstein分析师Stacy Rasgon和Stifel分析师Ruben Roy都给予了英特尔股票“持有”/“中性”评级。同时,他们给出的目标价也相对保守,分别为42美元和45美元,这反映出市场对英特尔未来的不乐观预期。

文章系作者个人观点

如有疑问及任何意见反馈

可直接在评论区留言或发送邮件到

btimescaijing@163.com