9家股份行竞逐绿色金融,“含绿量”谁更高?

作 者 | Han

正文共计4694字,预计阅读时长12分钟

“绿色金融”概念的萌芽,最早可以追溯到1960年代,当时环境保护问题开始在全球少部分地区获得关注。到90年代,伴随着“可持续发展”概念的提出,环保受到全世界关注,多国法律都把环境因素纳入政策和标准,绿色金融的概念开始传播。

近十年来,随着“双碳”目标更清晰的指引,中国金融机构继续加大绿色金融的创新力度。现在人们所说的绿色金融的概念,就是广义涵盖所有对节能环保、清洁能源、绿色交通、绿色建筑多领域的投资融资、项目运营、风险管理等金融服务。

如今,绿色金融的产品和服务已经涵盖绿色债券、绿色信贷、绿色保险等,成为推动社会向低碳转型和发展的引擎。

对于资本市场而言,评估一家金融机构的质量优劣,除了观察它的资产规模和质量等“含金量”指标,“含绿量”——也就是绿色金融在其业务中占有的比重——也成为投资者在决策时重要的观测对象。

“绿色金融潜力巨大、前景广阔,必将成为金融机构未来竞逐的超级赛道”——《中国商报》的评论,代表了市场对绿色金融赛道的看好和重视。

在绿色金融方面,股份制银行是非常值得关注的投资标的。这是因为股份行不仅有资产体量较大的规模优势,还兼具业务转型灵活、创新性强的特点。

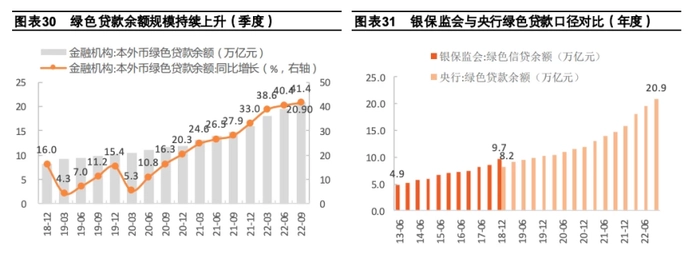

近年来,它们在绿色金融领域更是动作频频,竞相提出了加快发展绿色金融的计划。平安证券发布的《2022年度绿色金融行业发展报告》中曾指出,目前银行业中,国有大行的绿色贷款余额较高,但股份行的增速明显加快,业务规模快速成长,2022年里的绿色贷款余额同比增速多能达到50%以上。

聚焦到企业上,招商银行(600036.SH)、兴业银行(601166.SH)、中信银行(601998.SH)、浦发银行(600000.SH)、平安银行(000001.SZ)、光大银行(601818.SH)、民生银行(600016.SH)、华夏银行(600015.SH )、浙商银行(601916.SH)这A股9大上市股份行,谁的“含绿量”更高?9家A股上市股份制银行,各家绿色金融发力方向各有哪些侧重?谁跑在了前面?

招商银行

对环境表现恶劣、社会风险巨大的企业坚决压缩退出,实行“一票否决”制——招商银行2022年财报这样介绍了公司的绿色金融业务权重。据财报,招商银行2022年加大绿色产业的支持力度,同时严格控制高污染、高耗能相关行业的信贷投放,增加了落后生产工艺装备和产品负面清单,明确禁止准入事项。

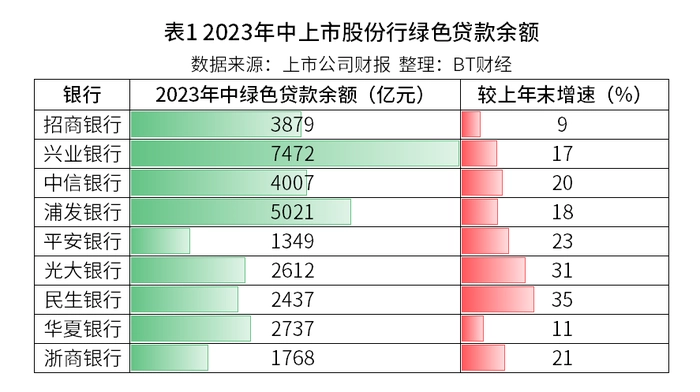

绿色信贷方面,2023年中报显示,期末公司绿色贷款余额3878.99亿元,较上年末增长9.16%,这一增速不如同期其他股份行的表现。在绿色债券方面,招商银行2022年报显示,公司当年在境内发行2笔绿色债券,1期绿色信贷资产支持证券,境外发行1笔绿色债券,主承销绿色债券37只。这样的成绩领跑全行业,据中国银行间市场交易商协会数据,招商银行绿色债务融资工具(含碳中和)主承销金额排名全国性中小型银行第一。

在绿色理财、绿色投资、绿色消费方面,招商银行亦有引入第三方机构发行管理的ESG理财产品、发行招商智慧能源混合基金和在App搭建新能源汽车品牌专区等动作。

兴业银行

兴业银行是国内第一家“赤道银行”,在项目融资中采纳赤道原则,来判断、评估和管理项目融资中的环境和社会风险。在2022年的财报中,兴业银行透露,公司企金客户已经突破120万户,其中绿色金融客户较2021年末增长30.29%,至4.95万户。

兴业银行的绿色贷款余额规模是股份制银行里最高的。2022年末,兴业银行绿色贷款余额为6370.72亿元;同比增长40.34%。这一数据在2023年上半年继续攀升,接近7500亿元。

兴业银行还提出了一项“集团全绿转型”计划,来加快向绿的步伐。据公司公告,2022年,兴业银行各类绿色投行业务融资规模1294.73亿元,同比增长12.00%。绿色供应链金融余额404.48亿元;绿色租赁、绿色信托、绿色基金、ESG及绿色理财产品、绿色私募股权投资余额合计达1850.70亿元。

中信银行

据中信银行2022年财报,当年公司发行多只ESG、绿色低碳主题产品。截至2022年末,绿色主题产品存续规模为29.96亿元,绿色信贷余额为3340.82亿元,同比增长66.97%。

2023年,中信银行绿色信贷余额继续上升,年中突破4000亿元,成为第3家晋升这一整数关口的股份行,半年时间里增长了近20%,保持着良好的增速。与2020年末的661.95亿元相比,中信银行绿色信贷余额在不到三年的时间里已经增长了5倍。

中信银行还有背靠中信集团“金融+实业”、“金融全牌照”的综合优势。中信银行人士向BT财经介绍,中信银行的协同资源优势突出,兄弟公司、子公司覆盖多个领域。“在双碳领域中信银行早在2010年就成立了专业的碳资产管理公司,因此相较同业,中信银行在碳普惠平台开发、碳金融产品创设等方面就建立起差异化竞争优势”,上述人士举例分析道。

中信银行在2022年推出的业内首个碳普惠产品“中信碳账户”,一经面市就受到业内的广泛关注,获评国际金融论坛全球绿色金融创新奖等多项大奖。目前中信碳账户用户已经超过600万户,带动碳减排量超过5000吨。

此外,中信银行还在国家绿色金融发展的前沿区域积极落子布局。2023年7月,中信银行杭州分行和湖州市签署全面战略合作协议,并为中信银行湖州分行授牌“绿色金融示范行”。

浦发银行

在绿色金融方面,浦发银行打出了“浦发绿创”的品牌,致力于打造“跨银行间市场、资本市场、碳金融要素市场”的绿色金融超市。

据浦发银行2022年财报,当年年末公司绿色信贷余额达4271亿元,同比增长37%,且区域性突出,集中在长三角区域的绿色信贷余额达到1656亿元。绿色贷款余额指标在2023年中突破5000亿元。

另外,浦发银行还在其2022年报中透露,其清洁能源产业贷款余额1184亿元、全年向180个项目发放碳减排贷款239亿元、累计向215个项目发放碳减排贷款340亿元——上述指标均位居股份制银行同业前列。

2022年,浦发银行共承销绿色债务融资工具及社会责任类债券合计138.18亿元,其中绿色债务融资工具承销金额95.68亿元。

平安银行

“(2022年,平安银行)在重点产业方面,绿色金融业务余额较上年末增长49.5%”——在2022年财报的致辞中,董事长谢永林这样介绍道。

2022年末,平安银行合并平安理财的绿色金融业务余额同比增长49.5%至1700.50亿元。单看平安银行,期末绿色贷款余额录得1097.68亿元,同比高速增长58.8%,但体量是9家上市股份行中最小的。2023年中,平安银行绿色贷款余额升至1349亿元,依旧处于同业最末尾。

在绿色金融产品创新方面,平安银行落地了全国钢铁行业首笔CCUS(碳捕获、利用与封存)高碳转型项目贷款,试点碳减排可持续挂钩项目等创新产品。2022年1月,平安银行还发布了中国银行业首部绿色金融白皮书,从银行业角度阐述中国绿色金融相关产业。

光大银行

2022年年末,光大银行绿色贷款比上年末增长59.95%,达到1992.90亿元;清洁能源产业贷款比上年末增长144.92%,两项增速均高于全行贷款平均增速。2023年中,光大银行绿色贷款规模升至2600亿元以上。

在绿色债券承销方面,2022年光大银行助力12家市场主体,发行了16笔绿色债券,累计承销金额达到90.77亿元,撬动企业336.29亿元直接融资。从投向来看,主要集中于轨道交通、新能源汽车、清洁能源发电等领域。据《人民网》报道,光大银行在内蒙古等地区探索“绿色机遇”时,曾主动为内蒙古能源集团等机构增加授信额度、满足企业资金需求。

光大银行还在2022年年报中提及了公司的绿色运营,开展温室气体排放管理,开展全行碳排放盘查,统计了旗下千余家机构的碳排放数据。

民生银行

2022年民生银行绿色服务的创新,在财报中归纳到四点:全产业链综合服务渗透、推广“减排贷/光伏贷/碳e贷”等产品为绿色转型企业提供资金支持、加强西北等重点地区的绿色低碳发展、开展全国碳市场会员精准服务。

2022年末,民生银行绿色资产规模录得104.77亿港元,同比增长39.35%;全年承销19笔绿色债券,承销规模4.75亿美元。同期,民生银行绿色信贷余额1799.12亿元,比上年末增长67.65%——这一体量虽不大,但据BT财经统计,67.65%的增速在股份制银行中是最快的。这一高增速在2023年上半年保持,截至年中,民生银行绿色信贷余额为2437亿元。

华夏银行

2022年末,华夏银行绿色贷款余额录得2470.35亿元,比上年末增长18.49%,绿色贷款占比持续提升。同期,公司绿色金融业务余额录得3224.50亿元。2023年中,华夏银行绿色贷款余额规模升至2737亿元。

公开报道显示,华夏银行的绿色金融亮点在于绿色投资方面,在2022年财报中提及了多只相关绿色金融产品。2022年1月,“中证华夏银行ESG优选债券指数”成功上线运营,为ESG债券投资策略提供了新的业绩基准和配置工具。另外,华夏银行还和第三方机构合作开发了“中航瑞华ESG一年定期开放债券型发起式证券投资基金”,该产品是市场首只获批、成立的ESG主题公募债基,以及碳中和主题债券产品“富国碳中和一年定期开放债券发起式证券投资基金”。

浙商银行

2022年浙商银行的绿色金融业务,也把重点落在了加快推进碳金融产品创新试点等方向上。财报显示,浙商银行已经和国家电网、南方电网、大唐集团等多家重点客户建立了战略合作。

2022年末,浙商银行绿色贷款余额为1459.23亿元,较上年末增加39.98%;投放碳减排贷款2.52亿元,带动碳减排量3.9万吨;发行了100亿元绿色金融债券。2023年中,浙商银行绿色贷款余额升至1768亿元。

绿色金融如何创新?

用金融的力量推动社会向绿色转型,既是银行等金融机构的机遇,也是义不容辞的责任。目前这条转型之路还在发展初期,如光大银行研究员周茂华对《中国经济时报》所言,目前金融机构仍需要“练好基本功”,并积极创新绿色金融产品,把绿色金融服务的范围拓展到更大的领域,来实现满足实体经济发展的需求。

仍需要注意的是,绿色金融的创新领域,仍有不少地方亟待完善和构建。中国银行研究院高级研究员梁婧向媒体总结了5点:其一,绿色金融标准还有待协调统一;其二,环境和碳排放信息获取仍存在较大难度;其三,将ESG等纳入管理流程的风控体系仍需要探索;其四,对“纯绿”项目的支持仍待加强;其五,相关人才有待培养。

风险防控和资产质量,是绿色金融发展过程里不容忽视的重点。中信银行人士向BT财经介绍,虽然绿色贷款投放力度较大,但在内部流程上,该行每一笔绿色信贷的投放都经过深思熟虑、多个条线的研究,以找到确定性高的领域,来做到严格控制风险。

BT财经亦注意到,近些年绿色金融领域出现的一些“项目漂绿”、即把非绿色金融项目包装成为绿色金融项目的行为,如今正在被监管注意到。从多方面防范“洗绿”、“漂绿”的声音,已经越来越多次出现在行业内外。

中央财经大学副校长史建平曾对《财联社》等媒体发表观点称,为避免“漂绿”,建议监管部门尽快出台详细的强制ESG信披政策要求,并针对ESG指标体系与披露要求给出明确详细的规范指引。

文章系作者个人观点

如有疑问及任何意见反馈

可直接在评论区留言或发送邮件到

btimescaijing@163.com