【重点解读】干掉唯品会的是百亿补贴?

作 者 | 毓言

正文共计4268字,预计阅读时长11分钟

市场越来越多的声音质疑,唯品会陷入了中年危机。

“特卖电商第一股”唯品会(NYSE:VIPS)凭借“正品特卖”的slogan一朝家喻户晓,依靠“品牌+特卖”为核心的精确定位、奥莱销售模式打造商业优势,迅速在电商红海中占据一席之地。

近几年,电商玩家新老接替层出不穷,行业龙头京东、淘宝站稳江山,随后拼多多入局三分天下,再后来抖音、快手由短视频转战直播电商掀起风潮,曾经家喻户晓的蘑菇街、聚美优品、苏宁易购等玩家日渐式微,唯品会也被一些消费者当作了“冷门”平台。

3月21日,在电数宝最新公布的3月网购小程序排行榜单当中,唯品会突然发力,排到了第四名,隐隐有翻红的迹象。尽管净利润增长、超级VIP活跃用户增长,出海拓荒也稳步进行中,但唯品会仍被一些媒体质疑,净营收下降、GMV下滑还是显出了疲态。

要了解唯品会怎么了,还是要从其财报中寻根溯源。

“跑不快”的营收

近日,唯品会发布了2022年的全年业绩报告。报告显示,2022年唯品会营业收入为1032亿元人民币,Non-GAAP净利润(非公认会计准则)为68亿元人民币,同比增长14%,是唯品会持续盈利的第41个季度。

看起来唯品会这份财报十分亮眼,但是唯品会营业收入数据下滑也格外碍眼。

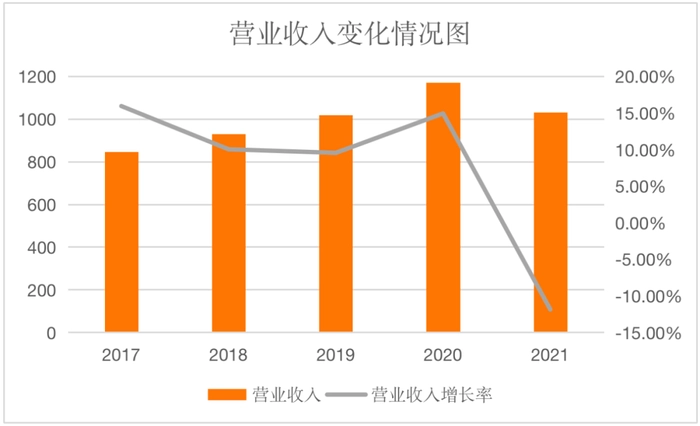

数据显示,唯品会2017年—2022年营业收入分别为729.1亿元、845.2亿元、929.9亿元、1019亿元、1171亿元、1032亿元,变动率分别为28.84%、15.93%、10.02%、9.53%、14.92%、-11.88%,营业收入增速渐趋缓。2022年更是继历经十年的增长后,首次出现下滑,且变动率超过10%,下降幅度偏大。

面对投资人和社会公众对公司未来营业收入的担忧,唯品会董事长兼首席执行官沈亚表示,“我们稳步度过了极具挑战的一年。通过对货品、运营和技术等方面进行一系列升级迭代,公司的业务基本面不断得到夯实与巩固。公司在2022年展现的敏锐性和执行力,使我们对赢得后疫情时代的机遇充满信心。”并以实际行动力挺公司,推进早前公布的股票回购计划。

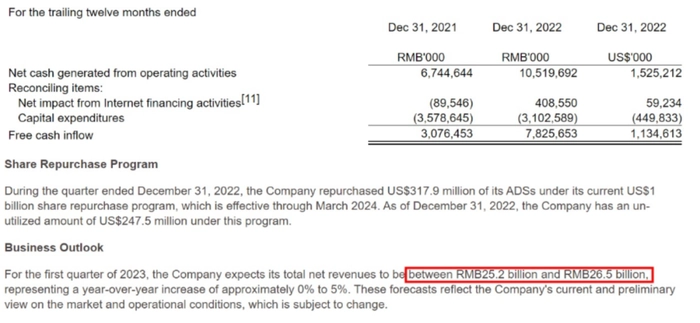

截至2022年12月31日唯品会已经回购总计9.52亿美元的美国存托股票(ADS),向市场传递积极信号。业绩方面,唯品会初步预计2023年一季度,公司净营收将介于252-265亿元之间,增长率为0—5%。

即便如此,唯品会的股价依然难现“往日辉煌”,截至2023年3月27日收盘,唯品会收盘价为14.88美元/股,下跌1.06%,总市值为87.18亿美元,距股价最高值46美元/股下降67.65%,缩水大半。

电商行业研究员吕朝伟指出,虽然唯品会依然在垂直电商领域书写着属于自己的神话,但这样的繁华能坚持多久其实是一个值得探究的问题。电商领域的马太效应日趋显著,垂直电商与头部综合电商平台的竞争进入白热化,“专门做特卖”的商业模式还能支撑唯品会走多远要打一个大大的问号。

“长不高”的毛利

唯品会不仅面临营业收入下滑的问题,还面临毛利率不高的问题。

从盈利能力方面来看,2017年—2022年唯品会归母净利润19.50亿元、21.29亿元、40.17亿元、59.07亿元、46.81亿元、62.99亿元,同比变动率分别为-4.28%、9.19%、88.69%、47.06%、-20.75%、34.56%,增幅超30%。

面对唯品会2022年突出的盈利表现,金融分析师李金表示认可,同时也提出了对唯品会未来发展的担忧:“2022年,唯品会虽抗住了市场环境的波动和冲击,保住了十年、41季度的持续盈利,但各项损益类指标却暗含唯品会的‘中年危机’。面临公司营收增速乏力,唯品会选择依靠‘节流’策略保住盈利,却似乎没有想到更有效的‘开源’措施。”

2022年,唯品会的市场和销售费用为28.31亿元,与2021年的50.89亿元相比,下降了44.37%,缩减近五成;一般及行政费用为44.60亿元,同比上升6.44%;研发费为16.05亿元,用同比上升5.81%;其他营业费用为72.47亿元,同比下降5.30%;营业费用为161.4亿元,同比下降12.50%,这些“省下”的开支,对应到报表上,也就达成了2022年度看起来十分亮眼的利润增长。

关于大家十分关心的唯品会能否以此模式持续盈利的问题,李金进一步分析认为:“唯品会对费用的控制收效显著,但如果抛开营收的增长谈利润空间就只剩下两个变量,一方面要看公司费用还能再压缩到什么程度;另一方面要看公司毛利能否给予企业更大的想象力。”

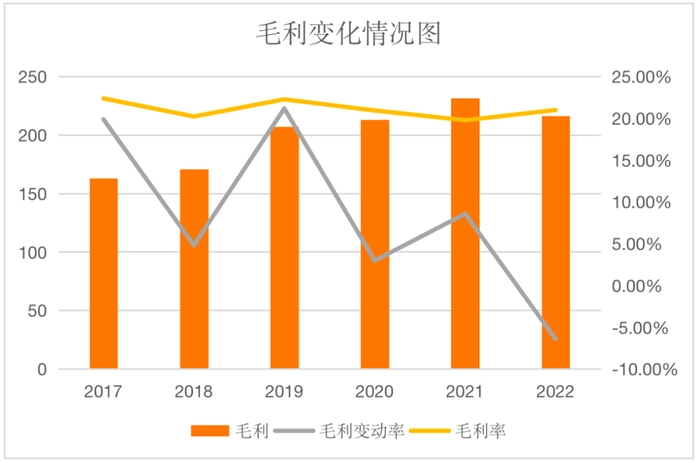

2017年—2022年,唯品会的毛利分别为162.9亿元、170.7亿元、206.8亿元、212.9亿元、231.1亿元、216.2亿元,变动率分别为19.84%、4.79%、21.15%、2.95%、8.55%、-6.45%,增速放缓,受营收下滑因素影响,2022年毛利也呈下滑态势。

相对于毛利的波动,唯品会毛利率始终保持较为平稳的状态,2017年—2022年毛利率分别为22.35%、20.19%、22.24%、20.90%、19.74%,似乎已触及“天花板”。

“粘不住”的用户

锐减的市场和销售费用直接影响到唯品会的GMV及订单数据。

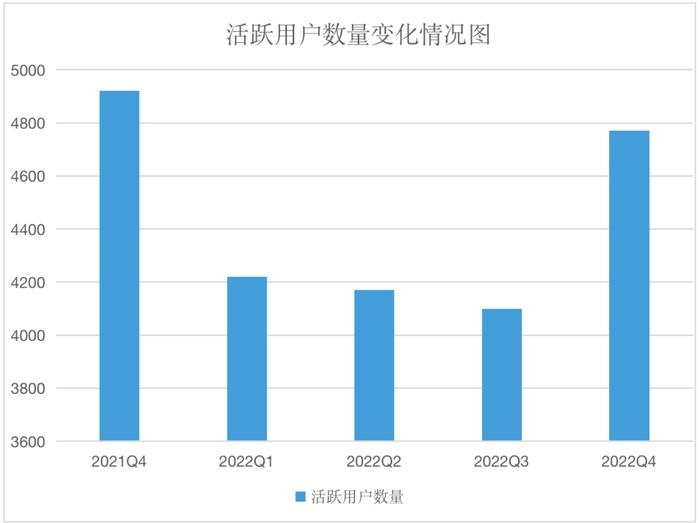

2021年第一季度至2022年第四季度,唯品会活跃用户数量分别为4920万人、4220万人、4170万人、4100万人、4770万人,呈环比波动下降状态,2022年全年活跃用户数量为8480万人,较2021年的9390万人下降近10%,用户正在流失。

用户对于电商平台来说可谓经营之根本,重要性不言而喻,若唯品会的用户流失现象不尽快解决,后续将会在某一临界点爆发,对整体业绩产生重大影响。

此外,唯品会正在同时面临GMV(Gross Merchandise Volume商品交易总额)下降问题,2022年第四季度商品交易总额为544亿元,上年同期为570亿元,下降4.56%;2022年全年商品交易总额为1752亿元,上年同期为1915亿元,下降8.51%。

或受到活跃用户体量的影响,2022年唯品会第四季度订单为2.185亿笔,上年同期为2.169亿笔,上升0.74%;2022年全年的订单总数为7.395亿,2021年全年订单总数为7.866亿,下降5.99%,核心业务指标几乎全线下滑。

虽财报数据显示,唯品会2022年全年超级VIP(SVIP)活跃用户数量增至670万,对线上消费的贡献占比提升至41%。但也侧面体现出唯品会对老用户依赖程度较高,营业收入总额中有超四成都是由SVIP用户带来的。

唯品会为留住这些“老朋友”也做出了许多努力,如全年自营商品免邮、免收退换运费、自营商品“折上9.5折”等。据悉,为能够及时解决用户的问题与诉求,唯品会组建了超2000人的专业客服团队,面对超级VIP用户提供了24小时不间断人工客服服务,以提高高价值用户的满意度,希望可以以此提升超级VIP用户的留存率。

电商行业研究员吕朝伟表示:“唯品会深耕折扣电商这一垂直品类,直接决定了其消费者本身对价格极为敏感,唯品会全年超级会员购买力强,主要原因是由于唯品会采取的质优价低的服务,为了提升用户体验,为消费者获取更多‘实惠’的商品,唯品会又势必要加大投入寻找质优价低的产品、搭建完善购买、售后体系,不少折扣平台都走上了用户流失、补贴价格、继续花大价钱拉用户的恶性循环,且这种策略与唯品会当前缩减开支、精简费用的经营策略是完全相悖的,如不能把握好平衡,后期隐患暴露将直接影响公司业务开展。”

“清仓模式”之殇

那唯品会的问题究竟出在哪里?

归根结底或许还是专注于清仓模式导致的,甚至可以说是垂直类电商的“通病”。在互联网行业趋于成熟的今天,综合类电商巨头格局已定,阿里、京东、拼多多三足鼎立,其他平台正在奋起直追但距离第一梯队却仍有差距,对于很多类似唯品会这样的电商企业在没有雄厚资金支持的前提下,只能先倾向于向“小而美”的方向发展,希望先切入垂直类电商,先成为一个比较有特点的电商平台。

但垂直类电商却早已不是“蓝海”,五年前考拉海购九次蝉联市场份额第一,依旧被网易无情甩卖给阿里,原因是“网易的经营理念并不支持用不惜亏损来换取快速增长的模式”。没过多久,考拉又以同样的原因被赶出阿里动物园,消失在了阿里2022年报的封面,团队人员从400余人收缩至不足20人。

该事件一度被认为是垂直电商模式的休止符,因为考拉几乎可以映射出所有垂直类电商平台的困境——避其锋芒却仍在同台竞争。因为本质上,垂直电商平台和综合电商平台依然在争夺同一批消费者。

虽然唯品会作为折扣电商平台积极探索,联合杉杉商业集团布局线下奥莱业务,形成“线上+线下”的独特经营模式,希望线下与线上相辅相成。但三年来受疫情影响,线下核心商圈的黄金铺面价格不低,但为业绩带来的成效却并不显著,加之唯品会以“唯品仓”的形式定义线下门店,使之具备仓储效能,但这也在一定程度上限制了选址,加重了其资产负担。

折扣电商之所以存在,主要是因为消费者对价格敏感,一直以来品牌折扣、品牌低价是唯品会的核心卖点。但是,直播电商兴起,大主播主打的“最低价”带货,直接从工厂发到消费者手中,拿到的折扣价往往比唯品会还低,分流用户的同时,这很大程度上减少了品牌商对唯品会的依赖。

另外,拼多多“百亿补贴”给消费者带来的“正品低价”印象越来越深,分流唯品会的“品牌低价”用户。随着京东推出“百亿补贴”大打价格战,唯品会的品牌折扣价格优势进一步被瓦解。接下来,阿里巴巴肯定也会有相应的低价策略,留给唯品会的时间不多了。

2022年2月,评级机构惠誉将唯品会(VIPS.US)的长期发行人违约评级(IDR)及高级无抵押评级从“BBB+”下调至“BBB”,IDR展望为稳定。评级下调主要反映惠誉认为中国零售行业竞争格局出现结构性变化,看淡增长前景,预期竞争风险将加剧。

惠誉指出,唯品会专注于服装相关等消费非必需品,市场消费行为快速转变可能会导致其收入和盈利能力出现波动。

目前来看,垂直电商与头部综合电商平台的竞争进入白热化,唯品会赖以生存的折扣优势,正被各大平台的百亿补贴瓦解,唯品会能持续盈利固然可喜,但就目前其面临的种种问题而言,未来唯品会或将面临生死挑战。

文章系作者个人观点

如有疑问及任何意见反馈

可直接在评论区留言或发送邮件到

btimescaijing@163.com